Comprendre ce qui motive nos décisions d’investissement

La finance comportementale relie les comportements imprévisibles des investisseurs à des biais psychologiques d’origines cognitives ou émotives. On peut échapper à leurs effets pervers en prenant des mesures éprouvées.

______________________________________________________________________

La personnalité d’un individu influence sa façon de gérer les risques

Deux chiffres portent à réfléchir :

♦ Près de 30% des Québécois se fieraient à loterie pour payer leur retraite.

♦ Le rendement annuel de l’investisseur amateur est de 3,6% depuis 20 ans (1).

Quelque part, il faut apprendre à investir intelligemment.

***

La bourse est un monde dominé par la peur et la cupidité. C’est pourquoi la personnalité d’un individu joue un rôle prépondérant dans la gestion de ses finances.

La façon d’investir (ou la décision de ne pas investir) en bourse dépend en partie de nos connaissances en matière financière. Mais elle dépend surtout de notre attitude vis-à-vis le risque.

Au départ, il faut faire la différence entre 3 choses :

® la propension à prendre des risques,

® la capacité de mesurer l’impact des risques et la probabilité qu’ils se réalisent, et

® la sagesse de prendre les mesures pour en minimiser les conséquences.

Être en mesure de satisfaire à ces 3 exigences augmente significativement les chances de gérer ses finances avec succès.

Grâce aux avancées de la finance comportementale, on est en mesure d’aider les gens à y arriver.

La finance comportementale identifie les causes de distorsions du jugement

La finance comportementale analyse comment les distorsions émotionnelles et cognitives affectent la prise de décision.

Une gamme de distorsions peut peser autant sur les décisions financières prises par les investisseurs professionnels que par les novices en la matière.

En voici 5 :

1 – L’excès de confiance

L’excès de confiance n’est pas le seul lot du placement boursier. Il touche tous les milieux sociaux et professionnels. En effet, un nombre élevé d’individus se croient plus malins que les autres !

À titre d’exemples :

♦ La majorité des automobilistes se considèrent meilleurs chauffeurs que la majorité des autres automobilistes (2).

♦ Parmi les chefs d’entreprises :

® 74 % considèrent que leur performance de leader est meilleure que celle d’autres dirigeants de leur secteur ;

® 79 % disent mieux comprendre les problèmes de leurs employés que d’autres chefs d’entreprises (3).

® 88% estiment que leur prise de décision a été exemplaire durant la pandémie. Moins de la moitié des employés sont d’accord (4).

♦ Dans un sondage cité par CBS News, 94% des professeurs estimaient avoir un QI supérieur à la moyenne de leurs pairs.

♦ 32% des employés d’une société de logiciels ont déclaré être meilleurs que 95% de leurs collègues (5).

***

En matière de placements, l’excès de confiance amène à confondre la chance et l’habileté. On ne voit plus la réalité telle qu’elle est. Séance tenante, on s’attribue le mérite d’un bon rendement. Dans le cas contraire, on invoque des causes que personne (supposément) ne pouvait prévoir ou mieux, on trouve un coupable.

L’excès de confiance pousse à surinvestir dans des placements risqués (6). Or, même pour les professionnels, il est impossible d’investir dans des placements qui produisent toujours des rendements positifs.

L’excès de confiance conduit les investisseurs à acheter/vendre plus rapidement car ils sont convaincus d’en savoir plus que leur contrepartie. De plus, le fait de transiger souvent donne l’illusion de maîtriser la situation. Or, les études démontrent exactement le contraire (7).

« Le plus grand ennemi de la connaissance n’est pas l’ignorance, c’est l’illusion de la connaissance. »

(Stephen Hawking)

2 – L’importance excessive attribuée à la valeur marchande du portefeuille

Des investisseurs accordent une importance excessive aux fluctuations journalières de leur portefeuille. Avec des émotions conséquentes : la joie quand le portefeuille gagne en valeur, la déception lorsque la valeur baisse. En cas de fluctuations prononcées, cela peut entraîner des décisions impulsives, motivées par la peur ou la cupidité.

L’importance accordée à la valeur marchande plutôt qu’à la valeur intrinsèque des titres est un piège. De fait, lorsque la valeur marchande du portefeuille baisse, cela suggère que c’est peut-être l’occasion d’acquérir des titres de qualité à rabais. Dans tous les cas, une décision d’acheter ou de se départir d’un titre devrait être basée sur une analyse de critères d’évaluation objectifs, jamais sur la seule fluctuation de sa valeur marchande (8).

3 – L’inertie

L’inertie est une forme de procrastination. C’est un défaut d’agir, souvent associé à la paresse. L’inertie est un frein à la performance ; elle nuit à l’épargne systématique, elle empêche de rééquilibrer le portefeuille aux moments opportuns. L’inertie est souvent causée par l’absence de connaissances sur le processus à suivre. « J’attends et on verra bien » est une réaction facile qui joue de mauvais tours.

4 – L’utilisation d’informations à mauvais escient

Face à des situations complexes, on interprète l’information en recourant à des biais simplistes. Par exemple :

® Le biais de disponibilité

On privilégie l’information familière, voire les stéréotypes, aux dépens d’une analyse rigoureuse de la situation. Exemple : on s’intéresse uniquement aux titres canadiens, sans égard aux opportunités offertes par des titres américains.

® Le biais de confirmation

On focalise sur l’information conforme à ce que nous croyons, voire que nous souhaitons. On donnera beaucoup d’importance aux bonnes (et peu d’importance aux mauvaises) nouvelles afférentes aux titres qu’on possède.

® Le biais de récence

On croit que les événements récents ont plus de chance de se reproduire que des événements antérieurs. Par exemple, on est susceptibles de craindre un krach boursier s’il s’en est produit un récemment.

5 – Le mimétisme

On l’appelle aussi effet moutonnier ou effet de groupe. C’est la tendance d’une personne à se sentir rassurée de prendre la même décision que les autres. En d’autres termes, on justifie une décision parce qu’elle est endossée par la majorité.

C’est sans doute le biais psychologique le plus fort. Peu de gens admettent qu’ils en sont captifs. Pourtant, le mimétisme est omniprésent. Il se manifeste dans tous les aspects de notre vie : vêtements, décoration, habitation, loisirs, régimes alimentaires, techniques de management.

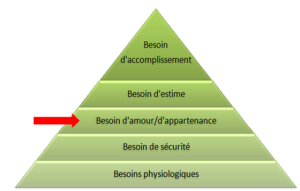

Le biais de mimétisme est puissant parce qu’il répond au besoin d’appartenance. Associé au besoin d’amour et de socialisation, il occupe le troisième niveau de la pyramide de Maslow :

Il est prouvé que la formation de bulles spéculatives, même de krachs boursiers, est attribuable au biais de mimétisme. Plutôt que d’analyser les données objectives, les investisseurs mimétisent les actions de la majorité.

Le mimétisme peut être très profitable lors de mouvements à la hausse. Mais il peut entraîner des conséquences désastreuses quand les marchés accusent une tendance à la baisse.

Car les mouvements de foule, souvent injustifiés, sont toujours excessifs.

Comment prévenir les distorsions psychologiques en matière de placements

Pour être en mesure d’évaluer correctement son risque, l’investisseur doit distinguer les facteurs objectifs (situation économique, horizon de placement, besoins en liquidités, revenus, patrimoine) et les facteurs psychologiques (anxiété, dramatisation, peur irraisonnée) dont il doit être conscient.

Voici des mesures qui vont augmenter l’influence des facteurs objectifs et diminuer celle des facteurs psychologiques :

1 – Une structure de portefeuille explicite et permanente

Une structure explicite et permanente s’applique peu importe les conditions du marché. Elle définit :

♦ les catégories de placements et les secteurs dans lesquels le portefeuille est investi et

♦ la proportion que chaque catégorie et secteur devrait représenter (9).

2 – Un indice de référence crédible

Une raison pour laquelle l’investisseur moyen a un rendement de portefeuille médiocre est qu’il ne réalise pas que son rendement est médiocre. Comme il ne sait pas si son rendement est bon ou non, ses décisions de placement tendent à être plus instinctives que rationnelles. Pour y remédier, la première étape est de comparer le rendement à un indice de référence crédible (10).

3 – Un horizon de rendement supérieur à 5 ans

Un horizon de rendement supérieur à 5 ans donne le temps nécessaire pour analyser la performance du portefeuille en profondeur, corriger ses erreurs et améliorer sa stratégie par étape. Il permet à l’investisseur de transiger ses titres aux moments que lui-même juge opportun. Il n’a pas d’urgence ou de délai à respecter. Il établit un plan d’investissement à long terme qui répond à ses besoins à long terme.

4 – Un plan financier

Un plan financier complet permet d’intégrer ces éléments dans un tout qui précise l’ensemble des éléments d’une planification financière (11), à savoir :

® Les obligations juridiques liées aux statuts personnel et professionnel

® L’évaluation des besoins financiers

® Les assurances et la gestion des risques

® La fiscalité

® La gestion des placements

® La préparation de la retraite

® La planification successorale.

Entreprendre cet exercice avec l’aide d’un planificateur financier (12) permet d’en tirer de réels bénéfices. Car celui-ci possède précisément l’expérience et les connaissances pointues que cela requiert.

______________________________________________________________________

(1) Le Devoir, 16 novembre ’22.

(2) Vanguard Canada

(3) Sondage de Refinery Leadership Partners et Ipsos Reid

(4) The C-suite’s role in well-being, Deloitte, June ’22.

(5) Everyone thinks they are above average, CBS News, Feb ’13.

(6) Faut-il investir dans une belle histoire ?

(7) 10 biais psychologiques, Finadoc Actional.

(8) Évaluer les titres à revenu fixe, à dividendes, incontournables

(9) La structure du portefeuille

(10) Bâtir un indice de référence

(11) Pourquoi consulter un planificateur financier ?

(12) La dénomination planificateur financier est un titre professionnel émis par l’AMF*. Il reconnaît que son détenteur possède les compétences pour offrir des services de planification financière. De plus, il est soumis aux exigences de formation continue de l’Institut Québécois de Planification Financière (IQPF).

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.