Fondement #10a - 2

Évaluer les titres à revenu fixe

Les critères d’évaluation suivants s’appliquent aux actions privilégiées.

1 - La cote de crédit

La cote de crédit des entreprises émettrices de titres boursiers peut être obtenue de certaines institutions financières.

Pour les actions privilégiées, nous utilisons le rapport trimestriel de CIBC Private Wealth Management lequel inclut la cote DBRS des actions privilégiées canadiennes.

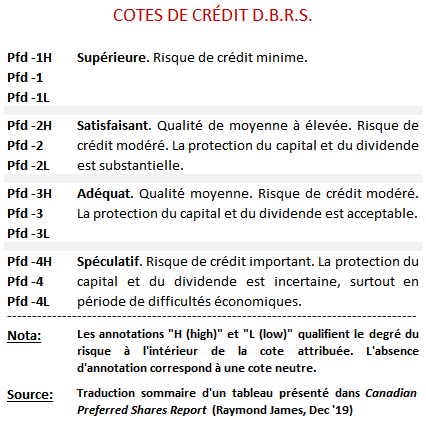

Le tableau suivant indique la signification des cotes DBRS (les cotes PFD-4 et Pfd-5 désignent des titres jugés plus risqués que l'on devrait éviter):

2 - La cote boursière

La quasi-totalité des actions privilégiées sont rachetables au gré de l’émetteur au prix de $25.

On ne devrait donc pas acheter une action si sa cote boursière est supérieure à ce prix.

3 - Le taux de dividende

♦ Actions perpétuelles

Les titres considérés devraient au moins offrir un rendement de dividende de 4%.

♦ Actions à taux révisable

Les actions les plus intéressantes sont celles qui offrent un taux de base minimum ( ). L’investisseur ne devrait considérer que les actions offrant un taux minimum de 4%.

4 - La stabilité du dividende

Il est extrêmement rare qu’une entreprise suspende le paiement d’un dividende privilégié. Ceci n’arrive que si l’entreprise a de sérieux problèmes financiers.

On s’assurera que l’entreprise n’a jamais suspendu le paiement de son dividende privilégié et qu’elle et que ses derniers résultats financiers sont positifs.

De plus, si l'entreprise paie un dividende sur ses actions ordinaires, cela constitue une sécurité additionnelle.

5 - Un dividende cumulatif

Un dividende cumulatif demeure dû à l'actionnaire, même s'il n'est pas payé à une date d'échéance. Ceci constitue une protection supplémentaire compte tenu qu'aucun dividende ne peut être versé sur les actions ordinaires tant que les dividendes privilégiés n'ont pas été entièrement payés..

6 - Le volume de transactions

Le dernier élément à considérer est le volume de transactions moyen du titre. Les actions privilégiées ont notoirement des volumes de transactions très faibles comparés aux actions ordinaires. Même dans le cas de grandes sociétés (banques, services aux collectivités), il n'est pas rare que moins de 1000 actions soient transigées en moyenne à chaque jour.

Un très faible volume de transactions a pour conséquence que le détenteur peut avoir de la difficulté à vendre le titre rapidement. De plus, les prix offerts (bid) sont typiquement beaucoup plus bas que les prix demandés (ask). Un volume de transactions journalières élevé est un élément positif.

Où trouver l'information sur les actions privilégiées en cours

Au moins deux fois l’an, la Banque CIBC publie un rapport intitulé Rapport sur les actions privilégiées canadiennes. Le rapport donne une information succincte sur les émissions en cours, incluant leur cote de crédit. À moins que le rapport ne soit disponible directement sur internet (via une recherche Google), on doit le demander à un représentant de la banque ou d’un représentant de son site de courtage en ligne.

Le cabinet Raymond James publie aussi périodiquement un rapport sur les actions privilégiées.

Le cas échéant, il convient de demander à un représentant de son institution bancaire s'il peut rendre ces rapports disponibles.