Investir dans les secteurs essentiels

Une structure de portefeuille explicite et permanente permet d’optimiser le rapport risque-rendement du capital investi. Une telle structure alloue une quote-part à des catégories de placement et des secteurs d’activité prédéterminés, peu importe les conditions du marché boursier.

Investir dans des secteurs d’activité stables et peu corrélés

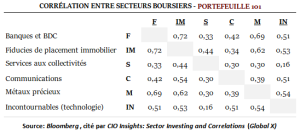

Investir dans des classes d’actifs peu corrélées améliore la diversification et réduit la volatilité du portefeuille. Or, il a été prouvé qu’une volatilité réduite se traduit par des rendements à long terme supérieurs (1).

La structure de Portefeuille 101 (2) propose d’allouer 60% du capital du portefeuille dans sept (7) secteurs d’activité peu corrélés, dont la performance historique est stable. Le tableau suivant illustre le degré de corrélation de ces secteurs :

En plus d’être faiblement corrélé avec l’ensemble, chaque secteur comporte des avantages particuliers qui affermissent la performance du portefeuille.

.

1 – Les banques et les BDC

Les 6 grandes banques canadiennes sont uniques.

Ce sont des oligopoles protégés, surveillés et fortement réglementés par le gouvernement canadien. Elles utilisent les gigantesques flux de trésorerie provenant de leurs activités canadiennes pour investir et croître à l’extérieur de nos frontières. D’ailleurs, 2 d’entre elles figurent sur la liste G-SIB qui indique les banques considérées comme étant d’importance systémique par les organismes de réglementation mondiaux.

Elles versent des dividendes dont les rendements sont de l’ordre de 4%, montants qu’elles augmentent annuellement de 5% à 8% depuis des décennies.

Même après avoir connu une croissance importante en 2021, leurs actions se transigent à des ratios cours-bénéfices* fort peu élevés.

Le 2e type d’institutions financières est représenté par les BDC*. Ces entreprises ajoutent un élément de diversification essentiel car elles opèrent dans le marché des sociétés privées. La plupart versent des dividendes très élevés (supérieurs à 7%).

Les BDC* ne sont pas représentées dans les grands indices boursiers. Aussi, elles sont moins suivies par les analystes financiers. Pour cette raison, l’investisseur doit être très sélectif dans ses choix (3).

.

2 – Les fiducies de placement immobilier

Les FPI* permettent d’investir dans le marché immobilier sans acheter d’immeuble.

Ce sont des entreprises dont les opérations sont prévisibles et faciles à comprendre. Elles offrent une protection contre l’inflation puisque les baux contiennent des clauses d’indexation automatiques. Plusieurs FPI* offrent une diversification dans des bâtiments ayant différentes vocations (résidentiel, commerce de détail, bureaux, industriel, hébergement spécialisé, etc.).

La plupart des FPI canadiennes versent de hauts dividendes (plus de 5%), le plus souvent à chaque mois.

Enfin, il faut garder en tête que les FPI cotées en bourse sont plus liquides et offrent une meilleure diversification que les propriétés immobilières individuelles.

.

3 – Les services aux collectivités

Il s’agit d’entreprises qui fournissent des services publics de base (tels l’eau et l’électricité). Ce sont souvent des monopoles, ce qui fait qu’une partie importante de leur activité est règlementée. Ceci leur assure une grande stabilité.

Comme elles ont des besoins de financement importants en raison de leurs investissements massifs en infrastructure, elles versent de hauts dividendes (supérieurs à 4%) qu’elles augmentent à chaque année.

.

4 – Les télécommunications

L’industrie des télécommunications fournit les technologies essentielles qui relient notre monde. Elle est dominée par des entreprises établies, qui génèrent des revenus stables. On estime une croissance annuelle de 6% pour les années à venir. Mais ce chiffre pourrait être fortement sous-évalué à la lumière des changements sociétaux que la pandémie a entraînés, notamment l’essor phénoménal du travail à distance.

Au Canada, le secteur des télécommunications est dominé par 6 entreprises. Les 2 plus importantes offrent des rendements de dividendes supérieurs à 4%, qu’elles augmentent d’ailleurs à chaque année depuis plus de 5 ans.

5 – Les métaux précieux

Un investissement dans des titres d’entreprises cotées en bourse est plus rentable qu’un investissement dans des lingots d’or. Parmi les titres en bourse, ceux qui versent des dividendes assurent à leurs détenteurs un rendement annuel constant et tangible.

En ce sens, les métaux précieux ne constituent pas un investissement. C’est une police d’assurance.

Une position dans les métaux précieux pourrait compenser une perte de valeur significative qui surviendrait si les marchés financiers devaient s’effondrer et/ou si nous devions assister à un retour très important de l’inflation. L’effondrement des marchés et le retour à une forte inflation sont possibles mais personne ne peut en déterminer la probabilité.

La possession de métaux précieux, dont l’or et l’argent métal, pourrait en atténuer l’impact financier. Pour cette raison, 5% du portefeuille devrait être constitué de titres de métaux précieux (4).

6 – Les entreprises incontournables

Une partie du portefeuille (20%) devrait être investi dans des entreprises dominantes, dont la rentabilité, les ressources financières et les rendements boursiers historiques sont exceptionnels. En raison de leurs ressources physiques, humaines et financières gigantesques, elles constituent le moteur de l’innovation. Mais, pour faire partie de ce groupe élite, les entreprises doivent rencontrer des critères de performance élevés (5).

De telles entreprises peuvent appartenir à différents secteurs.

On peut également considérer que des secteurs ou des industries spécifiques sont incontournables. Nous avons expliqué que les secteurs de la haute technologie (6) et de la cybersécurité (7) peuvent être considérés comme incontournables.

Conclusion

Ces jours-ci, la menace de l’inflation fait les manchettes. Comme toujours, la tendance est de répéter ce qu’on entend…ou ce qu’on veut bien entendre. Cela étant, d’autres prétendent que le risque de déflation est plus élevé (8). Pour ne pas faire exception, nous avons même écrit sur le sujet récemment! (9).

Mais d’autres événements risquent d’exercer une influence importante sur l’économie et les cours boursiers : la suite et les conséquences de la pandémie, les troubles géopolitiques, les mouvements sociaux, les aléas climatiques, etc.

On ne peut prévoir le futur. En l’absence d’indications avérées quant à l’avenir, les actions offrent toujours la meilleure option pour protéger le portefeuille contre des vicissitudes aléatoires.

***

Pour optimiser le rapport risque-rendement dans un contexte d’incertitude, la solution est de détenir un ensemble de titres boursiers, cadré dans une structure de portefeuille explicite et permanente. Cette structure permet d’équilibrer la répartition du capital entre des secteurs d’activités historiquement stables et peu corrélés.

C’est l’approche raisonnable à adopter dans les circonstances.

(1) Reducing Volatility not just for Safety, but for Higher Returns, Forbes, 16 avril ’19.

(2) Voir La structure du portefeuille

(3) Voir Les BDC : un placement incontournable

(4) Voir Les métaux précieux.

(5) Les caractéristiques de ces entreprises sont décrites dans le fondement Les incontournables.

(6) Investir dans les industries émergentes.

(7) Investir dans la cybersécurité et La cybersécurité : un investissement incontournable.

(8) Deflation a bigger risk than inflation, Fed may ease again, CNBCTV, Aug-31’21.

(9) L’inflation : mirage ou fatalité ?

(10) Le rôle stabilisateur des fiducies de placement immobilier

FAQ

.

Comment équilibrer son portefeuille de placements ?

La première étape est de bâtir une structure de portefeuille explicite qui prévoit comment le capital sera alloué entre différentes catégories de placement et secteurs d’activités. La deuxième étape est de choisir des titres sur la base dont les données fondamentales justifient de les acquérir.

.

Les fiducies de placement immobilier ont-elles de bons rendements historiques?

Les FPI* ont des rendements historiques supérieurs. Selon JP Morgan, depuis 20 ans, les FPI forment le secteur boursier le plus rentable avec un rendement moyen de 11,6% comparé à 6,1% pour le S&P 500 (10).

.

Pourquoi investir dans une BDC* ?

Les BDC* sont des entreprises qui fournissent du financement aux sociétés privées (non cotées en bourse). Investir dans une BDC* donne accès indirect à un marché d’entreprises non représentées sur les parquets boursiers. En plus, les BDC versent de hauts dividendes.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.