On ne sait si une récession est imminente. Et puis après?

Les opinions sont plus que jamais partagées quant à l’imminence d’une récession. On se demande si le moment est venu d’augmenter ses liquidités ou, au contraire, de faire preuve d’audace en les déployant. Là n’est pas la question qui devrait préoccuper l’investisseur.

__________________________________________

L’optimisme revient

Plusieurs signes encourageants apparaissent :

1 – Les performances boursières

Après la morosité extrême vécue en 2022, l’optimisme a stimulé la performance du marché boursier en 2023. Ainsi, au 31 août, le rendement des bourses canadienne et américaine sont respectivement de 6,5% et 17%.

2 – Des économistes confiants

Près de 70% des économistes sont confiants que la banque fédérale américaine sera en mesure de réaliser un « atterrissage en douceur » pour l’économie américaine malgré sa lutte contre l’inflation (1). Un atterrissage en douceur se produit lorsque la croissance économique ralentit, sans déclencher de récession.

3 – Un poids lourd modifie son opinion: Goldman Sachs

Le cabinet Goldman Sachs estime à seulement 15% les chances que les États-Unis entrent en récession au cours des 12 prochains mois (2). En mars, sa projection était de 35%.

4 – Malgré une situation robuste de l’emploi, l’inflation est sous contrôle

Le chômage est à son niveau le plus bas depuis plusieurs décennies (3,5%). Malgré cela, depuis un an, l’Indice des prix à la consommation est passé de 9,1% à 3,7% aux États-Unis en août 2023 (3).

5 – La pression sur les prix diminue de manière ordonnée

Les chaînes d’approvisionnement se sont stabilisées pour plusieurs détaillants, réduisant ainsi les pressions sur les prix.

Les taux d’occupation (et les tarifs) des chambres d’hôtels ont baissé par rapport aux niveaux pré pandémiques. Les données démontrent une légère baisse du taux d’occupation des hôtels, de 81% (pré pandémie) à 75% en juin ’23 (4).

En général, les prix immobiliers augmentent moins rapidement.

6 – Les introductions en bourse sont en forte hausse

La performance des marchés boursiers crée un regain de confiance. Une conséquence est qu’on assiste à une hausse du volume des introductions en bourse (IPO) de plus de 140% à fin août 2023 (5).

7 – Un éternel pessimiste…devient optimiste

Il y a un an, , Nouriel Roubini, le célèbre économiste qu’on surnomme Dr. Doom à cause de ses prédictions toujours pessimistes, avait prédit qu’il serait impossible que les États-Unis évitent une grave récession en 2023.

Un an plus tard, il pense que l’économie américaine va éviter ce terrible destin, du moins pour le moment. « La bonne nouvelle est qu’il ne semble pas que nous allons avoir un atterrissage vraiment difficile », a-t-il déclaré à Bloomberg le 18 septembre.

L’opinion actuelle de Nouriel Roubini vaut la peine d’être soulignée tellement elle contredit la plupart de ses opinions antécédentes !

Pourtant il y a des raisons d’être sceptique

Au cours des derniers mois, on a fortement publicisé les opinions de ceux qui prétendent qu’on s’achemine vers un atterrissage en douceur. Le fait que ces opinions proviennent d’experts qui émettaient des opinions contraires jusqu’à récemment, a sûrement contribué à leur popularité!

Au demeurant, les sceptiques ont des arguments de poids.

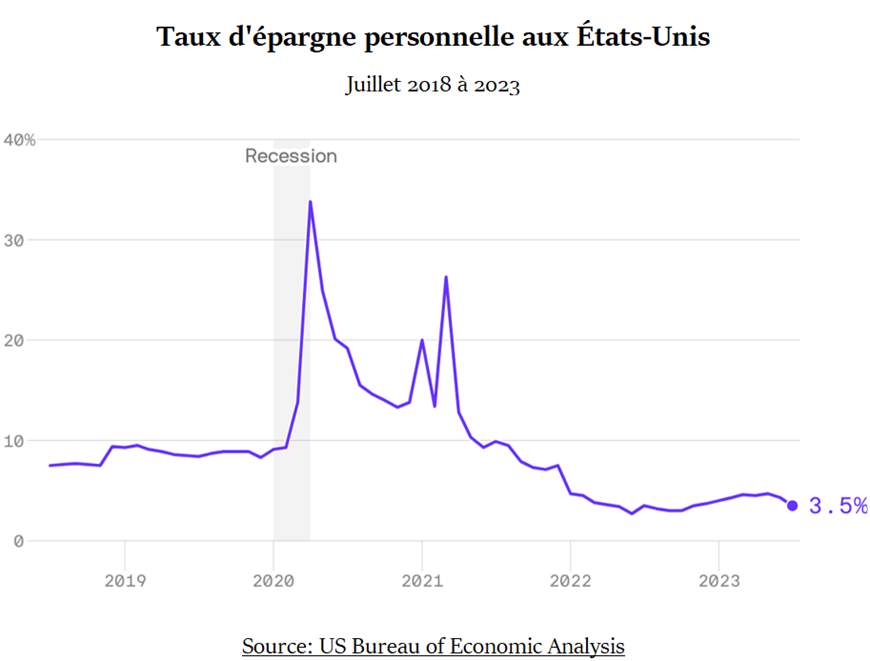

1 – Une épargne collective qui s’épuise

Les dépenses de consommation représentent 70% de l’économie américaine.

L’épargne excédentaire que les Américains ont accumulée pendant la pandémie – estimée à plus de $2 trillions – est en passe de s’épuiser incessamment (6).

La baisse de l’épargne pourrait se traduire par une baisse significative des dépenses personnelles.

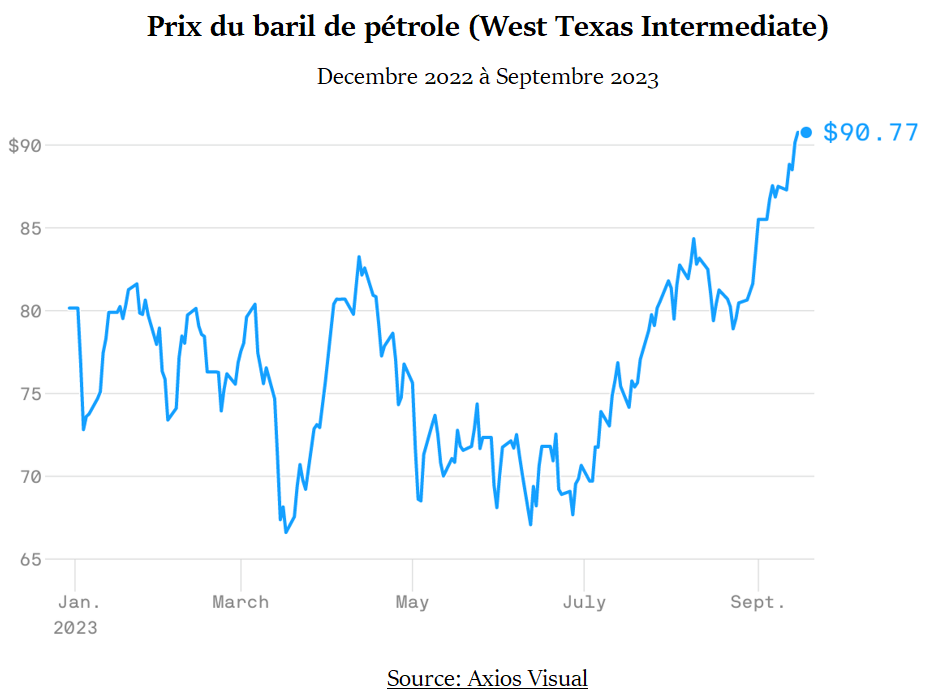

2 – Les prix du pétrole continuent d’augmenter

La hausse de prix du pétrole brut (> $90 le gallon), pourrait nuire sérieusement à l’économie et aux efforts pour juguler l’inflation. Un autre facteur susceptible de diminuer les dépenses de consommation.

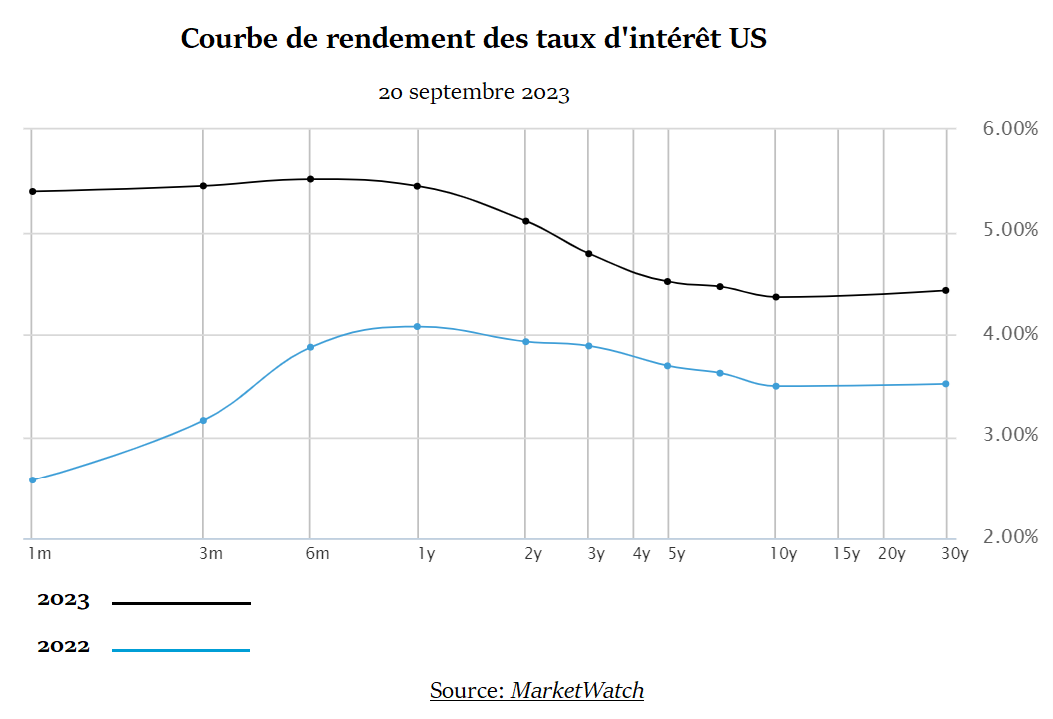

3 – La courbe de rendement des taux d’intérêt est inversée

La courbe de rendement est inversée lorsque les taux d’intérêt à court terme excèdent les taux à long terme.

Au cours des 60 dernières années, à chaque fois que la courbe des taux s’est inversée, une récession a suivi (7).

Voici comment se présente la situation au 20 septembre :

4- Les entreprises ont plus de difficultés à emprunter

Les prêts aux entreprises sont considérés comme un indicateur avancé de la croissance économique. Or, les banques américaines ont réduit le volume de leurs prêts aux entreprises suite à l’augmentation des taux de la Réserve fédérale.

De fait, la dernière enquête trimestrielle menée par la Réserve fédérale auprès des responsables des prêts bancaires montre qu’il est beaucoup plus difficile pour une entreprise d’obtenir un prêt (8).

L’heure est-elle à la prudence ou à l’audace?

En matière de placements, la prudence n’est pas un choix. C’est un principe de base. Un des trois piliers de PORTEFEUILLE 101 : Persévérance, Prudence, Patience.

Quant à l’audace, c’est peut-être une qualité pour un spéculateur, mais certainement pas pour un investisseur. Investir n’est ni un sport ni un loisir. Et ça ne devrait pas être une source d’excitation, comme c’est malheureusement le cas pour nombre d’investisseurs amateurs à la recherche de gains faciles.

***

La question n’est pas de savoir s’il y aura ou non une récession. La question est de savoir comment le marché boursier se comportera s’il y a une récession…ou non.

Au-delà du verbiage et des conjectures qui font la une des médias financiers, personne ne peut répondre à cette question (9). À preuve, après coup, jamais un expert ne se considère imputable de ses prédictions!

***

L’important est d’investir en s’appuyant sur des principes immuables qui sont valables en toutes circonstances.

1 – Investir dans le cadre d’une structure de portefeuille explicite et permanente (10)

Une structure de portefeuille explicite précise:

♦ les catégories de placements requis,

♦ les industries dans lesquelles les placements sont investis,

♦ la pondération de chaque catégorie de placement et de chaque industrie,

♦ le pourcentage maximum qu’un titre peut représenter sur l’ensemble du portefeuille,

♦ les proportions de titres canadiens et étrangers.

La structure peut être modulée selon les besoins de l’investisseur. Mais, dans l’ensemble, elle sert de référence peu importe les circonstances, sauf si on anticipe des changements susceptibles d’affecter la performance à long terme des marchés.

Enfin, le capital est réparti dans des placements peu corrélés, dont la majorité versent de hauts dividendes.

2 – Maintenir un horizon de rendement à long terme

L’horizon de rendement est la période minimum pendant laquelle un investisseur prévoit détenir un placement, avec une probabilité négligeable qu’il ait besoin de le liquider. L’horizon de rendement devrait être d’au moins 10 ans.

3 – Protéger le rendement du portefeuille (11)

Selon la théorie moderne du portefeuille, plus l’investisseur vise un haut taux de rendement, plus il doit prendre de risques.

Or, cette prémisse est fausse. Car elle suppose que la perte du capital investi est le principal risque dont il faut se prémunir.

La réalité est celle-ci : un rendement médiocre sur placements entraîne un manque à gagner qui se cumule à chaque année. Ce manque à gagner constitue une perte de capital. Plus longue est la période de détention de titres dont le rendement est médiocre, plus la perte de capital sera importante.

La perte de rendement est un risque contre lequel on doit se prémunir.

__________________________________________

(1) August 2023 Economic Policy Survey, National Association for Business Economics.

(2) Source: Market Place, Sept 5 ‘23

(3) Bureau of Labor Statistics, August ’23.

(4) Hopeful signs of an economic ‘soft landing’, AP News, August 24 ’23.

(5) Can Market Momentum Reignite IPOs, RBC Capital Markets, August ’23.

(6) Excess No More? Dwindling Pandemic Savings, Federal Reserve Bank of San Francisco, August ’23.

(7) La courbe de rendement inversée : prélude à une récession ?

(8) Source : Axios Markets

(9) Quand les conjectures valent le prix du papier

(10) La structure de portefeuille

(11) Comprendre les notions de risque et de rendement

__________________________________________

FAQ

.

Qu’est-ce qui marque l’arrivée d’une récession ?

Une récession correspond à une baisse de l’activité économique qui se traduit par un recul du PIB. Dans les faits, on considère qu’un pays est en récession après au moins deux trimestres consécutifs marqués par une baisse du PIB.

.

Quelles sont les conséquences économiques d’une récession ?

Une conséquence est que des entreprises sont susceptibles de faire faillite en raison de leur incapacité à s’adapter au climat économique et à cause de la baisse de la production. Il en résulte des pertes d’emplois et une hausse du chômage. Pour les ménages, cela entraîne une perte du pouvoir d’achat et une baisse de la consommation.

.

Quelles sont les causes d’une récession ?

Des causes possibles incluent une hausse des taux d’intérêt, une baisse de la confiance des consommateurs causée par des événements perturbateurs (comme la COVID-19), une crise financière causée par la faillite d’entreprises importantes.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.