La Tribune apporte des réponses succinctes à des questions portant sur les finances personnelles. Ces réponses ne sont qu’informatives et pourraient ne pas être adaptées à toutes les situations. Le cas échéant, il est souhaitable d’obtenir un conseil professionnel.

_______________________________________________________

La futilité d’une stratégie boursière défensive

Comme c’est une tradition de fin d’année, des experts s’empressent de formuler leurs prédictions boursières. Ce faisant, ils prodiguent leurs conseils aux investisseurs.

À l’aube de la nouvelle année, un quotidien bien connu résume ainsi leur avis éclairé :

« Des experts optent pour une stratégie boursière « défensive » pour entamer 2024 (1) »

Aucun commentaire-choc, mais une série de considérations générales, toutes sans substance. L’un ou l’autre « expert » :

♦ surpondère en obligations (sans donner de précisions),

♦ prévoit un atterrissage en douceur (le nouveau terme in),

♦ anticipe une « année plus difficile » (les paris sont ouverts sur ce que cela veut dire),

♦ affirme que le comportement du consommateur sera déterminant pour la suite des choses (chose à laquelle personne n’aurait pensé).

Puis, certains d’entre eux donnent leurs cours-cible des principaux indices nord-américains.

***

Qu’en penser?

1 – Les prédictions boursières ne valent pas grand ’chose

Ce qui suit est une traduction libre de l’opinion émise par un éditorialiste du Globe & Mail: Comme l’ont démontré de nombreuses études universitaires, il est impossible de prévoir avec cohérence l’évolution des marchés six mois ou un an à l’avance. Le fait que des experts financiers continuent de faire des prévisions peu fiables témoigne d’une audace éhontée.

Cela explique en grande partie pourquoi la grande majorité des gestionnaires de fonds n’arrivent pas à surperformer les indices boursiers de manière régulière et convaincante.

Si vous êtes incapables de faire mieux que les indices de référence, à quoi bon prédire leur comportement dans la prochaine année?

Cela étant, nommez-moi un expert qui se déclare imputable de ses prédictions une fois qu’on constate qu’elles sont erronées.

2 – Une stratégie boursière ne devrait être ni défensive, ni agressive

Sur de courts horizons, les marchés fluctuent selon les sentiments imprévisibles des investisseurs, partagés entre la peur et la cupidité.

On sait deux choses :

♦ Sur un horizon de 10 ans+, la probabilité que les marchés boursiers dégagent des rendements positifs est de 95% (2).

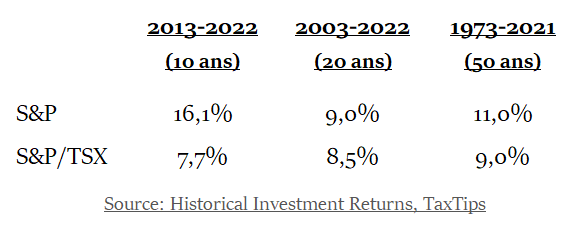

♦ Les rendements annuels historiques des bourses nord-américaines sont comme suit :

La conclusion est celle-ci : une stratégie boursière ne devrait être ni défensive ni agressive. Et surtout ne pas être basée sur des conjectures annuelles qui, immanquablement, ratent leurs cibles. Elle devrait s’inspirer de principes qui ont passé le test du temps :

1 – Les 3 piliers de PORTEFEUILLE 101,

2 – Une structure de portefeuille explicite et permanente,

3 – Le rendement comme source de création du capital.

Cela étant, si votre horizon de rendement est inférieur à 10 ans, vous devriez considérer des véhicules de placements hors du marché boursier.

_______________________________(0) 0

(1) Le Devoir, 22 décembre ’23.

(2) Le temps : paramètre de rendement le plus important

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.