La bourse et l’économie sont deux univers différents

On tente de prédire le rendement de la bourse en se basant sur les événements qui affectent l’économie. Comme si la bourse et l’économie étaient le miroir d’une même réalité. C’est une erreur. L’économie et le marché boursier sont des univers fort différents.

__________________________________________________________________

On persiste à imaginer une relation qui n’existe pas

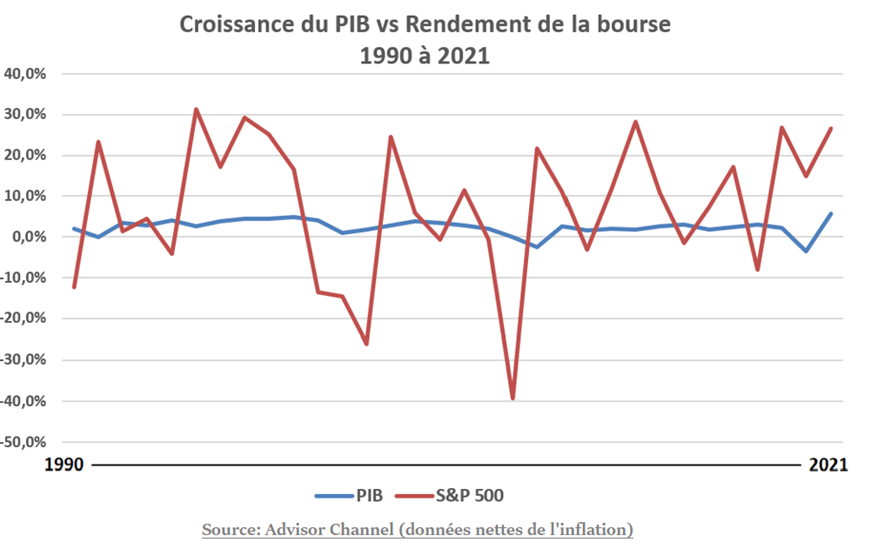

Voici comment les taux de croissance de l’économie américaine se sont historiquement comparés aux rendements du principal indice boursier :

Ils ne se comparent pas.

Car l’économie et le marché boursier sont deux mondes distincts.

L’économie est la valeur des activités qui contribuent à la production des biens et services d’une région ou d’un pays. Le PIB* est la mesure utilisée pour calculer la valeur produite par une économie annuellement. Les niveaux d’emploi, le marché du logement et les dépenses des consommateurs sont des éléments complémentaires auxquels on réfère pour mesurer la vigueur de l’économie.

Un marché boursier est une plate-forme qui regroupe les actions d’entreprises sélectionnées pour représenter la valeur et la performance globale de tel marché. Il existe plusieurs marchés boursiers, même pour un seul pays. Aux États-Unis, le principal indice boursier est le S&P 500, qui regroupe les 500 plus grandes entreprises dont les actions sont négociées sur le marché américain. Il existe aussi d’autres indices boursiers américains : Dow Jones, Nasdaq, Russell 2000, Wilshire 5000. En plus, les actions de certaines entreprises non listées sur les indices boursiers, peuvent être transigées sur le marché OTC*.

L’économie et le marché boursier traduisent une réalité différente :

1 – Le marché boursier ne représente pas l’ensemble des acteur économiques

Des milliers de petites et moyennes entreprises ne sont pas représentées sur les marchés boursiers. Et depuis 30 ans, le phénomène s’accélère. Entre 1996 et 2016, la proportion du patrimoine détenu par les sociétés cotées en bourse par rapport au patrimoine détenu par les sociétés privées a diminué de plus de 25% (1).

De plus en plus, le marché boursier compte une proportion excessive de grandes entreprises, alors que les petites entreprises sont un moteur majeur de l’économie.

2 – Les deux univers ne reflètent pas la même réalité géographique

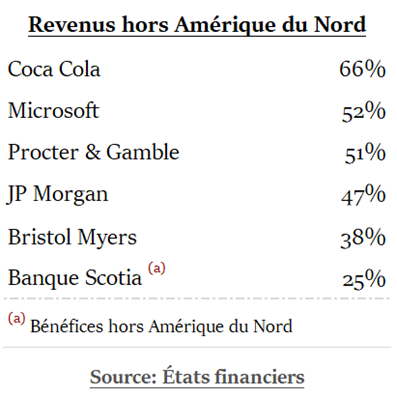

Les données économiques reflètent ce qui se passe dans le pays. Les résultats de plusieurs (sinon de la majorité) des entreprises cotées en bourse résultent du succès de leurs activités sur les marchés étrangers. Notamment dans le cas des grandes entreprises, la proportion de leurs revenus provenant des marchés étrangers est significative. Par exemple :

3 – Le marché boursier et l’économie regardent dans des directions différentes

Le cours des actions reflète les anticipations des investisseurs. La raison pour laquelle un investisseur détient ou convoite une action est qu’il croit que celle-ci lui rapportera dans le futur davantage que ce qu’il a payé. À tout moment, le cours des actions reflète rarement la valeur intrinsèque* des entreprises.

A contrario, les données économiques sont un portrait du passé, aussi récent soit-il. Par exemple, les chiffres de l’emploi ou des investissements des entreprises sont des faits déjà constatés.

Pourquoi on tient à faire une relation entre les deux univers

On cherche toujours à établir une relation entre la performance de l’économie et le rendement de la bourse. On a qu’à lire les commentaires incessants et les prédictions d’experts sur le sujet (2).

On cherche à établir cette relation pour une simple raison : on ne dispose d’aucun outil permettant de mesurer le seul facteur qui influence le rendement de la bourse à court et moyen terme.

Ce facteur, c’est le sentiment des investisseurs. Un sentiment qui vaque, de façon aléatoire, entre la peur et la cupidité.

Si la bourse monte aujourd’hui, ce n’est pas parce que les nouvelles économiques sont bonnes ; c’est parce qu’il y a plus d’acheteurs que de vendeurs aujourd’hui. L’inverse est aussi vrai quand la bourse baisse.

Ce qui vient compliquer la compréhension du phénomène, c’est qu’une majorité d’investisseurs copient ce que font les autres investisseurs, démontrant encore une fois l’omniprésence du biais de mimétisme (3).

C’est dire que la performance de la bourse dépend en réalité du sentiment d’une minorité d’investisseurs qui détiennent le pouvoir d’influence.

.

.

Quelques investisseurs ont le pouvoir d’influence

Certains prétendent que l’investisseur individuel a une plus grande influence sur le comportement du marché boursier qu’il y a 30 ans.

On invoque le développement des plates-forme en ligne, la réduction des frais de transactions, l’accessibilité à une information financière complète et gratuite. De plus, la pandémie a créé l’occasion pour plusieurs particuliers de commencer à investir à la bourse (15% des investisseurs individuels ont effectué leur première transaction en 2020 (4)).

Il n’en est rien.

Une raison est que l’industrie des fonds communs de placements occupe une place grandissante dans l’univers de la bourse :

De 2011 à 2020, le nombre de fonds mutuels a cru de 40%. Leurs actifs sous gestion ont plus que doublé (5).

Les fonds de placements représentent 30% de la capitalisation des stocks détenus. À ceci, il faut ajouter la valeur des portefeuilles d’actions gérés par les caisses de retraite, les fonds de couverture, les FCF* et les compagnies d’assurances (6).

Les gestionnaires professionnels contrôlent le marché

Selon le cabinet Morgan Stanley, les investisseurs individuels transigent 10% de la valeur des stocks américains (7). Les gestionnaires professionnels contrôlent donc 90% des transactions boursières.

Est-ce à dire que les pros font des choix judicieux parce qu’ils disposent de compétences et d’outils de recherche sophistiqués ?

Force est de répondre par la négative. Année après année, entre 80% et 90% des fonds gérés activement ont des rendements inférieurs aux indices de référence.

Au contraire de ce qu’on prétend, l’importance des frais de gestion n’est pas toujours la principale raison de cette contreperformance. Ainsi, en 2021, les fonds de placements en actions américaines ont sous-performé le S&P 500 de 5,9 % (8). Ceci veut dire que le rendement moyen des fonds a été inférieur au rendement de l’indice avant déduction des frais de gestion.

On en conclut que les conjectures boursières dérivées des analyses économiques fort bien documentées des grands cabinets de placements ne permettent pas d’investir de manière plus profitable que les fonds qui investissent sans faire d’analyse (tels les fonds indiciels).

***

Plus que jamais, cela démontre qu’on ne peut établir de lien concluant entre la situation de l’économie et le rendement des marchés boursiers.

Conclusion

Le succès à la bourse ne dépend pas d’une quelconque habileté à formuler des conjectures.

Il dépend de valeurs et de comportements qui ont franchi le test du temps. On les retrouve ici :

® Huit règles pour atteindre l’indépendance financière

® Le secret de la vraie richesse

® Obtenir un rendement supérieur à faible risque

® Pourquoi une structure de portefeuille explicite est essentielle?

__________________________________________________________________

(1) Qu’est-ce qui explique la baisse du nombre de sociétés ouvertes?, Vanguard, Décembre ’17.

(2) Quand les conjectures valent le prix du papier

(3) Comprendre ce qui motive nos décisions d’investissements

(4) Selon Charles Schwab.

(5) Ces actifs sont passés de $32 à $71 trillions (source: Total net assets of regulated open-end funds from 2012 to 2021, Statista).

(6) Myth-Busting: ETFs Are Eating the World, CFA Institute.

(7) Retail traders account for 10 per cent of U.S. stock trading volume: Morgan Stanley, Globe & Mail, June ’21.

(8) Actively managed funds performed badly compared to indexes, Advisor Edge, April ’22.

__________________________________________________________________

FAQ

Quels sont les principaux acteurs de la bourse?

En plus des investisseurs eux-mêmes, les acteurs importants sont les agences de notation, les analystes financiers et les organismes de règlementation.

.

Quel est le rôle de la bourse dans l’économie?

La bourse permet aux entreprises d’obtenir d’importants capitaux pour financer leur expansion. Ce financement est obtenu en contrepartie de l’émission d’actions qui accordent un droit de propriété aux actionnaires.

.

Quels sont les risques d’investir à la bourse?

La fluctuation de la valeur marchande des actions constitue le risque principal d’investir en bourse. L’actionnaire n’a aucun pouvoir sur ces fluctuations qui peuvent survenir à tout moment et dans des proportions parfois extrêmes.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.