La diversification : un concept-clé mais incompris

La diversification permet de réduire les risques en répartissant le portefeuille dans des placements différents. Il reste que plusieurs investisseurs allouent leurs fonds incorrectement, ce qui entraîne des rendements médiocres. Pour en tirer les pleins bénéfices, il suffit d’appliquer quelques principes simples.

_____________________________________________________________

Qu’est-ce que la diversification ?

Selon l’approche classique, la diversification consiste à choisir une combinaison de différents placements en vue de réduire le risque lié au portefeuille de placements.

Cette approche est réductrice.

Le premier objectif d’une gestion de portefeuille est d’optimiser le rendement à long terme. L’imbroglio provient du fait que tous ne définissent pas le risque de la même façon.

La façon conventionnelle de mesurer le risque est remise en question

La finance conventionnelle mesure le risque d’un titre ou d’un indice en fonction de sa volatilité.

La volatilité est un indicateur de la dispersion du rendement d’un actif par rapport à une moyenne ou par rapport à un indice de référence. Sa mesure quantitative de base est l’écart-type.

La prémisse est que les titres qui ont une espérance de rendement élevée sont plus volatils. Donc plus risqués.

Mais un phénomène semble contredire cette assertion. Il s’agit de l’anomalie de la faible volatilité.

Des recherches empiriques ont démontré que pour différentes classes d’actifs, dans différents marchés, les placements les plus risqués comportent des rendements inférieurs.

Par exemple, une étude portant sur une période de 20 ans a démontré que les 100 titres les moins volatils de l’indice S&P 500 ont collectivement réalisé une surperformance annuelle de 9% avec une volatilité inférieure de 20% par rapport à l’indice de référence. La raison est que la sous-performance de ces titres lors des périodes de marchés baissiers était moins prononcée que leur surperformance lors des périodes de marchés haussiers (1).

Diversifier pour se protéger de quel risque ?

Retenons deux choses :

1 – Une faible volatilité n’empêche pas de réaliser un rendement supérieur.

2 – La perte de valeur du capital investi n’est pas le risque principal contre lequel il faut se prémunir.

Selon la théorie moderne du portefeuille, plus l’investisseur vise un rendement élevé, plus il doit prendre de risques.

La prémisse est fausse car elle suppose que la perte du capital investi constitue le risque contre lequel il faut se prémunir.

Or, un rendement de portefeuille médiocre entraîne un manque à gagner qui se cumule à chaque année. Ce manque à gagner constitue une perte de capital. Plus longue est la période de détention de titres dont le rendement est médiocre, plus la perte de capital sera importante.

Avec le temps, le rendement sur le capital vient même à excéder le montant de capital investi au départ.

À long terme, la perte de rendement est le risque principal contre lequel on doit se prémunir.

Comment diminuer le risque sans compromettre le rendement ?

1 – Le nombre de titres

Les experts ne s’entendent pas sur le sujet.

Selon l’American Association of Independent Investors (AAII), 30 titres sont suffisants pour assurer une gestion adéquate des risques d’un portefeuille géré activement (2).

En se basant sur une étude portant sur la période 1986 à 1999, un cabinet de courtage américain conclue qu’un portefeuille correctement diversifié devrait contenir au moins 60 titres (3).

À notre avis, au vu des paramètres à considérer pour bâtir un portefeuille de placements équilibré (voir plus bas), celui-ci devrait inclure au moins 40 titres individuels.

Toutefois, ce nombre peut être sensiblement réduit lorsque le portefeuille est investi (en tout ou en partie) dans des fonds communs de placements.

2 – Répartir le portefeuille entre actions et obligations: est-ce une solution?

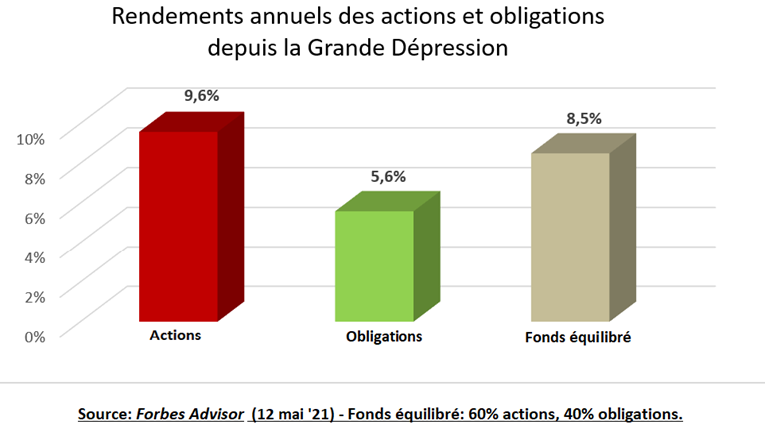

Des portefeuilles-types comportant différentes allocations entre actions et obligations ont des rendements historiques forts différents :

Sur cette période de 90 ans, le rendement annuel d’un portefeuille composé d’actions de la bourse américaine surclasse celui d’un portefeuille d’obligations de…71%!

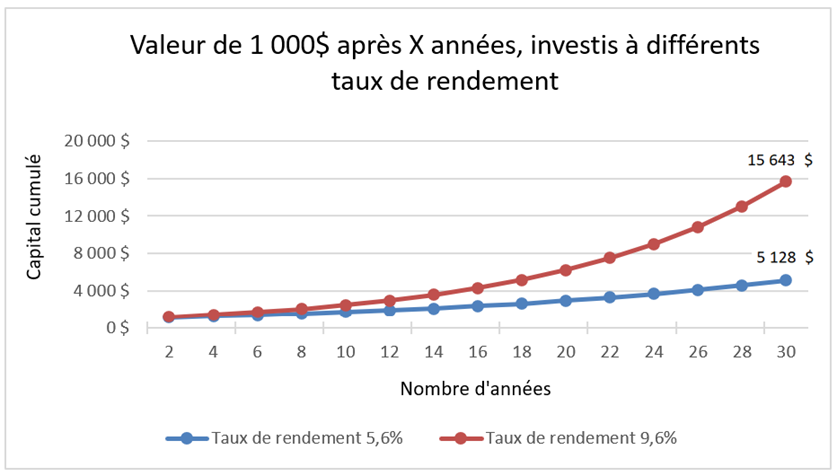

Le graphique suivant illustre le capital qu’on accumulerait (libre d’impôt) à des taux de rendement moyens de 9,6% et 5,6% sur une période de 30 ans:

Au terme d’une période de 30 ans, le capital accumulé à un taux de rendement de 9,6% représenterait plus de 3 fois le capital accumulé à un taux de 5,6% L’écart est extrêmement significatif. Et qui plus est, cet écart croît de manière géométrique à mesure que le temps passe!

***

Ces données suggèrent que les obligations ne constituent pas un type de placement optimal dans un portefeuille dont l’horizon de rendement est à long terme. Dans leur ensemble, les actions sont des placements plus performants.

3 – L’allocation du capital entre différents types de placements

Le portefeuille doit être investi dans un éventail de titres peu corrélés, offrant tous un rendement positif à long terme. Ceci évite de subir des baisses de valeur trop importantes à court terme, susceptibles d’affecter le rendement du portefeuille à long terme.

Une faible corrélation entre les titres peut être obtenue en répartissant le portefeuille dans:

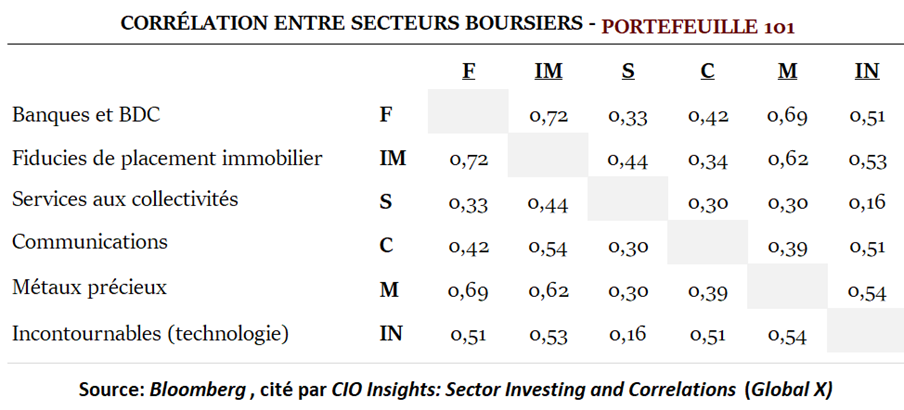

A – Différents secteurs boursiers

Le tableau suivant illustre la corrélation* des principaux secteurs boursiers qui font partie de la structure PORTEFEUILLE 101 :

La faible corrélation qui existe entre la plupart des secteurs permet d’optimiser la diversification du portefeuille.

B – Différentes classes d’actif

Répartir le portefeuille dans différentes classes d’actif améliore la diversification du portefeuille. La structure PORTEFEUILLE 101 illustre cette diversification en allouant une partie du capital à des types de placements particuliers, tels que les FPI*, les FCF*, les BDC* et les actions privilégiées (4).

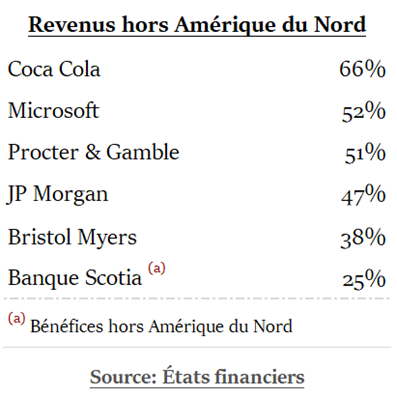

C – Différents marchés géographiques

Pour assurer la diversification géographique, nul n’est besoin d’investir dans des entreprises étrangères ou des fonds de marchés émergents. La plupart des grandes entreprises nord-américaines réalisent un chiffre d’affaires significatifs sur les marchés internationaux. Plusieurs possèdent des infrastructures (usines, centres de distribution, bureaux,…) dans différents pays du monde.

À titre d’exemples, voici la proportion du chiffre d’affaires réalisé à l’étranger par de grandes sociétés:

En dernier lieu:

Une mesure objective de la performance du portefeuille ajustée au risque est le ratio de Sharpe. Ce ratio indique si l’investisseur est rémunéré suffisamment pour la volatilité de son portefeuille. Pour en savoir plus sur le ratio de Sharpe, consultez le fondement Évaluer les titres à dividendes.

Conclusion

Dans un horizon court terme (moins de 5 ans), la volatilité est un facteur de risque significatif car la stabilité du capital est le premier élément qu’il faut protéger.

Mais dans un horizon long terme, la situation est fort différente. Dans ce cas, la priorité est d’optimiser le rendement du capital. Car, à long terme, le rendement du capital devient la première source de création du capital. Le rendement cumulé vient à dépasser le capital investi. Même que sur de longues périodes, le capital investi au départ devient négligeable par rapport au rendement cumulé (5).

La solution c’est d’investir dans le cadre d’une structure de portefeuille explicite (6), répartie dans des actions d’entreprises rentables, appartenant à des secteurs économiques peu corrélés, dont la majorité paient des dividendes.

_____________________________________________________________(0)

(1) Le bêta : une donnée essentielle

(2) Pourquoi un portefeuille diversifié génère un rendement supérieur.

(3) How Many Stocks You Should Own, Next Advisor.

(4) La structure du portefeuille.

(5) Diminuer le risque du portefeuille – Partie 1.

(6) La structure de portefeuille.

_____________________________________________________________

FAQ

Les obligations sont-elles moins risquées que les actions?

Les obligations classiques sont peu risquées lorsque l’investisseur a un horizon de rendement à court terme. Mais elles sont risquées pour celui dont l’horizon de placement est à long terme. Car leur faible taux de rendement équivaut à une perte de capital qui se cumule à chaque année.

.

Y’a-t-il des obligations qui limitent le risque de pertes sans sacrifier le rendement ?

Les obligations convertibles* constituent une classe d’actifs qui offre un bon rapport risque-rendement. Elles ont une faible corrélation avec les obligations classiques et une corrélation imparfaite avec les actions. Ceci permet d’optimiser la diversification du portefeuille et de contenir sa volatilité sans sacrifier le rendement à long terme.

.

Quelles sont les caractéristiques des entreprises les moins risquées?

Les entreprises qui offrent le meilleur rapport risque-rendement possèdent des liquidités excédentaires, sont faiblement endettées, réalisent un haut pourcentage de bénéfice net sur les ventes et versent des dividendes qu’elles augmentent chaque année.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.