Le mix optimal des titres de valeur et de croissance

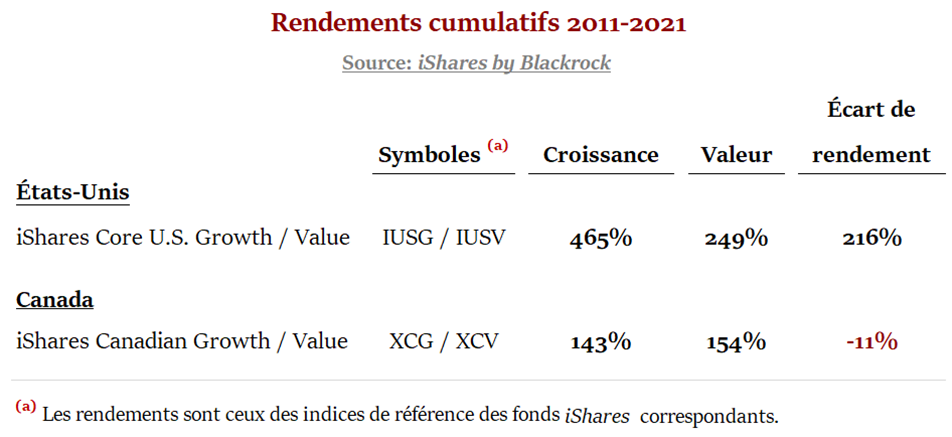

Au cours des 10 dernières années, les titres de croissance américains ont connu des rendements largement supérieurs aux titres de valeur. Ceci est dû à des raisons qui n’infirment en rien une constante historique : à long terme, les titres de valeur ont des rendements supérieurs aux titres de croissance.

Les titres de valeur ont toujours dominé les bourses nord-américaines

Historiquement, les titres de valeur* ont toujours affiché des rendements supérieurs aux titres de croissance* (1).

Toutefois, au cours de la dernière décennie, les titres de croissance ont dominé les rendements du marché américain :

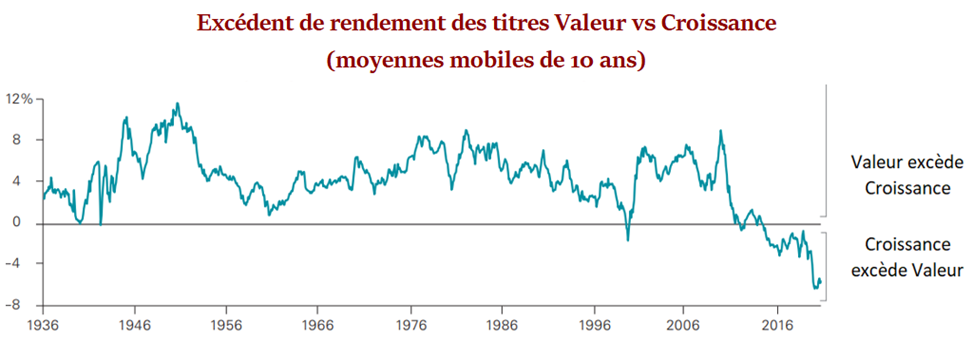

Le graphique démontre comment les écarts de rendement ont évolué au cours des 80 dernières années:

.

.

Que s’est-il passé depuis 10 ans ?

Quelques titres de croissance ont occulté la tendance historique

Au cours de la dernière décennie, les grandes entreprises technologiques américaines ont démontré une croissance et une rentabilité hors du commun. Conséquence : elles ont affiché des rendements boursiers exceptionnels qui ont favorisé le rendement des titres de croissance aux dépens des titres de valeur.

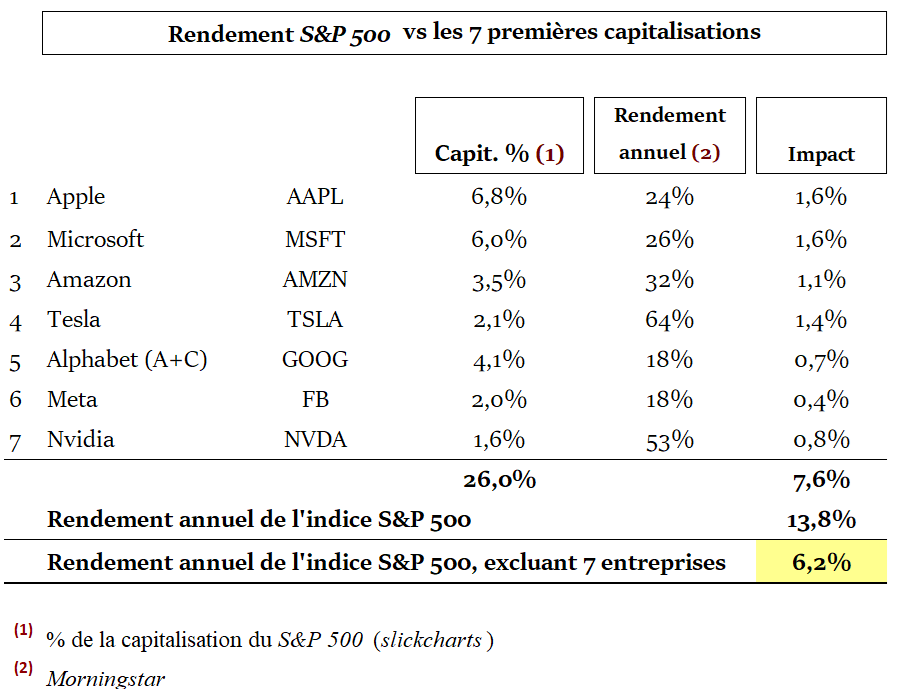

Ainsi, les 7 premières capitalisations de l’indice S&P 500 ont affiché des rendements boursiers largement supérieurs au rendement de l’indice. Or, les 7 sont des titres de croissance :

En excluant le rendement boursier des 7 premières capitalisations, le rendement des 493 autres titres qui composent l’indice américain serait moins de la moitié du rendement de ce dernier.

Constat :

Au cours de la dernière décennie, le rendement des titres de valeur a continué de dépasser celui de la grande majorité des titres de croissance.

Le constat est important car il confirme une tendance historique qui ne s’est jamais démentie.

Pourquoi les titres de valeur ont des rendements supérieurs?

On a toujours enseigné que pour obtenir un rendement plus élevé, on doit prendre un risque plus élevé. De nombreux investisseurs continuent de croire que les actions à haut risque (fortement volatiles) surperformeront les actions à faible risque au fil du temps.

La réalité historique est celle-ci : les actions moins risquées ont surperformé les actions plus risquées de façon non équivoque au fil du temps.

Les recherches de William Sharpe (prix Nobel) dans les années 1960 ont confirmé que les rendements historiques sont fortement liés au risque. La recherche a montré que les actions à faible bêta* surperforment le marché à long terme (2).

Il est vrai que ces actions produisent des rendements plus faibles que les actions à haut risque lorsque les marchés sont en forte hausse. En revanche, elles perdent beaucoup moins de valeur lors des marchés baissiers (3).

C’est pourquoi, à long terme, les actions moins volatiles offrent une performance supérieure.

Pourquoi tant d’investisseurs n’aiment pas investir dans des titres de valeur ?

Les actions d’entreprises dont le bêta* est faible et qui offrent des rendements constants, sont ennuyeuses.

Cette perception est renforcée par le fait que ces actions ne génèrent pas de nouvelles excitantes. Elles ne font jamais l’objet de discussions sur les réseaux sociaux. Dans ce dernier cas, on comprend que des investisseurs trouvent plus excitant de disserter sur le potentiel d’appréciation des Bitcoins que sur celui des actions de la Banque de Montréal.

Les investisseurs perçoivent que ces actions sont peu risquées ; pour plusieurs, c’est une raison de conclure qu’elles offrent un potentiel de rendement limité.

À cause de leur popularité et de la presse qui leur est consacrée, les actions de croissance tendent à être surreprésentées dans les portefeuilles de nombreux fonds communs de placement. Et ce, aux dépens des actions de valeur, dont le bêta* est beaucoup plus faible.

***

Comme le faisait remarquer George Soros (4) : Si vous trouvez divertissant d’investir, vous ne faites probablement pas d’argent. Bien investir est ennuyeux.

Les meilleurs titres de valeur sont ceux qui paient de hauts dividendes

Parmi les titres de valeur, les meilleurs sont ceux qui versent des dividendes. Pour la raison suivante :

La rentabilité d’un titre boursier peut provenir de 2 sources:

1) le gain qui sera réalisé lors de la vente du titre,

2) les dividendes ou les intérêts reçus durant la période de détention.

Les titres à dividendes sont préférables car le dividende est une réalité, alors que le gain en capital demeure une conjecture.

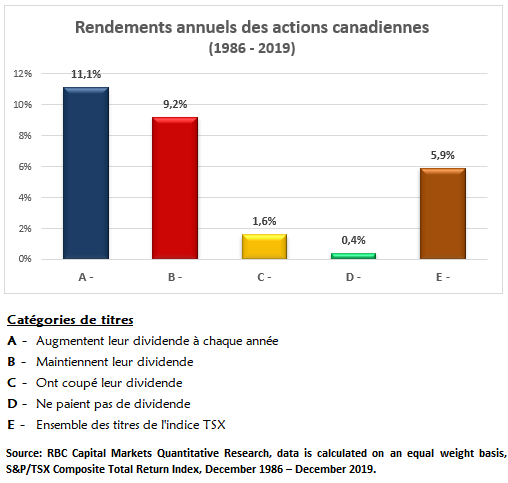

Le rendement historique des titres à dividendes a surpassé celui du principal indice boursier canadien. Parmi eux, les entreprises qui augmentent leur dividende à chaque année ont produit les plus hauts rendements :

Pourquoi les titres à dividendes ont les meilleurs rendements ?

Les entreprises peuvent publier des communiqués de presse qui vantent leurs progrès, leurs dirigeants peuvent faire toutes sortes de promesses et de prévisions flatteuses. Mais elles ne peuvent simuler les dividendes. Car les dividendes sont une réalité alors que les promesses et les plans grandioses ne sont que du vent.

C’est pourquoi les meilleures entreprises ont un point en commun : elles paient systématiquement de hauts dividendes depuis plusieurs années.

Cette obligation auto-imposée les obligent à faire preuve de discipline. Elles doivent allouer le capital requis pour payer les dividendes tout en conservant les liquidités nécessaires pour financer leurs opérations. Elles doivent limiter leurs investissements à leurs projets les plus importants. Les fleurons, ce sont celles qui ont maintenu, voire augmenté, leurs dividendes au cours des récentes crises financières.

En parallèle, d’autres entreprises préfèrent réinvestir leurs bénéfices au lieu de verser des dividendes. On comprend que ceci soit justifié au cours des 10 premières années.

Mais pas après 25 ans.

Selon Warren Buffett, une entreprise est justifiée de ne pas payer de dividendes à la seule condition de produire un rendement sur le capital supérieur au rendement du marché boursier. La logique est simple : si l’entreprise est incapable de battre son indice boursier, il est plus rentable pour l’actionnaire qu’elle lui verse un dividende et que celui-ci le réinvestisse dans le marché boursier.

Or, une infime proportion d’entreprises ont des rendement supérieurs au marché boursier. Sauf pour quelques rares exceptions, ne vous laissez pas impressionner par les discours d’entreprises qui justifient de ne pas payer de dividendes après plus de 10 ans, sous prétexte d’investir dans leurs projets porteurs d’avenir. Il existe de bien meilleures alternatives de placements !

Leçon :

Les entreprises médiocres ne paient pas de dividendes. Si vous n’achetez que des actions d’entreprises qui versent des dividendes, vous éviterez d’investir dans la plupart des entreprises médiocres.

Les titres de croissance recèlent des perles rares

Certains titres de croissance ont leur place dans un portefeuille de placement adéquatement diversifié.

Selon la structure de PORTEFEUILLE 101, les seuls titres de croissance susceptibles d’être considérés sont ceux d’entreprises incontournables (5).

Ces entreprises partagent dix (10) caractéristiques communes :

1 – Elles occupent un espace concurrentiel significatif sur leur marché.

2 – Sur 5 ans, le rendement de leurs actions dépasse celui du marché.

3 – Leurs actions affichent un bêta* inférieur à 1.

4 – Le taux de bénéfice net dépasse celui de leurs compétiteurs.

5 – La situation de trésorerie démontre d’importantes liquidités excédentaires.

6 – Le bénéfice net croît annuellement à un taux minimum de 7% depuis 5 ans.

7 – Elles paient un dividende qu’elles augmentent de 7%+ à chaque année, depuis au moins 5 ans.

8 – Le taux de distribution du dividende* est inférieur à 70%.

9 – Le ratio cours-bénéfice* est comparable ou inférieur à celui de leur industrie.

10 – Le titre fait l’objet de recommandations favorables de la part de plusieurs analystes.

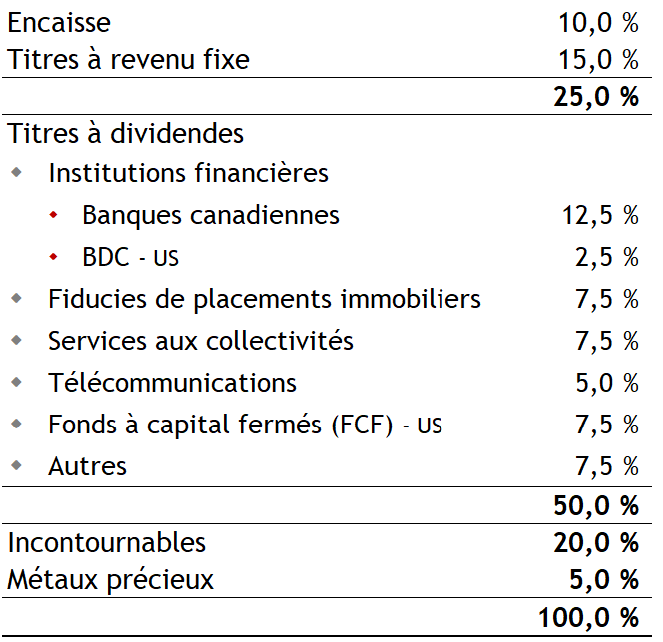

À cause de leurs énormes ressources humaines, financières et technologiques, les incontournables sont sources d’innovations majeures qui leur permettent de rester à l’avant-garde de leur industrie. C’est pourquoi, les titres incontournables comptent pour 20% de la structure PORTEFEUILLE 101(6) :

Des entreprises préfèrent racheter leurs actions

Au lieu de verser de hauts dividendes, certaines entreprises choisissent de rémunérer leurs actionnaires en rachetant leurs actions. Berkshire Hathaway et Apple figurent en tête de liste. En 2021, la première n’a payé aucun dividende et a consacré $27 milliards au rachat de ses actions. La seconde a versé des dividendes pour $15 milliards et a payé $86 milliards pour racheter ses actions (7).

Il est indéniable que des rachats d’actions significatifs contribuent à maintenir, sinon à augmenter la valeur marchande unitaire des actions en circulation.

Différentes écoles de pensée existent à ce sujet.

Nous y reviendrons incessamment.

Conclusion

Les titres à dividendes sont les joyaux des titres de valeur. Ils ont démontré les plus hauts rendements historiques, avec en prime un niveau de risque inférieur! C’est pourquoi, ils représentent 50% de la structure PORTEFEUILLE 101.

Cela étant, une partie du portefeuille (moins élevée mais quand même significative) doit être investie dans des titres d’entreprises incontournables, perles rares des titres de croissance. Ils sont une importante source d’innovations et un complément indispensable à un portefeuille adéquatement diversifié.

(1) Voir Le meilleur actif à détenir.

(2) Le bêta, une donnée essentielle

(3) Why Boring Stocks Outperform Over The Long Term, Forbes, Oct-11 ’21.

(4) L’un des plus grands investisseurs de l’histoire. Il a géré le fonds Quantum de 1970 à 2000 , avec un rendement annuel de 30% .

(5) Voir Les entreprises incontournables.

(6) Voir La structure de portefeuille

(7) Sources: Rapports annuels 2021

FAQ

En quoi consiste le placement axé sur la valeur ?

Le placement axé sur la valeur cherche à profiter des aubaines. Un titre de valeur se négocie normalement à un prix inférieur à sa valeur intrinsèque. Les meilleurs titres de valeur versent de hauts dividendes.

En quoi consiste le placement axé sur la croissance ?

L’approche de placement « croissance » se concentre sur les titres qu’on estime sous-évalués en regard des bénéfices futurs que l’on anticipe. L’investisseur est disposé à payer un prix fort dans la mesure où le potentiel de croissance le justifie.

Comment diminuer le risque du portefeuille?

Maintenir un horizon de rendement à long terme, investir dans le cadre d’une structure de portefeuille explicite et permanente, favoriser les titres à dividendes et prioriser les titres qui ont de faibles bêtas, sont des mesures qui diminuent sensiblement le risque du portefeuille.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.