L’argent caché dans les conglomérats

La hausse significative de capitaux disponibles et la multiplication des contrôles anti-trust auxquels certains conglomérats doivent se soumettre, créent de réelles opportunités d’investissement.

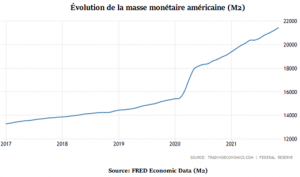

En toile de fond : conséquences de la hausse de la masse monétaire

Selon Milton Friedman (1), l’inflation est toujours causée par trop d’argent qui poursuit trop peu de biens. Comme l’inflation est un phénomène tout récent, comment a-t-on pu se retrouver soudain avec trop d’argent ?

Voyons ce qui s’est passé :

Entre février 2017 et février 2020, la masse monétaire (M2) a augmenté de 17%, une hausse annuelle de 5%. Puis, de février 2020 à novembre 2021, la masse monétaire a cru de 39%, soit une hausse annualisée de 20%. Sur un peu moins de 2 ans, il s’agit d’une augmentation de liquidités de $6 trillions !

Cette hausse spectaculaire de la masse monétaire américaine est essentiellement due aux achats massifs de titres obligataires par la banque centrale (2).

Depuis plusieurs années, avant 2017, la masse monétaire augmentait déjà à un rythme supérieur à celui de l’économie, dont la croissance annuelle était de l’ordre de 2,5%. Pour diverses raisons, cela ne créait pas de pressions inflationnistes.

Mais, l’accélération des achats de titres obligataires de la banque centrale américaine à partir de 2020, couplée aux ruptures de production causées par la pandémie, a finalement déclenché un débordement monétaire de nature inflationniste.

Brusquement, trop d’argent s’est mis à la poursuite de trop peu de biens à acheter.

.

.

.

L’excédent de capitaux stimule les fusions et acquisitions d’entreprises

La présence de cette masse monétaire excédentaire a clairement affecté les marchés financiers.

En 2021, la valeur des fusions et acquisitions d’entreprises a atteint un sommet historique de $ 5,8 trillions, en hausse de 64% par rapport à l’année précédente (3). Disposant de liquidités à profusion, poussés par l’envolée des valeurs boursières, les investisseurs institutionnels et les grandes entreprises ont complété un volume de transactions en hausse de 24% par rapport à 2020.

En même temps :

® Les rachats d’entreprises par des sociétés de capital privé ont plus que doublé pour dépasser $1 trillion.

® Les transactions impliquant des SPAC (4) ont représenté près de 10% des volumes mondiaux de fusions et acquisitions.

Malgré les hausses imminentes des taux d’intérêt, les fonds d’investissement s’attendent à ce que la frénésie d’achats se poursuive en 2022.

Après avoir connu de tels records, on ne peut s’attendre que les surplus de liquidités soient investis en surenchérissant davantage les valeurs boursières existantes.

Un capital est disponible pour investir dans de nouvelles entreprises cotées en bourse.

Les OPI* ne sont pas les seules alternatives

Lorsque trop d’argent cherche trop peu d’opportunités d’investissements, de nouvelles entreprises vont sur le marché des capitaux.

C’est exactement ce qui s’est produit. En 2021, le nombre et la valeur des OPI* ont atteint des records historiques, avec des hausses respectives de 64% et 67% (5). Selon le cabinet EY, la vague d’OPI devrait se poursuivre en 2022, malgré les incertitudes géopolitiques et la hausse des taux d’intérêt.

Reste à voir si les OPI* sont des cibles d’investissement intéressantes. Des dizaines d’entreprises cotées en bourse résultent d’OPI réalisées dans les dernières années. Force est de constater qu’une minorité sont des succès financiers (6).

Il existe des cibles d’investissement qui offrent un bien meilleur rapport risque-rendement à qui veut investir dans de nouvelles entreprises.

Il s’agit des grands conglomérats.

L’argent caché dans les conglomérats

Les grandes entreprises de haute technologie américaines ont connu des résultats financiers et des succès boursiers sans précédent au cours de la dernière décennie.

Sur les 10 capitalisations boursières les plus importantes, 6 sont des entreprises de haute technologie (en excluant Tesla). À elles seules, elles représentent 25% de la capitalisation du principal indice boursier américain. Au cours des 10 dernières années, ces entreprises ont eu des rendements annuels situés entre 24% et 41%. Pour les 5 dernières années, la fourchette des rendements annuels a été de 16% à 42%.

Deux éléments suggèrent qu’elles présentent des opportunités d’investissement particulièrement intéressantes dans le présent contexte.

1 – Ces entreprises sont devenues la cible des autorités règlementaires

Leurs performances financières hors du commun en ont fait des cibles de choix pour les gouvernements du monde entier. Leurs dirigeants sont tenus de justifier leurs pratiques commerciales, mais avec de moins en moins de succès. On juge que leurs pratiques contreviennent aux règles de la concurrence.

Mais les raisons de cette levée de bouclier sont plus profondes.

D’aucuns considèrent qu’elles occupent une présence disproportionnée dans nos vies. Elles dictent nos façons de travailler, les nouvelles qui nous informent et les marques que nous achetons. Elles monopolisent autant l’information que le commerce qui transite par l’internet. Au passage, cela leur permet d’utiliser des informations privées à des fins lucratives.

Elles sont devenues des conglomérats aux innombrables ramifications.

La promesse électorale d’une des candidates à l’investiture démocrate est révélatrice d’un mouvement qui gagne en popularité (7).

À date, ces entreprises n’ont pas eu à payer un prix important pour les fautes dont on les accuse. Mais tout porte à croire que le mouvement de protestation prendra de l‘ampleur.

Ceci pourrait les pousser à se départir de certaines activités afin de satisfaire à l’image de saine concurrence que promeuvent les législateurs. À défaut de quoi, elles pourraient être contraintes de le faire.

***

En quoi ceci est une bonne nouvelle pour l’investisseur ?

Une façon classique de se départir d’un segment d’activité est de procéder à une scission d’entreprise (spin off). Dans une scission classique, une société cotée en bourse distribue sa participation dans le segment d’activité visé en versant un dividende en actions aux actionnaires existants.

Sans rien payer, l’actionnaire hérite d’une participation dans une nouvelle société cotée en bourse. Or, les scissions d’entreprises sont généralement profitables pour les actionnaires :

A – Un meilleur focus

Elles font en sorte que chaque entreprise se concentre sur les produits ou activités dans lesquels elle possède une expertise pointue.

B – Des gestionnaires imputables

De plus petites entreprises, plus focalisées, sont moins complexes. Elles exigent des gestionnaires qui sont plus près des opérations. Elles promeuvent une meilleure imputabilité parce que la performance est plus facilement attribuable à des individus précis.

C – L’élimination de l’escompte des conglomérats

La plupart des titres de conglomérats s’échangent à escompte par rapport à la valeur nette de leurs actifs. La raison est que marché boursier tend à sous-évaluer les conglomérats parce que leur performance est difficile à analyser. Des entités plus petites et plus focalisées sont plus faciles à évaluer. Ceci tend à créer une augmentation de valeur significative pour l’actionnaire. La somme des parties est souvent supérieure à celle du tout.

2 – Collectivement, ces entreprises demeurent incontournables

Nous avons déjà présenté les arguments qui justifient d’investir dans les grandes entreprises technologiques (8). Sans accorder d’importance à la possibilité qu’elles procèdent à des scissions de leurs activités.

Comme ces entreprises sont extrêmement rentables, elles génèrent des ressources financières qui dépassent largement les besoins de leur exploitation courante (9). Elles mettent à profit ce capital excédentaire pour acquérir des compétiteurs, financer d’ambitieuses innovations et/ou lancer de nouvelles entreprises.

D’une part, elles dominent leurs marchés de prédilection, ce qui leur assure une rentabilité exceptionnelle. En même temps, elles développent des produits et technologies disruptives qui les maintiennent à la fine pointe de l’innovation. Leurs nombreuses initiatives couvrent une gamme étendue d’activités émergentes et variées, tels que :

® La cybersécurité

® Les véhicules autonomes

® Les énergies alternatives

® Les médicaments destinés à détecter la maladie

® Les drones

® La robotique

® L’analyse prédictive (appliquée à une vaste gamme d’industries)

® Les monnaies virtuelles

® Les outils d’apprentissage en profondeur (deep learning)

La liste complète de projets d’innovations disruptives en cours serait interminable.

Ces entreprises possèdent les ressources nécessaires pour financer l’innovation, sans contrainte de temps ni d’argent. Certaines innovations seront de francs succès financiers. Mais comme ces entreprises sont déjà extrêmement rentables, tout échec de projets dans lesquels elles investissent n’affectera probablement pas leur performance financière globale, ni la solidité de leur bilan.

***

La meilleure façon d’y investir

Il est difficile de savoir quelles seront les prochaines scissions d’entreprise, ni lesquelles seront les plus intéressantes. Pour cette raison, une alternative est d’y investir en achetant des parts de fonds communs de placement dédiés aux grandes entreprises de haute technologie. Le site ETFdatabase donne une liste exhaustive de ces fonds (10).

Conclusion

Les grandes entreprises technologiques sont victimes de leur propre succès. Sous la pression populaire, les législateurs n’auront d’autres choix que d’imposer des règles toujours plus contraignantes pour forcer ces entreprises à permettre une meilleure concurrence sur leurs marchés. Ce qui en forcera le démembrement partiel.

Dans les circonstances, on peut s’attendre à ce que les scissions d’entreprises issues des grandes entreprises technologiques constituent d’excellentes opportunités d’investissement au cours de la prochaine décennie.

(1) Prix Nobel d’économie 1976, considéré comme l’un des économistes les plus influents du XXe siècle (1912-2006).

(2) L’inflation : mirage ou fatalité ?

(3) Global M&A volumes hit record high in 2021, Reuters, Dec-31 ’21.

(4) Ce sont des sociétés cotées en bourse, créées en vue d’acquérir une société privée. Leur popularité est un phénomène récent.

(5) IPO market has record-breaking 2021, EY, Dec-16 ’21

(6) À ce sujet, consulter Comment investir dans des entreprises disruptives ?

(7) It’s time to break up Amazon, Google and Facebook, Elizabeth Warren, 2020.

(8) Voir Les précieuses leçons de Cathie Wood et Ark Invest.

(9) Cinq d’entre elles affichent des bénéfices nets supérieurs à 25%. Elles en utilisent une faible portion pour racheter leurs actions.

(10) Les fonds de la catégorie Broad Technology incluent les titres des entreprises auxquelles nous référons ici.

FAQ

Comment une scission d’entreprise affecte-elle les actionnaires?

Lors d’une scission, les investisseurs de la société mère deviennent automatiquement investisseurs dans la filiale grâce à la distribution, libre d’impôt, de nouvelles actions. Les nouveaux investisseurs peuvent acheter des actions d’une ou des deux sociétés.

Pourquoi faire une scission d’entreprise ?

En général, les scissions d’entreprises créent de la valeur pour les actionnaires. Une raison est que la scission permet de mieux évaluer chacune des entreprises (après scission) car leur structure respective s’en trouve simplifiée. Une scission peut être justifiée par la nécessité d’un recentrage stratégique.

Pourquoi une entreprise privée décide-t-elle de coter ses actions en bourse?

La raison principale est d’amasser de grandes sommes d’argent dans le but de financer la croissance et l’expansion de l’entreprise. Le fait que ses actions soient cotées en bourse permet à l’entreprise d’avoir accès à des sources de financement plus diversifiées.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.