Quelle est la valeur de votre portefeuille?

20 novembre 2020

Typiquement, l’investisseur porte une grande attention à la valeur boursière de son portefeuille. Quand on y regarde de plus près, cette valeur a peu de signification. Un autre paramètre est beaucoup plus important.

Quelle est la différence entre le prix et la valeur d'une action?

Un titre boursier possède 2 attributs :

1 - Un prix

Le montant qu’un investisseur est prêt à payer aujourd’hui pour acheter le titre.

2 - Une valeur

La valeur des recettes que le titre apportera à son propriétaire sa vie durant.

Le prix d'un titre est sa cote boursière.

Sa valeur, c'est la somme actualisée des flux de trésorerie qu’il procurera à son détenteur tant que celui-ci en sera le propriétaire. Ces flux de trésorerie sont les dividendes ou intérêts versés plus, le cas échéant, le produit de la vente du titre à une date ultérieure.

Le prix d'un titre correspond à sa valeur dans le seul cas où le détenteur veut s'en départir immédiatement. Mais le prix fluctue à tous les jours. Plus la période de détention est longue, plus les variations de prix seront prononcées. La valeur est appelée à varier, mais elle est beaucoup moins volatile.

______________________________________________

Peter Lynch et le fonds Magellan : une leçon à retenir

Peter Lynch est un des grands investisseurs de notre époque. Il a géré le fonds Fidelity Magellan de 1977 à 1990, période au cours de laquelle les actifs sont passés de $20 millions à $14 milliards. Pendant ces 13 années, le fonds a produit un rendement de 29% par année. Un investissement de $100K en 1977 valait $2,7M en 1990!

Pourtant, selon les registres de Fidelity, l’investisseur moyen a perdu de l’argent avec ce fonds (1).

Interrogé récemment, Peter Lynch a fait remarquer que durant ses 13 années, le marché boursier a perdu plus de 10% de sa valeur à neuf (9) reprises. Et à chaque baisse, le fonds baissait davantage!

L’investisseur moyen a perdu pour la simple raison qu’il vendait lorsque le marché baissait et que le fonds perdait de la valeur.

Peter Lynch terminait sur cette observation: “In the stock market, the most important organ is not the brain. It’s the stomach”.

La supériorité de l’approche fondamentale

Le fondement La supériorité des stratégies fondamentales explique la différence entre les approches fondamentale et technique. PORTEFEUILLE 101 prône l’approche fondamentale. L’investisseur achète et détient un titre sur la base de ses données fondamentales (le niveau et la croissance des bénéfices, la santé financière, le rendement boursier historique, etc.).

L’approche fondamentale est basée sur deux constats:

1 - Le temps est le paramètre de rendement le plus important,

2 - À long terme, le rendement du marché boursier est largement supérieur au rendement des placements sans risque.

Des portefeuilles affichant des rendements à long terme supérieurs incluent les mêmes titres pendant des décennies. On ne surprendra personne en affirmant que des titres comme Banque Royale, Telus, Canadien National, Pepsico, Ares Capital font partie de portefeuilles de placements transmis d’une génération à l’autre.

C'est parce qu'elle utilise le temps comme principal outil de rendement que l'approche fondamentale est supérieure à l'approche technique, nommément le Day Trading* .

Pourquoi le prix d’une action varie?

Même si les variations de la valeur boursière du portefeuille ne doivent pas être la principale préoccupation, il faut quand même savoir, le cas échéant, pourquoi :

1) le prix d’un titre varie soudainement de façon importante et

2) le nombre de titres transigés est beaucoup plus élevé que la moyenne (8).

Si la variation s’inscrit dans un mouvement général de baisse ou de hausse des marchés, telle variation n’indique pas un changement quelconque aux données fondamentales du titre.

Si la variation est spécifique au titre, on tenter de connaître la cause de la variation. Ainsi :

→ Un titre peut monter/baisser à cause de résultats supérieurs/inférieurs aux attentes des analystes.

Ceci ne devrait pas avoir d’impact sur notre évaluation, à moins d’un cas extrême ou d’une situation récurrente.

→ Si le prix d’un titre à dividende baisse, il faut juger s’il y a un risque que le dividende soit coupé.

→ Une baisse de prix peut représenter une occasion d’achat.

→ Une hausse ne devrait pas donner lieu à une vente, sauf si les données fondamentales sont modifiées.

En résumé :

Le fait que le prix d’un titre monte ou baisse n’est pas important; l’important c’est de connaître les raisons.

Focaliser sur le rendement et non sur la « valeur » boursière

L’investisseur moyen accorde trop d’importance à la valeur boursière de son portefeuille.

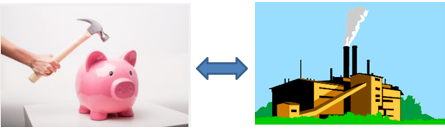

Il voit son portefeuille comme le « petit cochon » de son enfance. Quand la valeur du portefeuille baisse, c’est comme si on avait vidé une partie de son petit cochon.

Il faut arrêter de voir le portefeuille comme le prolongement de cette image émanant de l'enfance.

Le portefeuille de placements n’est pas un petit cochon : c’est une usine qui fabrique de l’argent.

Nos efforts doivent être focalisés sur la productivité de l’usine. Le rendement du portefeuille est l’élément qu’il faut préserver et faire croître.

À cette fin, 4 indicateurs sont importants:

→ le rendement courant des titres à dividendes ($ dividendes / valeur boursière des titres),

→ le rendement courant du portefeuille,

→ le bêta* du portefeuille et

→ le rendement historique des titres détenus.

Questions importantes au sujet du portefeuille.

Est-ce que la quote-part de chaque section du portefeuille correspond à la proportion prévue dans la structure PORTEFEUILLE 101?

La proportion d'encaisse est-elle suffisante mais non excessive?

Le rendement provenant des dividendes est-il satisfaisant?

Considérant son rendement et son bêta, le portefeuille offre-t-il un rapport risque/rendement optimal?

Les titres incontournables sont généralement des titres de croissance. On ne peut déterminer comment leur rendement se matérialisera sur le portefeuille. Une seule question: est-ce que chaque titre satisfait aux critères d’évaluation de la catégorie (6).

Est-ce que je détiens le type de placement idéal dans les métaux précieux(7) : producteurs, fonds communs détenant des lingots, fonds communs détenant des titres de producteurs et/ou streamers?

Conclusion

La valeur boursière d’un portefeuille reflète les prix offerts par les investisseurs pour les titres de ces entreprises, à un moment précis. La valeur intrinsèque d’un portefeuille est égale aux flux monétaires actualisés qu’il génère.

Un portefeuille produira des flux monétaires significatifs à long terme s'il est constitué de titres qui :

→ appartiennent à des secteurs économiques variés,

→ occupent une position concurrentielle importante,

→ affichent un historique de hauts rendements,

→ possèdent des ressources financières importantes ET

→ rencontrent les critères d’évaluation de PORTEFEUILLE 101.

.

Pour bénéficier de ces flux monétaires à long terme, il faut que:

→ le capital soit investi de façon permanente dans le cadre d'une structure de portefeuille explicite et stable,

→ le point focal de l'investisseur demeure le rapport risque/rendement de son portefeuille.

(1) Source: The Rational Investor, A sense of wealth, February 2019

(2) Les titres ne constituent pas des recommandations d’achat.

(3) Ces 2 colonnes présentent le bêta et le rendement de chaque titre au prorata de sa valeur dans le portefeuille.

(4) Rendement (capital et dividendes). Source: Canadastockchannel (Canada), Dqydj (US), Cefconnect (FCF)

(5) Au Canada, les Aristocrates (*) sont les titres qui ont augmenté leur dividende à chaque année au cours des 5 dernières années.

(6) Voir Les incontournables.

(7) Voir Les métaux précieux.

(8) On considère que le volume normal de transactions est égal au volume moyen des 13 dernières semaines.

FAQ

.

Comment calculer le rendement d'un portefeuille ?

Le taux de rendement d'un portefeuille doit tenir compte de 3 éléments, soit la différence de valeur du portefeuille entre deux dates données, les apports et retraits de fonds effectués au cours de la période et les dates de ces apports et retraits. Si la période que l'on examine dépasse un an, il est utile de ramener le rendement total sur une base de rendement annuel moyen.

.

Comment construire un portefeuille de placements ?

La principale condition de succès est de construire le portefeuille selon une structure explicite qui permet d'optimiser le rendement à long terme. en minimisant les risques de pertes. PORTEFEUILLE 101 propose une structure explicite qui promeut cet équilibre.

.

Comment diversifier son portefeuille ?

Un portefeuille diversifié comprend un ensemble de titres dont les comportements sont peu corrélés, c'est-à-dire qu'ils ne varient pas en fonction des mêmes paramètres. Le portefeuille est également exposé à différentes classes d’actifs. Par exemple, il pourrait inclure des actions canadiennes et mondiales, des titres à revenu fixe, des actions de fiducies immobilières, des métaux précieux et des fonds à capital fermé (FCF*).

Articles connexes

Les obligations convertibles dans un marché volatil

Les entreprises incontournables