Comment tirer de réels bénéfices du CELI

Une majorité de Canadiens ne semble pas comprendre comment le CELI doit être utilisé. Pourtant, il suffit d’appliquer quelques règles simples, sans effort, pour en tirer le maximum de bénéfices.

________________________________________________________________

Comment les Canadiens utilisent-ils le CELI ?

Différentes données révèlent l’étendue des connaissances des Canadiens et l’utilisation qu’ils font du CELI (1).

1 – Des connaissances limitées

Trois quarts (73%) des Canadiens affirment bien connaître les règles et bénéfices du CELI.

Cela étant :

♦ À peine deux tiers (64 %) d’entre eux connaissent la différence entre un REER et un CELI.

♦ La moitié (51%) ignorent qu’un CELI peut contenir à la fois des liquidités et un autre type de placement.

2 – Le CELI est surtout utilisé comme un compte d’épargne

Voici comment les fonds sont investis à l’intérieur des CELI des Canadiens :

♦ 57 % – Comptes d’épargne, certificats de dépôt et espèces

♦ 28 % – Fonds communs de placement

♦ 19 % – Actions

♦ 7 % – Fonds négociés en bourse (FNB).

3 – Le CELI fait concurrence au REER

♦ Davantage de Canadiens (57%) ont un CELI qu’un REER (52%).

♦ Si les Canadiens âgés de plus de 55 ans devaient choisir entre le CELI et le REER, 64% choisiraient le CELI.

♦ Parmi ceux qui ont un CELI, seulement 9% avaient cotisé le montant maximum en 2019.

En quoi consiste le CELI ?

CELI est l’acronyme de Compte d’Épargne Libre d’Impôt.

Il s’agit d’un compte de placements qu’un Canadien âgé de 18 ans+ peut ouvrir dans une institution financière reconnue (telle une banque ou une société de courtage).

En voici les particularités :

1 – Dépôt annuel autorisé

Depuis 2009, une personne peut y déposer à chaque année une somme maximale fixée par le gouvernement. En 2022, cette somme est de $6,000. Ce montant augmente de temps à autre par tranche de $500 pour tenir compte de l’inflation.

Le montant des dépôts annuels autorisés est cumulatif. Si, dans une année, une personne n’effectue pas de cotisation à son CELI (ou que sa cotisation est inférieure au montant autorisé), le montant non cotisé s’additionne aux montants qui peuvent être cotisés dans les années subséquentes.

Ainsi, depuis 2009, le montant cumulatif autorisé des cotisations au CELI s’élève à $81,500 au 31 décembre 2022.

Une personne peut retirer de l’argent de son CELI à sa convenance. Tout montant retiré du CELI s’ajoute aux sommes qu’elle pourra cotiser dans le futur.

2 – Utilisation des sommes déposées dans le CELI

On peut maintenir l’argent du CELI dans un compte bancaire classique ou l’investir dans des placements boursiers, des obligations ou des certificats de dépôt.

Les revenus perçus sur les placements détenus dans un CELI et les gains réalisés sur la vente de titres ne sont pas sujets à l’impôt sur le revenu. De la même façon, les pertes découlant de la vente de titres ne peuvent pas être déduites des revenus de l’investisseur.

Les cotisations au CELI ne sont pas déductibles d’impôt (comme c’est le cas pour un REER). Les montants retirés du CELI ne sont pas sujettes à l’impôt sur le revenu.

Quel est le grand avantage du CELI ?

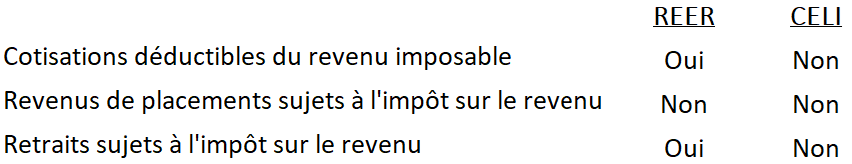

Il ne faut pas confondre CELI et REER. Ils ont chacun 3 caractéristiques essentielles :

Un régime n’est pas meilleur que l’autre. Mais les deux ont des objectifs différents (2).

Le CELI n’est pas un véhicule d’épargne, c’est un véhicule d’investissement. On ne tire avantage d’un CELI que si les fonds produisent des revenus de placements.

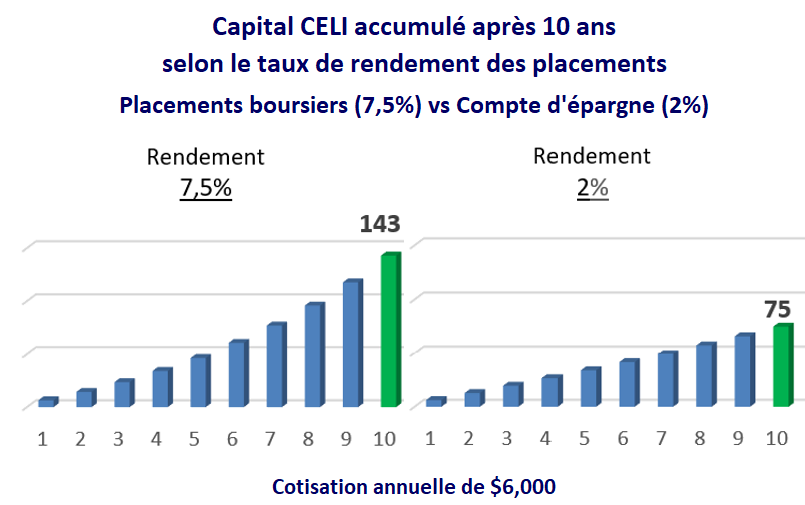

Le tableau suivant compare le capital accumulé dans le CELI après 10 ans, selon que qu’on aurait investi la cotisation annuelle de $6,000 dans des titres boursiers avec un rendement de 7,5%, ou déposé dans un compte d’épargne à 2% d’intérêt :

Après 10 ans, le capital investi dans des titres boursiers avec 7,5% de rendement serait le double du capital maintenu dans un compte d’épargne.

L’avantage du CELI est que les revenus perçus sur les placements qui y sont détenus ne seront jamais assujettis à l’impôt sur le revenu, même lorsque les fonds seront retirés du CELI.

Le CELI comporte aussi des bénéfices indirects

Un investisseur qui verse à son CELI le montant maximum autorisé à chaque année et l’investit dans un panier de titres boursiers (3) peut accumuler un capital appréciable lorsqu’il atteint l’âge de la retraite.

À titre d’exemple, une cotisation au CELI de $6,000 à chaque année entre les âges de 25 et 64 ans pourrait produire, dès l’âge de 65 ans, un rendement annuel de près de $80,000 net d’impôt (4) !

Mais les avantages ne s’arrêtent pas là.

Contrairement aux prestations du RRQ* et aux retraits de comptes REER et FERR*, les revenus générés à l’intérieur du CELI ne sont pas pris en compte pour calculer les prestations auxquelles un contribuable a droit aux titres de la Pension de Sécurité de la Vieillesse et du Supplément de Revenu Garanti.

Ceci peut représenter un revenu annuel d’appoint appréciable une fois atteint l’âge de la retraite. Un planificateur financier pourrait vous aider à établir les sommes auxquelles vous pourriez alors avoir droit en optimisant l’utilisation du CELI.

Investir dans un CELI est simple et rentable

Lorsqu’on l’utilise comme il se doit, il y a plusieurs bonnes raisons d’avoir un CELI :

♦ La possibilité de toucher un revenu de placement non imposable

♦ La souplesse de faire des retraits sans impôt

♦ La possibilité d’investir les fonds dans un large éventail de types de placement

♦ Aucune incidence sur les prestations gouvernementales conditionnelles au niveau des revenus déclarés.

Mais il y a 4 principes à respecter pour en tirer de réels bénéfices :

1 – Commencer à cotiser le plus tôt possible après l’âge de 18 ans

2 – Investir les fonds dans un panier de titres boursiers, en donnant une place de choix aux titres à dividendes (5)

3 – Si possible, cotiser le montant annuel maximum autorisé

4 – Limiter les retraits de manière à générer un rendement élevé sur une longue période.

________________________________________________________________

(1) Les données proviennent du rapport de l’ARC* (2019), d’un sondage RBC (20 août ‘19) et d’un sondage BMO (11 janvier ’22).

(2) À ce sujet, lire REER ou CELI : lequel est prioritaire ?

(3) Le titres boursiers choisis doivent satisfaire aux critères d’évaluation applicables. Voir La structure de portefeuille.

(4) En supposant un rendement annuel plus conservateur, soit 6% au lieu de 7,5%.

(5) Les fonds CELI ne devraient être investis que dans des titres canadiens. À ce sujet, voir Les véhicules de placements.

________________________________________________________________

FAQ

Est-ce que le CELI est un placement ?

Le CELI n’est pas un placement en tant que tel. C’est un compte à l’intérieur duquel on peut investir les fonds de manière à générer des revenus de placements à l’abri de l’impôt. On doit ouvrir le compte auprès d’une institution financière reconnue.

.

Un CELI est-il mieux qu’un REER ?

Les 2 véhicules sont complémentaires mais leurs objectifs sont différents. Le REER offre une déduction fiscale au moment où les fonds sont versés dans le compte ; par contre, les retraits de fonds sont assujettis à l’impôt. Le CELI n’offre aucun avantage fiscal initial, mais les retraits de fonds ne sont pas imposables.

.

Quand puis-je retirer les fonds de mon CELI ?

Il est possible de retirer des fonds d’un CELI à tout moment, sans limite d’âge. Les retraits s’ajoutent aux droits de cotisation au CELI des années suivantes.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.