Investir ou spéculer : quelle est la différence?

Plusieurs personnes confondent les deux notions. Il y a quelques années, une enquête de Blackrock révélait même que 51% des gens croient qu’investir à la bourse équivaut à jouer au casino!

En réalité, ces approches sont aux antipodes l’une de l’autre. Les résultats espérés le sont tout autant.

_____________________________________________

Deux approches à ne pas confondre

Investir c’est détenir des titres qui ont une valeur intrinsèque* dans le but de générer un rendement financier à moyen/long terme sous forme d’intérêt, de dividende et/ou de gains en capital.

Les entreprises qui génèrent des bénéfices sur une base continue ont une valeur intrinsèque mesurable.

Spéculer consiste à acquérir des actifs à plus haut risque, assortis d’un potentiel de rendement élevé et dont la valeur intrinsèque n’est généralement pas significative. Typiquement, le choix d’un titre spéculatif dépend de la relation entre ses volumes transactionnels récents et ses variations de prix. Pour de nombreux amateurs, le choix est influencé par les mouvements de groupes relayés sur les réseaux sociaux.

Les actifs qui ne produisent rien n’ont pas de valeur intrinsèque. L’or, les cryptomonnaies, les œuvres d’art, les biens immobiliers détenus à des fins spéculatives, les antiquités, les caves à vins, les automobiles d’époque, les collections d’objets souvenirs et les titres d’entreprises qui perdent de l’argent, sont des actifs spéculatifs dont la valeur intrinsèque* est nulle.

Investir et spéculer : les points communs

1 – Risque et récompense

Les deux approches impliquent le risque de perdre de l’argent et la possibilité de réaliser un profit. Les résultats sont imprévisibles car ils dépendent de facteurs indépendants de la volonté d’un individu.

2 – Prise de décision

Investir et spéculer obligent à prendre des décisions dans un contexte d’incertitude. Il faut accepter que l’on puisse se tromper. L’objectif est d’en minimiser la probabilité.

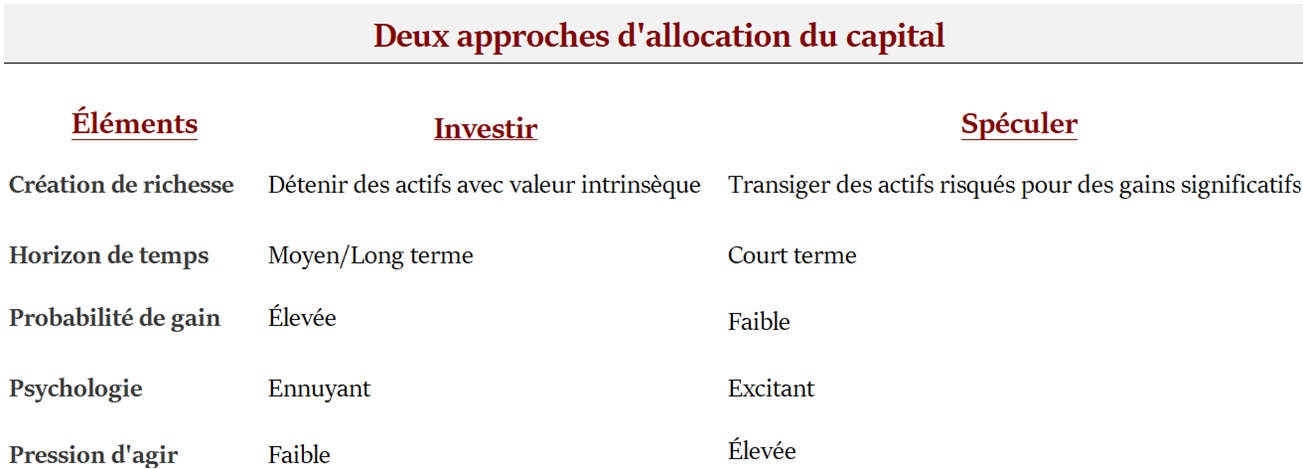

Investir et spéculer : les différences

1 – Hypothèse de succès

Investir

La création de richesse à long terme résulte de la détention de titres dont la valeur intrinsèque* et les revenus afférents ont de fortes probabilités de croître à mesure que le temps passe.

Spéculer

La possibilité de réaliser un gain significatif à court terme justifie de prendre un risque conséquent. L’important est de savoir anticiper comment le sentiment des investisseurs évoluera dans un horizon de temps déterminé.

2 – Gestion des risques

Investir

Trois (3) principes permettent de réduire significativement les risque de perte durable :

♦ Un horizon de rendement à long terme (supérieur à 5 ans, idéalement 10 ans),

♦ La diversification adéquate du portefeuille de placements,

♦ Le respect des 3 P de PORTEFEUILLE 101.

Spéculer

Le risque est fixe. Il est difficile à évaluer et donc, à mitiger. La raison est qu’on ne peut s’appuyer sur une valeur intrinsèque* stable, indépendante des sentiments imprévisibles d’acheteurs potentiels.

3 – Constats de l’histoire

Investir

Historiquement, les marchés boursiers nord-américains ont généré des rendements positifs, entre 7 et 10 % par an. Un portefeuille investi dans le principal indice boursier pendant n’importe quelle période de 10 ans devrait générer un rendement positif dans 95% des cas.

Le rendement est perçu sous forme d’intérêt, de dividende et/ou d’une plus-value du capital.

Spéculer

Aucune donnée historique ne supporte le rendement probable de placements spéculatifs. Mais on dispose d’une foule d’exemples de placements spéculatifs qui ont suscité beaucoup d’enthousiasme au début… et tout autant de pertes par la suite.

4 – Éléments d’analyse

Investir

Les données fondamentales de performance de l’entreprise (rentabilité, niveau d’endettement, croissance des bénéfices,…) supportent la décision d’investir. L’important est de disposer de données historiques fiables. À cette fin, les rapports et états financiers annuels/trimestriels fournissent une information complète et facile d’accès.

Ces données de performance permettent d’établir la valeur intrinsèque* de l’entreprise, sans accorder quelque importance aux sentiments instables, voire éphémères, d’acheteurs potentiels.

Spéculer

L’achat d’un titre spéculatif est basé sur le comportement des acheteurs et vendeurs. L’analyse met en relation les variations de prix et les volumes transactionnels dans le but d’estimer sa performance future. Cela requiert une formation spécialisée en analyse technique, de même que la maîtrise d’outils d’analyse adaptés.

5 – Psychologie

Investir

Le célèbre investisseur George Soros disait « Si vous trouvez qu’investir est excitant, vous ne faites probablement pas beaucoup d’argent. Bien investir est ennuyeux. »

Persévérance, prudence et patience: c’est le prix à payer pour tirer les bénéfices exceptionnels de l’effet de capitalisation*.

Convenons que détenir un titre qui produit un rendement annuel raisonnable pendant des années, voire des décennies, est un « passe-temps » fort ennuyant.

Pour un investisseur, le temps est élastique: il n’y a aucune pression pour agir rapidement.

Spéculer

La spéculation se base sur des hypothèses de rendement à court terme, dans l’espoir de réaliser des gains rapides. Souvent, on ouvre et ferme des positions à l’intérieur de quelques jours, semaines ou mois.

Pour un spéculateur, le temps presse. Il cherche à maximiser ses gains sur une courte période, profitant de d’opportunités créées par l’interprétation d’informations dont le marché n’a pas encore pris la pleine mesure.

***

Investir est l’approche la plus sûre

À moins d’être un heureux héritier, une des conditions pour atteindre l’indépendance financière est de tirer un rendement raisonnable de son capital.

Comme dans d’autres sphères de la vie, il est certain que vous ne frapperez jamais de coup sûr si vous restez assis dans l’abri des joueurs. La condition est de prendre des risques. Mais des risques calculés.

Spéculer en tentant de miser sur le « bon cheval » est une option attirante. Mais les probabilités de succès sont faibles, surtout pour un amateur.

Investir est l’approche la plus sûre à condition de respecter quatre (4) principes :

1 – Détenir des titres dotés d’une valeur intrinsèque*, essentiellement d’entreprises historiquement rentables.

2 – Maintenir un portefeuille de placements adéquatement diversifié.

3 – Conserver un horizon de rendement minimum de 5 ans, idéalement 10 ans.

4 – Agir selon les 3 piliers de PORTEFEUILLE 101 : Persévérance / Prudence / Patience.

***

Si vous investissez en respectant ces 4 principes, vous accumulerez de la richesse. Si vous spéculez en prenant des risques pour toucher des gains rapides, vous perdrez vos illusions en même temps que votre argent.

Soyez un investisseur, pas un spéculateur.

____________________________________________

FAQ

Acheter l’action d’une entreprise qui entre en bourse est-il un achat spéculatif?

À moins que l’entreprise ne puisse démontrer un historique de rentabilité crédible sur plusieurs années avant son entrée en bourse (ce qui est généralement difficile à démontrer), cela constitue de la spéculation.

Pourquoi on se réjouit lorsque nos actions montent ?

Lorsque qu’on expérimente un gain, le centre de récompense du cerveau s’allume, ce qui stimulerait la production de dopamine. La dopamine déclenche également la production d’adrénaline par les glandes surrénales. Les jeux d’argent créent ce type de dépendance particulière.

Est-ce que les options sont des placements spéculatifs ?

Pas nécessairement. Par exemple, la vente d’options d’achat couvertes est une technique utilisée pour réduire le risque du portefeuille. En revanche, les achats d’options de vente (puts) et d’achat (calls) sont des transactions de nature spéculative.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.