Risque et volatilité : distinguer la réalité du trompe-l’œil

Dans le domaine financier, la volatilité est le facteur de référence pour mesurer le risque. Tous les jours, on attire l’attention des investisseurs sur les fluctuations des valeurs boursières. Cet incessant message entraîne des décisions malavisées, accompagnées de pertes financières inutiles. Il est temps de faire la différence entre le risque réel et son trompe-l’œil.

_____________________________________________________

Quelle est votre tolérance au risque ?

En dépit d’évidences qui prouvent le contraire, des professionnels perpétuent deux messages censés éclairer les investisseurs :

1 – On mesure le risque d’un placement en fonction de sa volatilité.

2 – Le rendement espéré d’un placement est proportionnel au risque encouru.

Les deux affirmations sont simplistes. Au pire, elles peuvent entraîner des pertes financières colossales.

***

Comme la loi l’exige, lors d’un premier entretien, le courtier vous présente un questionnaire dans lequel il vous demande de situer votre tolérance au risque.

Ceci pose deux problèmes :

1 – On ne dit pas de quel risque on parle

Risque de perte bien sûr, mais encore ?

On laisse l’investisseur définir lui-même le risque contre lequel il veut se prémunir. Faute de savoir interpréter le comportement du marché boursier, il est naturellement porté à accorder une importance démesurée à l’élément le plus visible, soit les fluctuations à court terme des cotes boursières.

Il s’ensuit des réactions attendues : il se réjouit lorsque les cotes montent ; il se désole de situations inverses.

Sans préavis, il passe de la liesse à la morosité. Pour l’investisseur non averti, la tolérance au risque se résume à sa capacité de vivre avec les fluctuations incessantes des cotes boursières.

Ces fluctuations représentent le risque à « tolérer ». Le trompe-l’œil devient la réalité.

2 – Le questionnaire cautionne le recours aux émotions

Le questionnaire cautionne le fait que les émotions jouent un rôle clé dans le processus d’investissement. Or, de nombreuses études démontrent que c’est précisément en éliminant les émotions de la démarche que l’on peut optimiser la gestion de son capital financier.

***

Avant de faire remplir des questionnaires, le conseiller financier devrait prendre le temps d’expliquer les principes à connaître pour tirer un juste rendement d’un portefeuille de placements.

L’investisseur prendra les décisions qui lui conviennent. Mais, en toute justice, on lui aura expliqué les éléments qui lui permettront de faire des choix éclairés, en connaissance de cause.

La différence entre la volatilité et le risque de perte réelle

La volatilité mesure le degré de variation de prix d’un actif sur une période donnée.

Le risque c’est la possibilité que l’actif perde toute ou une partie de sa valeur de façon permanente.

L’erreur est de confondre la volatilité et le risque de perte. Erreur fort répandue parce que personne n’a enseigné aux investisseurs à s’attarder à des éléments combien plus importants que les fluctuations journalières de la bourse.

À retenir :

Une perte de valeur n’est réelle que si elle est permanente. En elles-mêmes, les fluctuations de cotes boursières n’infèrent l’existence d’aucun facteur de perte (ou de gain) permanent.

Qu’est-ce qui caractérise la perte réelle de valeur d’un placement ?

Un titre boursier affiche 2 types de valeur :

♦ Une valeur marchande

♦ Une valeur intrinsèque*

.

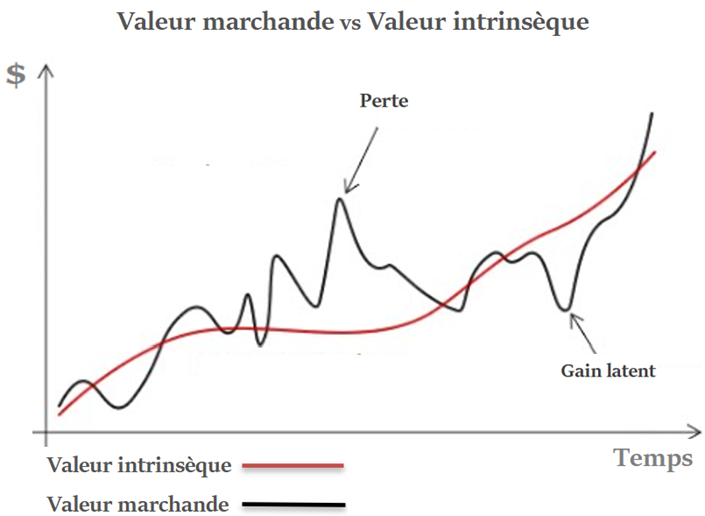

La valeur marchande correspond à sa cote boursière.

C’est le prix qu’un autre investisseur est prêt à payer maintenant pour acquérir l’actif. Cette valeur ne dépend pas de la performance de l’entreprise, mais uniquement du sentiment d’un acheteur potentiel.

.

La valeur intrinsèque* est égale à la somme actualisée des flux monétaires futurs générés par l’entreprise.

Elle est plus stable que la valeur marchande car elle est basée sur la performance de l’entreprise, et non sur l’opinion des investisseurs.

***

Les actifs qui ne produisent rien ont une valeur marchande, mais leur valeur intrinsèque est nulle.

Les entreprises rentables sur une base continue ont une valeur marchande et une valeur intrinsèque mesurable.

***

À retenir :

♦ La baisse de la valeur marchande d’un actif ne constitue pas une perte réelle.

♦ Il y a un risque de perte réelle lorsque le prix payé excède la valeur intrinsèque.

Comment voir si la valeur intrinsèque est supérieure à la valeur marchande ?

1 – La valeur marchande

On peut accéder à la cote boursière d’un titre en ligne, gratuitement, à tout moment et en temps réel.

2 – La valeur intrinsèque

La valeur intrinsèque résulte de la capacité de l’entreprise à produire des bénéfices sur une base continue.

Le calcul est basé sur :

1) une analyse de la situation financière et des résultats financiers historiques et

2) des hypothèses relatives au maintien, à la croissance et à la chronologie des flux monétaires futurs.

Or, peu d’investisseurs amateurs ont les outils et les connaissances pour faire ce calcul.

***

L’alternative pour estimer la valeur intrinsèque d’une entreprise est de déterminer si les données financières essentielles satisfont aux critères de PORTEFEUILLE 101.

Par exemple, voici quelques critères communs et critères spécifiques applicables aux titres à dividende:

* Le rendement boursier sur 5 ans

* Le ratio cours-bénéfice*

* L’évolution du bénéfice

* La couverture des frais financiers

* Le taux de rendement du dividende

* Le taux de distribution du dividende*

Cela étant :

La valeur intrinsèque des titres à dividendes est plus facile à établir car ils procurent des flux monétaires prévisibles (voir ci-joint).

***

Si les données financières essentielles d’un titre satisfont aux conditions de PORTEFEUILLE 101, on peut conclure que l’achat pourrait être justifié.

Comment utiliser la volatilité pour bonifier le rendement du portefeuille?

Le marché boursier est volatile parce qu’il est imparfait. Au contraire de ce qu’on pourrait croire, il n’intègre pas toutes les informations disponibles pour évaluer correctement la juste valeur des titres qui le composent.

Cela est dû à plusieurs facteurs, notamment :

♦ l’influence des émotions sur les décisions de placement,

♦ une connaissance partielle de l’information nécessaire pour évaluer la valeur des titres,

♦ une interprétation divergente de données connues par des influenceurs du marché boursier,

♦ des valeurs estimatives établies en fonction d’horizons de rendement différents.

C’est précisément l’imperfection du marché qui fait que les titres boursiers peuvent être surévalués ou sous-évalués. Ce qui crée les opportunités d’en tirer profit.

Un titre est surévalué (sous-évalué) quand sa valeur marchande est supérieure (inférieure) à sa valeur intrinsèque :

Loin d’être un désavantage, la volatilité permet de tirer profit des écarts entre les valeurs marchande et intrinsèque. Et ce, sans augmenter le risque de telles opérations.

Voici comment :

1 – L’investissement programmé (DCA*)

Vous investissez une somme d’argent fixe à intervalles réguliers, quel que soit le cours de l’action. Ainsi, vous achetez plus d’actions lorsque leurs cours boursiers sont bas, moins à mesure qu’elles montent.

À long terme, cette stratégie tend à donner des résultats positifs car le marché boursier gagne en valeur avec le temps. Plutôt que d’essayer d’anticiper le marché, l’approche DCA* permet d’utiliser la volatilité du marché pour générer du rendement en achetant des titres à rabais, à moindre risque.

2 – Le rééquilibrage du portefeuille

En raison de la volatilité des marchés, différents types de placements et secteurs boursiers offrent différentes performances. En conséquence, la pondération du portefeuille de placements peut s’éloigner de sa pondération-cible et du profil de risque souhaité.

La volatilité oblige à rééquilibrer périodiquement le portefeuille de placements. Le processus consiste à vendre les titres qui surpondèrent certains types ou secteurs boursiers au profit des types et secteurs sous-représentés.

Procéder régulièrement au rééquilibrage du portefeuille est une discipline qui contribue à garder le cap sur vos objectifs de placement.

3 – L’augmentation du rendement des dividendes

Les dividendes procurent un rendement de base, que les marchés soient volatils, stables, optimistes ou pessimistes.

Lorsque les valeurs boursières baissent, ce peut être l’occasion d’acquérir des titres à dividendes à rabais. Le résultat est que le taux de rendement des dividendes de ces titres augmente automatiquement, sans qu’il n’en coûte un cent !

Exemple, un titre se transigeait hier à $20, assorti d’un dividende annuel de $1,25, soit un taux de rendement de 625%. Aujourd’hui, le titre se transige en baisse à $18,50. Le rendement du dividende passe à 675%.

Tant que les titres (détenus ou convoités) satisfont aux critères d’évaluation et aux proportions-cible du portefeuille, acquérir des titres à dividendes à rabais est une excellente façon de bonifier le rendement du portefeuille.

Conclusion

Pour l’investisseur qui dispose d’un horizon de rendement à long terme, la volatilité n’est pas le risque dont il doit se prémunir. La perte de valeur intrinsèque et la perte de rendement du portefeuille sont les risques réels auxquels il doit faire face.

Aussi, le meilleur moyen de faire face à la volatilité du marché n’est pas de l’éviter, mais de la mettre à son service. Ceux qui investissent à long terme sont particulièrement bien placés pour en tirer profit.

Les fluctuations incessantes des valeurs boursières offrent des opportunités d’achat. Elles peuvent également présenter des opportunités de vendre lorsque les cotes boursières dépassent largement les valeurs intrinsèques!

À court terme, la peur et la cupidité dictent les comportements des investisseurs. Dans les deux cas, ces émotions entraînent des comportements extrêmes et surtout irrationnels.

***

Plus que jamais, il est temps d’arrêter de mélanger le risque réel avec son trompe-l’œil.

_________________________________________________

FAQ

.

Comment calculer la volatilité d’un placement?

L’écart-type est l’indice statistique utilisé pour calculer la volatilité d’un titre. Pour une période donnée, il mesure la dispersion de sa valeur marchande à différents moments, par rapport à sa moyenne.

.

Quels différents types de risque peuvent affecter les placements?

Il en existe plusieurs. En voici trois : 1) Le risque lié au marché, soit une perte de valeur en raison de l’évolution de la situation économique, 2) le risque lié à la liquidité, soit l’incapacité de vendre les placements à un juste prix en raison et 3) le risque lié au crédit, soit l’incapacité du débiteur de rembourser l’intérêt ou le capital à l’échéance d’un terme.

.

Existe-t-il des placements sans risque ?

Non. Les placements dont le capital est pleinement garanti offrent des rendements très bas. À long terme, ceci représente une perte de capital. Car, à long terme, le rendement est lui-même une importante source de création du capital.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.