La puissance inestimée des dividendes

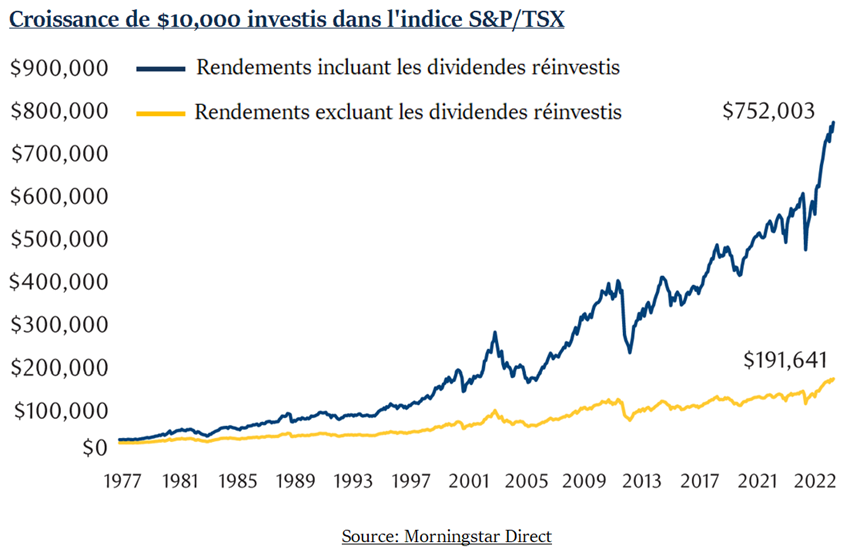

Les dividendes ont joué un rôle déterminant dans les rendements boursiers des 50 dernières années. Au cours de cette période, la capitalisation des dividendes réinvestis a constitué plus de 75% du rendement de la bourse. Dans le contexte particulièrement volatil actuel, les titres à dividende pourraient devenir les prochaines vedettes boursières.

_______________________________________________________________

Un temps propice pour rappeler la primauté des dividendes

À l’heure actuelle, l’inflation est plus résiliente que ce qu’on estimait il y a un an. Elle entraîne des taux d’intérêt (à court terme) plus élevés que ceux auxquels on s’était confortablement habitués. Les titres de croissance (1) en pâtissent, dont ceux de la haute technologie, un secteur qui avait produit des rendements boursiers exceptionnels au cours des 15 dernières années.

La question est de savoir comment réagir à cette situation.

L’histoire des marchés boursiers nous enseigne deux choses:

Les titres à dividende ont surperformé les titres de croissance tout en étant moins volatils.

Les titres à dividende connaissent leur meilleure performance lorsque l’inflation se situe au-dessus des moyennes historiques et qu’elle est en phase de diminution (c’est le cas présentement) (2).

C’est pourquoi le moment est propice pour réévaluer la place que les titres à dividende devraient occuper par rapport aux titres de croissance au sein d’un portefeuille de placements.

Les dividendes jouent un rôle prépondérant dans le rendement de la bourse

.

Quand on parle de dividendes, il y a trois (3) données importantes à retenir :

.

1 – Les dividendes ont contribué massivement aux rendements boursiers historiques

.

.

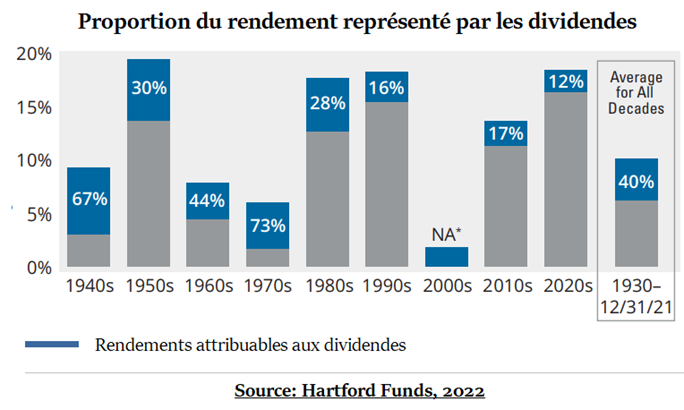

2 – Les dividendes « préservent » le rendement lorsque les marchés baissent

Les dividendes représentent la partie principale du rendement lorsque le marché boursier offre une performance médiocre. Le tableau illustre les proportions respectives des dividendes vs les gains en capital au cours des dernières décennies:

.

.

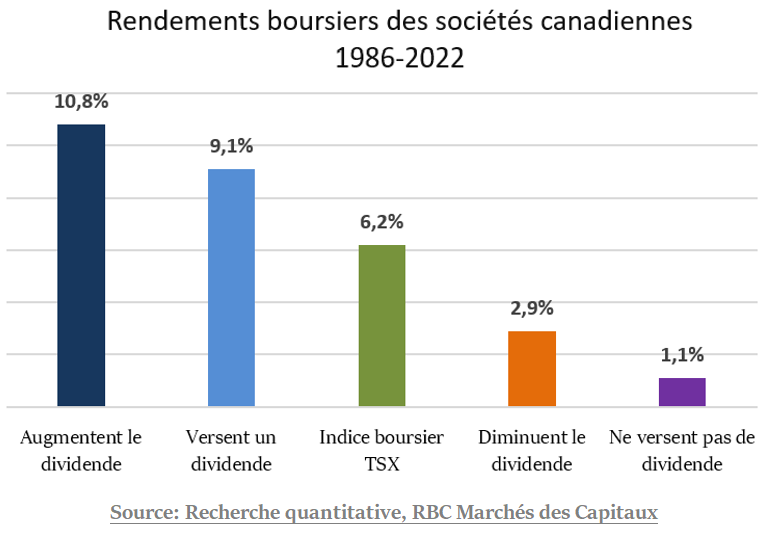

3 – Les titres à dividende ont de meilleurs rendements historiques

Le rendement historique des titres à dividendes a surpassé celui du principal indice boursier canadien :

.

.

De plus, les circonstances favorisent une gestion de portefeuille active (3)

Durant les 15 années précédant 2022, investir à la bourse était assez simple. Avec des taux d’intérêt quasi nuls, les titres de croissance, notamment ceux des grandes entreprises technologiques, propulsaient les rendements de la bourse américaine à des niveaux encore jamais vu. À un moment donné, 7 de ces titres représentaient plus de 25% de l’indice S&P 500. Avec des rendements boursiers annuels supérieurs à 20%!

La donne a changé drastiquement en 2022. Sur fonds d’une inflation que personne ne voyait venir, une hausse marquée des taux d’intérêt et une guerre qui s’éternise, les titres vedettes de la dernière décennie ont redonné une partie de leurs rendements. Et tout laisse à croire que leurs exploits boursiers pourraient ne pas se répéter de sitôt.

La facilité de faire de l’argent à la bourse avait grandement avantagé les titres de croissance. Mais, suivant une règle immuable : on revient toujours aux moyennes historiques.

Or, cette situation va entraîner une conséquence majeure.

***

Les portefeuilles indiciels pourraient connaître des rendements beaucoup plus modestes.

La raison est celle-ci : en raison de leurs capitalisations boursières, les titres des grandes sociétés technologiques continuent de dominer l’indice S&P 500. Mais ils sont les reliquats d’une autre époque, celle du easy money.

La hausse des taux d’intérêt vient tout-à-coup modifier l’évaluation des flux monétaires futurs (et élusifs) des titres de croissance. Ce faisant, ce sont les titres à dividende, dont les flux monétaires sont plus importants (et plus assurés), qui devraient bénéficier de meilleures évaluations boursières.

Les portefeuilles indiciels (notamment américains), surpondérés en titre de croissance, pourraient connaître des rendements beaucoup plus modestes.

Plus que jamais, la sélection des titres et des fonds de placements doit être faite dans le cadre d’une stratégie de portefeuille qui tient compte des besoins spécifiques de chaque investisseur.

Ainsi, on est amené à conclure qu’en 2023, une gestion de portefeuille active s’impose à celui qui vise un rendement de portefeuille supérieur.

Des titres à dividende à privilégier

Une inflation et des taux d’intérêt quasi nuls ont permis aux titres de croissance, notamment les titres technologiques, de dominer les rendements boursiers des 10 dernières années.

Cette époque est révolue. À l’heure actuelle, ce sont les actions d’entreprises qui versent des dividendes qui offrent le meilleur rapport risque-rendement au cours des prochaines années.

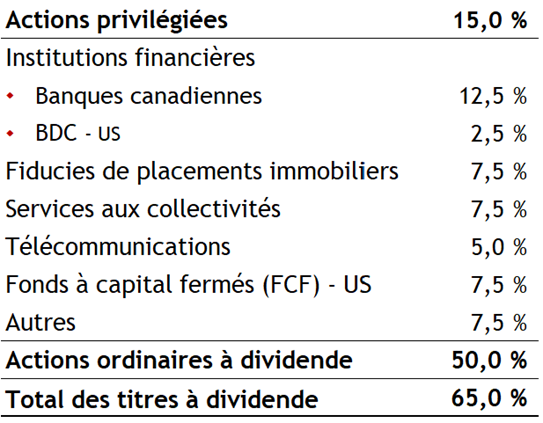

PORTEFEUILLE 101 propose une structure (4) qui surpondère les titres à haut dividende, tout en répartissant le risque sur différents secteurs d’activités :

A priori, on devrait favoriser les titres qui :

♦ versent un dividende supérieur à la moyenne de leur secteur,

♦ ont un taux de distribution du dividende* qui assure le maintien du dividende à long terme,

♦ idéalement, augmentent leur dividende à chaque année (5).

La structure PORTEFEUILLE 101 est suffisamment explicite et diversifiée pour être permanente. Toutefois, des circonstances peuvent justifier d’en modifier temporairement la pondération.

L’inflation et la hausse soudaine des taux d’intérêt entraînent des risques particuliers. Mais ils créent aussi des opportunités. Aussi, deux secteurs vaillent qu’on s’y attarde:

1 – Les banques

Les actions des six principales banques ont chuté en moyenne de 13,6 % en 2022, comparativement à une baisse de 6,1% pour l’ensemble de la bourse canadienne. Renforcé par la débâcle récente mais spectaculaire de plusieurs banques régionales américaines, le pessimisme est susceptible de s’installer vis-à-vis même les banques canadiennes.

C’est peut-être l’occasion de consolider de nouvelles positions. Le contexte bancaire canadien est fort différent de celui des États-Unis. Alors qu’il existe plus de 5,000 banques aux États-Unis, on compte 6 banques à charte (plus quelques institutions régionales) au Canada. Les banques canadiennes sont des oligopoles fortement règlementés et contrôlés par le BSIF (6).

La perte de valeur des actions des banques canadiennes a augmenté le rendement de leurs dividendes à des niveaux extrêmement intéressants (entre 4% et 6%+). Sans compter qu’elles haussent systématiquement leurs dividendes à chaque année.

2 – Les fiducies immobilières (FPI)

Détenir des parts d’une FPI* comporte plusieurs avantages :

♦ Investir dans l’immobilier sans acheter d’immeuble.

♦ Aucun loyer à percevoir, aucune comptabilité à maintenir, aucune réparation à effectuer.

♦ Un portefeuille immobilier diversifié au travers de dizaines (centaines) de propriétés sises sur un vaste territoire.

♦ Un niveau élevé de distributions (généralement mensuelles) prévisibles.

♦ Un secteur historiquement résilient, faiblement corrélé aux classes d’actifs traditionnelles.

Voilà qu’une opportunité se présente. En 2022, les titres de FPI canadiennes ont chuté de plus de 20%. C’est la troisième pire performance des onze secteurs qui composent l’indice torontois S&P/TSX (7). Plusieurs FPI offrent maintenant des rendements de dividende supérieurs (6,5%+).

Là aussi, l’investisseur qui avait sous-pondéré le secteur des FPI* dans son portefeuille a l’occasion de prendre des positions qui lui permettront de récolter des rendements supérieurs à long terme.

Conclusion

Des analyses démontrent que la croissance des dividendes est fortement corrélée à l’inflation. C’est pourquoi, les titres à dividendes sont l’outil idéal pour y faire face.

En ce qui a trait aux taux d’intérêt, rappelons que ce sont les taux à court terme qui sont les plus élevés. Par rapport aux rendements de dividende élevés offerts par un large éventail de sociétés rentables, les taux d’intérêt des obligations gouvernementales à long terme demeurent modestes (en date de la présente, le taux de rendement des obligations canadiennes 10 ans est de 2,8%).

Les obligations corporatives offrent des rendements plus compétitifs. Cependant, comme le dividende est sujet à un impôt sur le revenu beaucoup plus faible (voir FAQ plus bas), son rendement net est sensiblement plus élevé (lorsque le titre est détenu dans un compte taxable).

En conséquence, l’investisseur qui a un horizon de rendement à long terme devrait s’assurer de faire le plein de titres à dividende dont les taux de rendement sont parmi les plus élevés qu’on aura connu à ce jour.

_______________________________________________________________

(1) Il s’agit des titres dont le rendement provient principalement du gain en capital plutôt que du dividende versé.

(2) Les actions à dividendes adorent la forte inflation, Journal de Montréal, 11 février ’23.

(3) Comment choisir entre la gestion active et indicielle ?

(4) Consulter le fondement La structure du portefeuille de placements pour plus d’explications.

(5) On accepte toutefois que les sociétés qui offrent un très haut dividende (e.g. 8%+) se contentent de le maintenir, sans le hausser.

(6) Bureau du Surintendant des Institutions Financières.

(7) Les fonds de placement immobilier pris dans une tempête, Les Affaires, 23 novembre ’22.

_______________________________________________________________

FAQ

Quelle différence entre l’impôt sur le dividende et l’impôt sur le revenu d’intérêt ?

En 2023, pour un contribuable québécois dont le revenu imposable est de $100,000, un dividende reçu d’une corporation canadienne cotée en bourse (dividende déterminé) serait sujet à un taux d’imposition de 23,3%, alors que le revenu d’intérêt serait imposé à un taux beaucoup plus élevé, soit 41%.

.

Qu’est-ce que la gestion active d’un portefeuille?

La gestion de portefeuille active est une stratégie dite interventionniste. Les investisseurs actifs transigent des placements avec pour objectif de dégager un rendement supérieur à celui d’un indice de référence, souvent un indice boursier.

.

Quelles sont les causes de l’inflation ?

L’inflation peut être causée par une demande de biens qui dépasse la somme des biens produits ou disponibles. Elle peut aussi provenir par une quantité de monnaie disponible qui dépasse la valeur des biens et services produits.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.