Faut-il acheter de l’or?

L’or est censé être une valeur refuge* en période de crise. On s’attend que son prix augmente pour compenser les effets de l’inflation. La réalité confirme-t-elle les bénéfices qu’on lui attribue ?

________________________________________________________________

Les raisons invoquées pour acheter de l’or

Rappelons deux arguments de ceux qui affirment qu’on devrait investir dans l’or :

1 – La préservation du patrimoine

Chaque année, le dollar perd de la valeur à cause de l’inflation. Supposons un panier de biens achetés pour $10 en 1971. En 2021, un billet de $10 permettrait d’acheter pour $1,48 de biens contenus dans le panier de 1971 (1). C’est dire que le dollar a perdu plus de 5 fois sa valeur au cours des 50 dernières années.

Par comparaison, $10 dollars d’or acheté en juillet 1971 vaut $427 dollars en juillet 2022 (2), multipliant sa valeur par plus de 40!

2 – La diversification du portefeuille

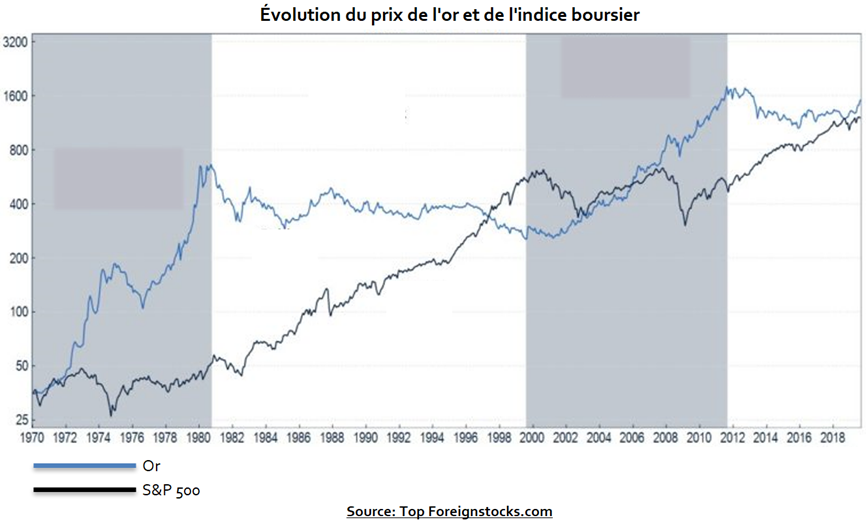

Un portefeuille adéquatement diversifié affiche un coefficient de risque moins élevé. À cette fin, il devrait inclure des actifs ayant une faible corrélation* avec le marché boursier.

Le graphique suivant démontre une corrélation relativement faible (parfois même négative) entre l’évolution du prix de l’or et de l’indice boursier S&P 500 au cours des 50 dernières années :

Constats

♦ À long terme, l’or est un élément stabilisateur d’un portefeuille de placement.

♦ Contrairement à l’encaisse, sa valeur nominale augmente avec le temps, compensant ainsi les effets de l’inflation.

Des facteurs qui influencent le prix de l’or

À court et moyen termes, le consensus est que le prix de l’or fluctue en fonction de trois facteurs, mais qui agissent parfois de manière contradictoire :

® L’inflation

Étant donné que l’or est perçu comme une valeur refuge, la perte de valeur du dollar (due à l’inflation) pousse le prix de l’or à la hausse.

® Les taux d’intérêt

La hausse des taux d’intérêt est un frein à l’inflation, parce que de hauts taux d’intérêt maintiennent la valeur du dollar. Pour cette raison, la hausse des taux d’intérêt tend à faire baisser le prix de l’or.

® Les perspectives de croissance de l’économie

Ici, les opinions divergent.

Les uns prétendent que le prix de l’or stagne durant les périodes de prospérité. Comme les investisseurs sont optimistes et confiants dans les perspectives de l’économie, ils préfèrent investir dans des titres plus risqués. A contrario, l’or gagne en valeur lorsque les économies sont en difficulté. Car, en période de récession, les investisseurs sont craintifs ; ils sont attirés par l’or, perçu comme une valeur refuge.

Les autres avancent que le prix de l’or s’apprécie lorsque l’économie tourne à plein régime, une situation qui augmente les risques d’inflation.

Qu’est-ce que l’histoire nous révèle ?

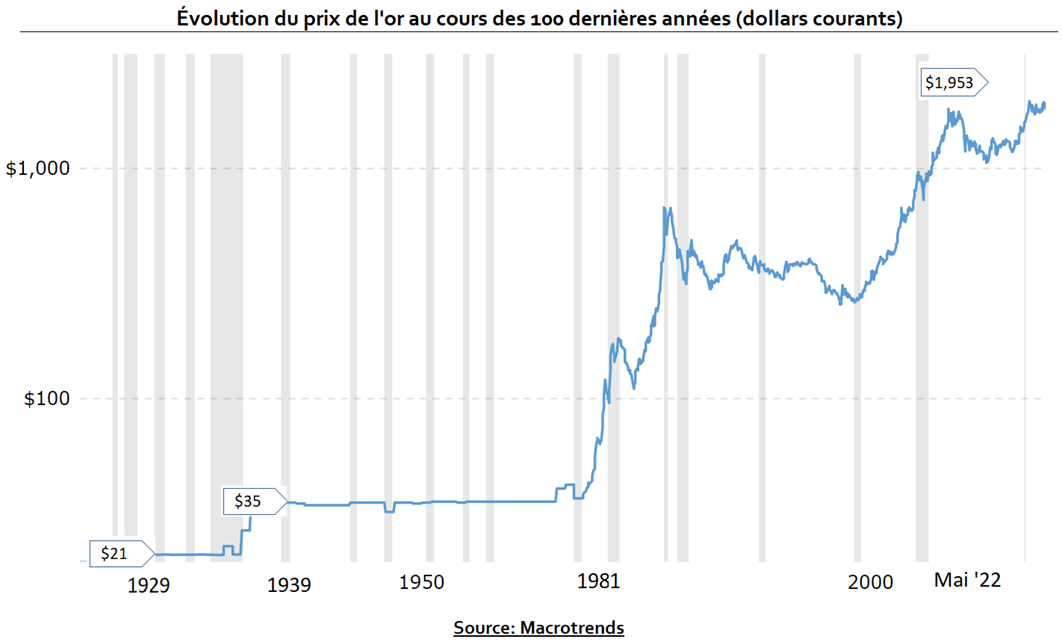

Voici comment le prix de l’or a varié au cours des 100 dernières années:

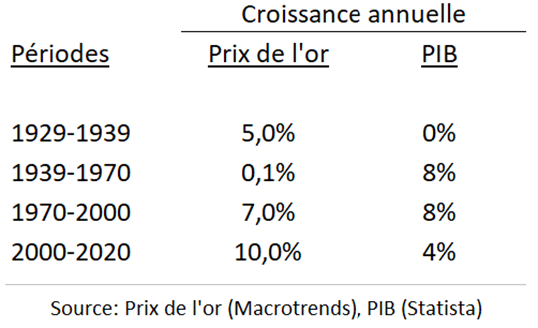

Pas de corrélation avec la croissance de l’économie

Le tableau qui suit suggère une absence de corrélation (sur des périodes de 30 ans) entre les variations du prix de l’or et la croissance de l’économie (PIB):

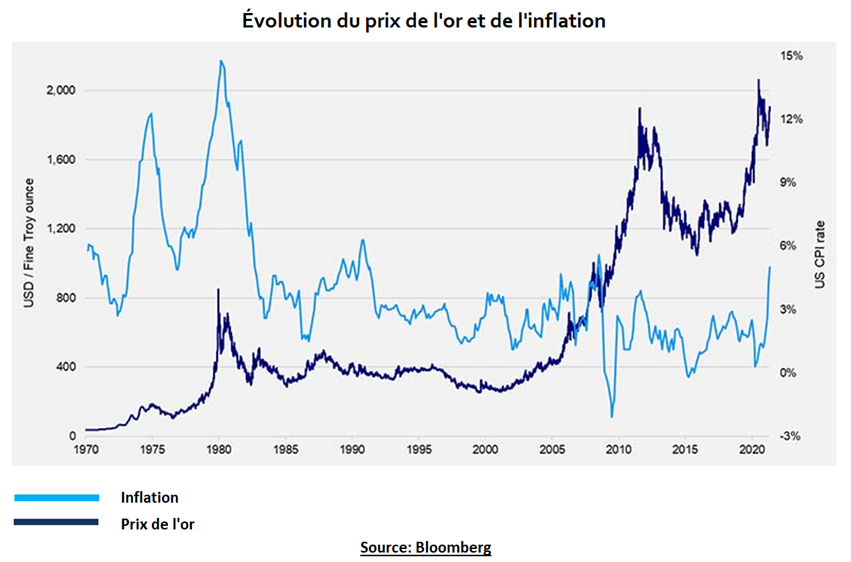

Faible corrélation avec l’inflation

Dans le passé, les prix de l’or tendaient à augmenter au cours de périodes inflationnistes (3). Dans l’ensemble, toutefois, la relation entre l’inflation et la hausse des prix de l’or demeure faible. Selon l’organisme Gold Bullion International, depuis 1968, la corrélation entre les taux d’inflation mensuels et les variations réelles du prix de l’or ajustées en fonction de l’inflation n’a cessé de diminuer. Depuis 2000, la relation est n’est que de 1 %, c’est-à-dire quasi nulle.

On observe que depuis 1970, le prix de l’or a augmenté durant des périodes de forte inflation autant que des périodes de faible inflation.

Dépendant laquelle période on analyse, le constat diffère. Au cours des 20 dernières années, la très forte hausse du prix de l’or a été accompagnée d’une inflation très faible (4). Mais depuis 12 mois, l’IPC a grimpé de 9%, tandis que l’or a glissé de 6% !

La seule chose qu’on peut conclure est qu’à très long terme (périodes supérieures à 30 ans), le prix de l’or augmente plus vite que l’inflation. En ce sens, il constitue une meilleure valeur refuge* que le dollar.

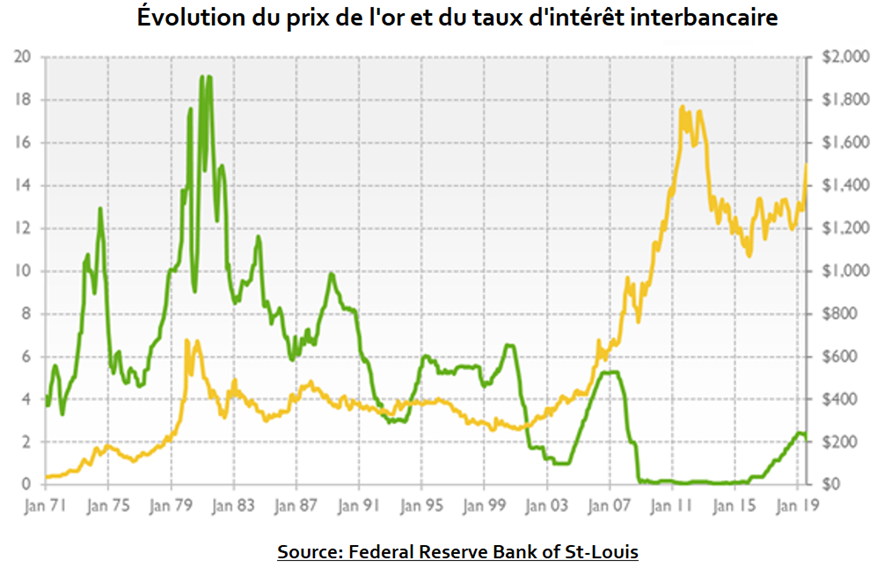

Faible corrélation avec les taux d’intérêt

Le graphique suivant suggère une corrélation imparfaite entre le prix de l’or et le niveau des taux d’intérêt:

D’une part : en Amérique du Nord, les taux d’intérêt ont touché leurs plus hauts niveaux historiques au tout début des années ’80. Durant cette période, le prix de l’or a suivi la tendance et doublé de valeur.

Par contre : à partir du moment où les taux d’intérêt ont amorcé leur descente historique entre 1982 et 2000 (près de 40 ans), le prix de l’or a quadruplé !

Qu’est-ce qui fait donc varier le prix de l’or?

L’idée reçue est que :

® L’inflation favorise la hausse du prix de l’or parce que le dollar perd de la valeur,

® Une hausse des taux d’intérêt fait baisser le prix de l’or car les placements obligataires deviennent plus rentables.

Comme on vient de voir, la réalité ne confirment pas ces prétentions.

En fait, avec le prix de l’or, tout peut arriver ! La raison est simple : le prix de l’or dépend de facteurs psychologiques ; sa valeur intrinsèque est nulle (5). On pourrait calculer le rendement historique de l’or depuis n’importe quand, l’ajuster pour l’inflation, et y ajouter d’autres savants calculs.

Aucune analyse ne sera concluante, sauf pour ceci : la valeur de l’or supplante de manière décisive la valeur de la monnaie.

Une solution: investir dans un panier de métaux

PORTEFEUILLE 101 recommande d’investir 5% du portefeuille dans les métaux précieux (6).

Plutôt que d’investir uniquement dans l’or, une alternative est de répartir l’investissement sur un ensemble de métaux.

Comme on l’a vu, le prix de l’or est fortement influencé par des facteurs psychologiques. Une raison est que l’utilisation de l’or à des fins industrielles ne représente que 12% de la demande totale. L’accumulation de lingots à des fins d’épargne demeure la principale raison d’être du métal jaune (7).

Au contraire, la demande pour plupart des autres métaux est supportée par leur utilisation industrielle.

Or, deux phénomènes majeurs affectent particulièrement la conjoncture mondiale :

♦ La guerre russo-ukrainienne,

♦ Les catastrophes climatiques (feux causés par des températures extrêmes, inondations,…).

Dans les 2 cas, il en résulte une destruction de biens colossale (habitations, usines, infrastructures,…). On n’aura d’autre choix que de reconstruire moyennant des investissements qui compteront dans les centaines de milliards $. Ceci devrait alimenter une forte demande pour les métaux industriels.

***

Pour cette raison, l’investisseur devrait maintenant allouer 5% de son portefeuille à des titres représentatifs d’un panier de métaux essentiels (cuivre, acier, argent,…).

Comment investir dans les métaux ?

On peut investir dans les métaux de 2 façons :

1 – Lingots et contrats à terme

On peut acheter des unités d’un FNB* qui détient soit des lingots et/ou des contrats à terme*. Dans les 2 cas, la valeur marchande de ces fonds de placements reflète à peu de choses près, le prix courant des métaux sous-jacents.

On trouve une liste de tels FNB sur VettaFi Precious Metals et VettaFi Metals. Les fiches des FNB indiquent les classes d’actifs dans lesquelles les fonds sont investis, les rendements passés, les frais de gestion et plusieurs autres informations utiles à l’investisseur.

2 – Actions de producteurs de métaux

Certaines sociétés se concentrent sur l’exploration et l’extraction d’un ou deux métaux spécifiques, d’autres sur un éventail de différents métaux. Investir dans ces sociétés donne non seulement une exposition aux métaux qu’elles exploitent, mais aussi à l’appréciation du capital découlant de la rentabilité de ces entreprises. En revanche, les actions comportent un risque de volatilité accru par rapport aux lingots et aux contrats à terme physiques.

On a le choix d’acheter des actions d’entreprises individuelles ou des unités de FNB* qui détiennent des actions dans ce type d’entreprises.

On retrouve une liste de tels entreprises et FNB* sur VettaFi Materials.

Un investissement dans les métaux à hauteur de 5% du portefeuille peut procurer un rendement exceptionnel lorsque les conditions économiques s’y prêtent.

Cela étant, il y a 2 raisons pour lesquelles l’or ne présente plus autant d’intérêt qu’auparavant.

D’une part, entre 2002 et 2012, le prix de l’or avait déjà quadruplé. Depuis 2012, sa valeur est demeurée stable. N’ayant pas de valeur intrinsèque, les avis sont partagés sur ses perspectives en tant qu’investissement.

D’autre part, la réalité mondiale (guerre et catastrophes climatiques) dicte que des efforts de reconstruction hors du commun doivent être entrepris à courte échéance. Au cœur de ces efforts, l’or ne jouera pas un grand rôle, mais les métaux industriels seront au premier plan.

Il est évident que nous sommes à l’aube d’une telle période.

___________________________________________

(1) Consumer Price Index (annual average), StatsCan 2022.

(2) Gold spot prices, Gold Hub, July ’22.

(3) définie dans le passé comme des taux d’inflation supérieurs à 7% aux États-Unis.

(4) Entre 2001 et 2021, le taux d’inflation annuel moyen a été de 1,8% au Canada (Source : Inflation historique Canada, Inflation.eu)

(5) Voir Le meilleur actif à détenir.

(6) Voir Les métaux précieux.

(7) Voir Métaux précieux : investir dans l’or ou l’argent.

__________________________________________

FAQ

Pourquoi investir dans le cuivre?

La conductivité élevée du cuivre en font un métal incontournable. Le cuivre est utilisé dans tous les types de construction. Il permet la transmission et la production d’énergie. Il joue un rôle majeur dans la production des véhicules électriques (VE).

.

Est-il souhaitable d’investir dans l’argent métal ?

L’argent est un métal précieux. Mais il est aussi utilisé à près de 60% à des fins industrielles. La demande d’argent métal est en croissance. Il entre notamment dans la fabrication des panneaux solaires et des réseaux 5G.

.

Pourquoi les prix des métaux baissent?

Les prix baissent à cause des craintes d’une récession, amplifiée par la hausse soutenue des taux d’intérêt. Toutefois, ces baisses peuvent créer des occasions d’achats à rabais pour des titres de grands producteurs de métaux.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.