Se protéger du rendement asymétrique de la bourse

Le rendement historique de la bourse est largement supérieur au rendement des bons du trésor. Pourtant, au cours du dernier siècle, la majorité des titres boursiers ont eu un rendement négatif! Quelques titres ont assuré, à eux seuls, tout le rendement de la bourse. Comment se prémunir d’un risque aussi élevé?

_________________________________________________

Qu’est-ce qu’un rendement asymétrique?

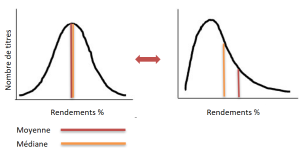

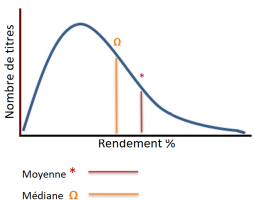

Le rendement du marché boursier est asymétrique parce que sa moyenne et sa médiane diffèrent de celles d’une distribution normale :

Une étude démontre des rendements boursiers asymétriques

Une étude publiée en 2018 mets au jour des données fort surprenantes sur le rendement historique des marchés boursiers (1). L’étude porte sur 25,300 titres transigés durant la période 1926-2016. Pour l’ensemble des titres couverts, elle révèle que :

♦ Plus de 50% ont eu un rendement négatif,

♦ 96% ont eu, collectivement, un rendement égal à celui des bons du trésor au cours de leur existence.

♦ 4% ont procuré 100% du rendement net de la bourse.

Deux éléments ressortent :

♦ Les rendements asymétriques de la bourse prouvent l’influence démesurée d’un petit nombre de titres sur les indices.

♦ Historiquement, les rendements médians des indices sont inférieurs à leurs rendements moyens.

La médiane et la moyenne donnent des portraits différents d’une même réalité

On sait que le rendement historique des indices boursiers (i.e. S&P 500, TSX, etc.) est supérieur à celui des bons du trésor. Pour plusieurs, ceci laisse à penser qu’il s’agit du rendement de la majorité des titres. Or, il s’agit de la moyenne des rendements des titres.

Comme le poids de chaque titre est fonction de sa capitalisation boursière, il découle que les quelques titres les plus importants exercent une influence démesurée sur le rendement de l’indice.

L’importance démesurée de quelques titres pose un risque

L’influence démesurée qu’un petit nombre de titres exercent sur le rendement de la bourse crée un risque significatif pour le rendement d’un portefeuille de placements.

Sans surprise, l’étude de 2018 conclut que seule une diversification équilibrée du portefeuille est la meilleure façon de mitiger ce risque.

Les fonds indiciels n’offrent pas une solution optimale

Contrairement à une idée reçue, les fonds indiciels calqués sur les grands indices boursiers (tel que S&P 500 et TSX) ne procurent pas une diversification adéquate d’un portefeuille de placements (2). Et ce, pour les raisons suivantes :

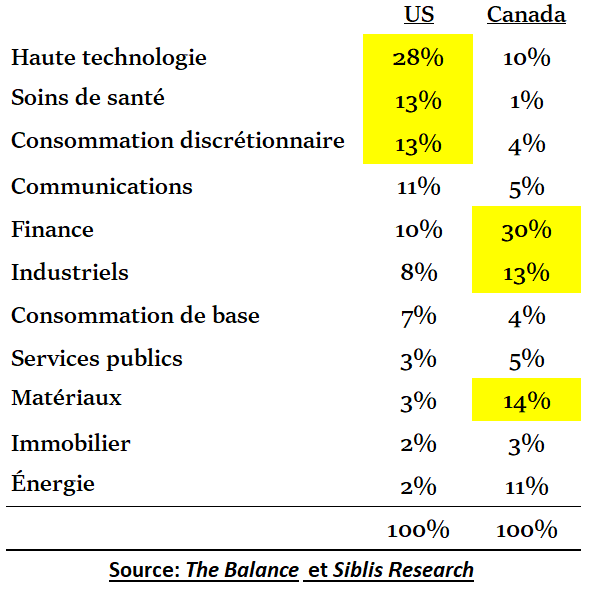

1 – Certains secteurs économiques sont surpondérés, d’autres sont sous-pondérés

Les différents secteurs économiques ne sont pas représentés également au sein des indices boursiers américains et canadiens. Voici leurs poids relatifs :

Dans les deux cas, 3 secteurs sur 11 (27%) comptent pour plus de 50% du total de l’indice.

2 – Les indices boursiers sont pondérés selon la capitalisation des titres

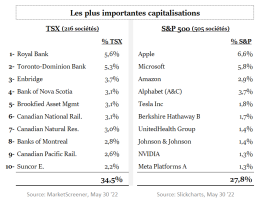

Les principaux indices boursiers sont pondérés en fonction de la capitalisation boursière de chacun des titres qui les composent. Tel qu’expliqué, les plus importantes capitalisations exercent une influence déterminante sur le rendement de leur indice :

Au Canada, 5% des titres comptent pour 35% de l’indice boursier. Au États-Unis, 2% des titres occupent 28% de l’indice américain.

De plus, les 10 titres canadiens les plus importants occupent les secteurs Finances et Énergie. Aux États-Unis, les titres dominants appartiennent au secteur de la Haute Technologie.

Comment assurer une diversification équilibrée du portefeuille ?

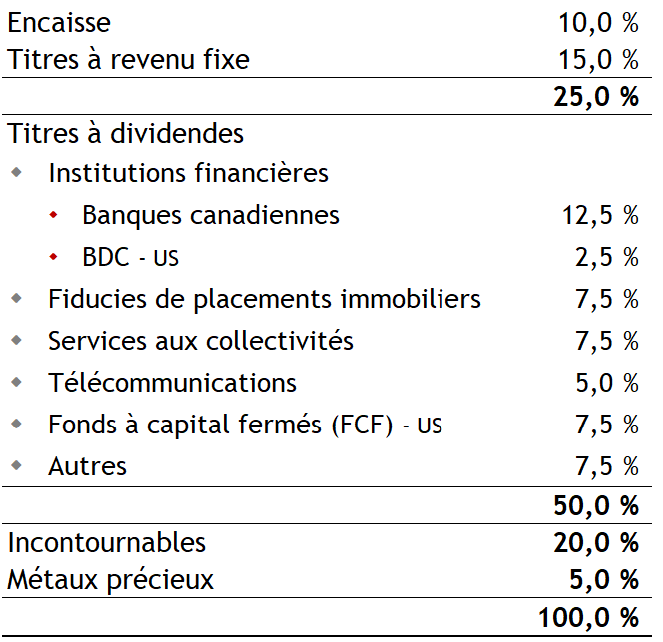

PORTEFEUILLE 101 propose une structure de portefeuille explicite et permanente (3).

Une structure de portefeuille explicite précise:

♦ les catégories de placements requis,

♦ les industries dans lesquelles les placements sont investis,

♦ la pondération de chaque catégorie de placement et de chaque industrie,

♦ le pourcentage maximum qu’un titre peut représenter sur l’ensemble du portefeuille,

♦ les proportions de titres canadiens et étrangers.

La structure est valable peu importe les circonstances. Elle ne devrait être modifiée que dans les rares cas où on anticipe des changements susceptibles d’affecter la performance à long terme des marchés.

Le capital est réparti dans des placements faiblement corrélés, dont la majorité versent de hauts dividendes (65%, incluant les titres à revenu fixe).

Ainsi, le portefeuille est investi dans différentes industries, différents types de titres, différents marchés et différentes devises. L’allocation d’une partie du capital dans des fonds communs de placements de même que dans des FPI* ajoutent des éléments de diversification supplémentaires.

***

Le recours à un professionnel financier qualifié (4) donne l’opportunité de bâtir une structure de portefeuille qui offre une diversification équilibrée et conforme aux besoins particuliers de l’investisseur.

_______________________________________________________(0)

(1) Do Stocks Outperform Treasury Bills, Hendrik Bessembinder, Arizona State University, May 2018

(2) Que penser des fonds indiciels – 1 Canada, – 2 États-Unis et Comment choisir entre la gestion active et indicielle

(3) Voir La structure du portefeuille

(4) On doit s’assurer que le professionnel est inscrit auprès de l’AMF* et que son permis l’autorise à fournir des conseils en matière de gestion de portefeuille.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.