Les fonds d’obligations: le jeu en vaut-il la chandelle?

Bâtir un portefeuille équilibré d’obligations est un processus plus compliqué qu’on pense. Les fonds obligataires y apportent une solution. Mais bien qu’on saisisse facilement leurs avantages, on en comprend mal les inconvénients et on porte peu attention à leurs rendements. Au-delà de toute dissertation, il convient de juger l’arbre à ses fruits.

_________________________________________________________

Les arguments pour investir dans des obligations

La sagesse populaire enseigne que les obligations classiques* devraient constituer le fondement d’un portefeuille de retraite. Car elles comportent les avantages suivants :

® Elles ont une date d’échéance connue, au terme de laquelle leur valeur nominale est garantie.

® Elles versent un montant d’intérêt déterminé, à des dates établies dès le départ.

® On peut les transiger en tout temps à des prix qui correspondent à l’offre et à la demande en vigueur.

® Elles ont tendance à être moins volatiles que les actions.

Les obligations sont particulièrement attrayantes pour les investisseurs plus âgés qui n’ont plus de revenus d’emploi.

De nombreux investisseurs détiennent des obligations aux fins de diversifier leur portefeuille de placements et d’en réduire la volatilité et le risque.

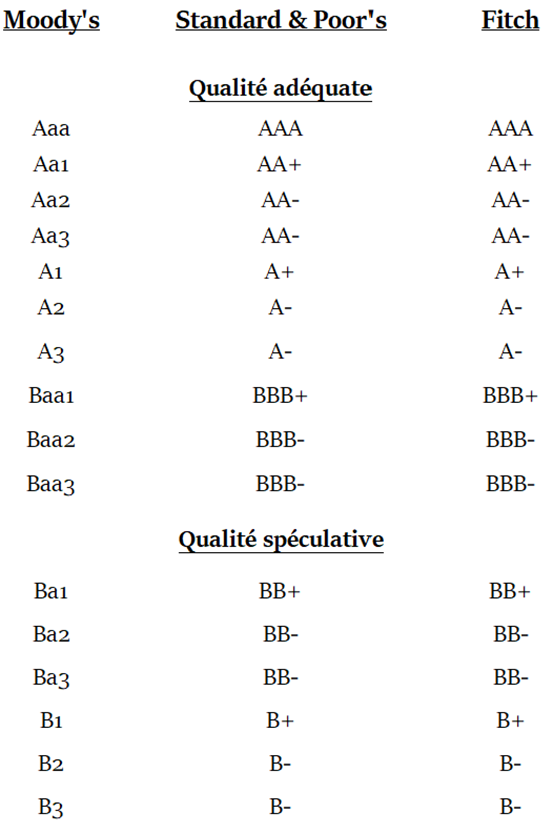

Aux fins d’évaluer le risque de défaut de paiement lié aux obligations, des agences de notation spécialisées assignent des cotes de crédit qui indiquent leur opinion quant à la fiabilité d’un débiteur.

Il existe 3 agences de notation. Voici la gamme des cotes de crédit qu’elles utilisent :

Les arguments pour investir dans des fonds d’obligations

On peut acheter des titres obligataires individuels. Toutefois, le processus est différent de celui qui s’applique à l’achat d’actions. Il requiert des connaissances particulières. L’investisseur qui ne possède pas ces connaissances devrait faire appel aux services d’un courtier habilité à transiger des obligations.

L’autre alternative consiste à acheter des unités d’un fonds d’obligations.

Un fonds d’obligations procure 4 avantages :

1 – Une diversification des titres détenus et ce, à partir du jour 1.

2 – L’avantage d’une gestion par des professionnels spécialisés.

3 – Ne pas avoir à analyser, choisir, transiger et suivre l’évolution de titres individuels.

4 – Le bénéfice d’avoir de meilleurs prix et des coûts transactionnels moindres que ceux des investisseurs individuels.

À ces avantages, on doit toutefois apporter une nuance importante.

Au contraire d’une obligation, un fonds d’obligations ne comporte pas de date d’échéance. Ainsi, rien ne garantit que l’on récupérera le montant que l’on a investi. Si les taux d’intérêt augmentent ou si les types d’obligations détenues s’effondrent pour quelque autre raison que ce soit, le fonds pourrait subir des pertes.

On juge l’arbre à ses fruits

Avant de théoriser et de conclure à la pertinence de détenir des fonds d’obligations, il convient d’analyser les rendements historiques.

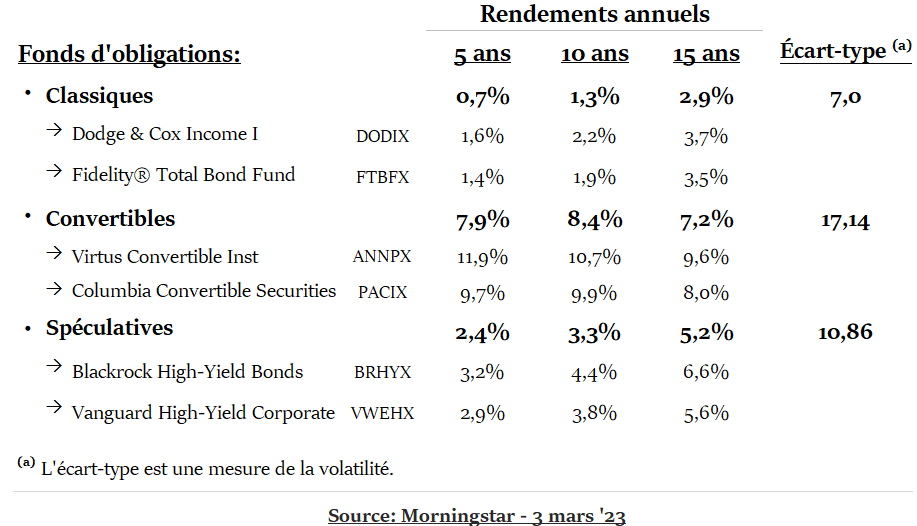

Le tableau suivant donne les rendements annuels historiques des 3 types de fonds d’obligations : classiques, convertibles* et spéculatives. Sous chacune des catégories, sont indiqués les rendements de 2 fonds représentatifs, classés parmi les meilleurs par Morningstar*:

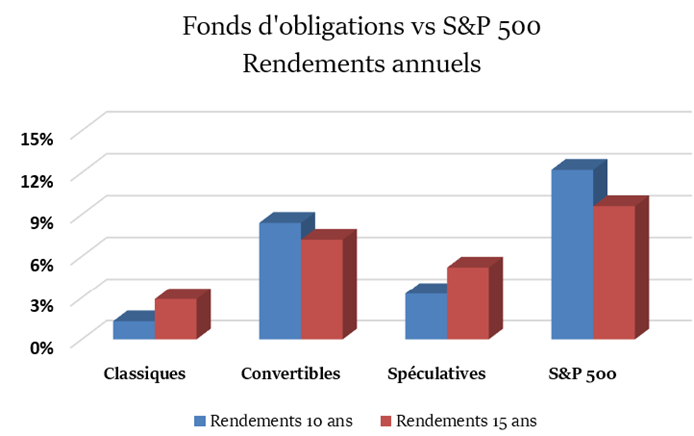

La comparaison graphique est frappante :

Constats :

♦ Fonds d’obligations classiques

Ils ont offert des rendements réels (nets d’inflation) à peu près nuls.

♦ Fonds d’obligations spéculatives

Leurs rendements ont doublé ceux des fonds d’obligations classiques, ayant été toutefois plus volatils.

♦ Fonds d’obligations convertibles

Ils ont produit des rendements élevés, allant jusqu’à 3 fois ceux des fonds d’obligations spéculatives, mais au prix d’une volatilité beaucoup plus importante.

♦ Indice boursier S&P 500

Le rendement de la bourse (S&P 500) a surpassé celui des fonds d’obligations de toutes catégories. Avec une volatilité de 15 (1), à mi-chemin entre la volatilité des fonds d’obligations spéculatives et celle des fonds d’obligations convertibles.

Conclusion

Le rendement et la volatilité des fonds d’obligations démontrent qu’ils ne représentent pas des placements intéressants.

Pour celui qui dispose d’un horizon de rendement d’au moins 5 ans, il existe d’autres façons de réduire le risque d’un portefeuille de placements sans inutilement sacrifier le rendement du capital.

Par exemple :

♦ Un panier (ou un fonds) d’actions privilégiées peut avantageusement remplacer des placements obligataires (2).

♦ Sur le marché américain, les Baby Bonds sont un heureux compromis entre les actions privilégiées et les obligations (3).

♦ Une structure de portefeuille explicite procure la diversification et le rendement requis pour minimiser le risque (4).

Au-delà des palabres, il faut revenir à la base : c’est à ses fruits que l’on juge l’arbre.

___________________________________________________________

(1) Source : CIBC Premium Edge.

(2) Stabiliser le portefeuille avec des actions privilégiées.

(3) Les Baby Bonds : des revenus fixes à haut rendement.

(4) La structure de portefeuille.

___________________________________________________________

FAQ

.

Quels sont les risques d’une obligation ?

Lorsqu’on prête de l’argent, il y a toujours un risque que le débiteur refuse ou soit incapable de rembourser. C’est ce qu’on appelle le risque de défaut. Dans le cas des obligations, ce risque est mesuré par des agences de notation qui assigne une cote de crédit à chaque emprunteur.

.

Qu’est-ce qui fait fluctuer la valeur d’un fonds d’obligations ?

Le prix d’une obligation varie en sens inverse de la variation des taux d’intérêt. Aussi, les fonds d’obligations vont fluctuer à la baisse lorsque les taux d’intérêt montent, et vice-versa. Un fonds peut aussi perdre de la valeur si des émetteurs d’obligations détenues ne rencontrent pas leurs échéances de remboursement.

.

Pourquoi l’État émet-il des obligations ?

L’État émet des obligations pour combler le manque à gagner d’argent découlant de ses déficits budgétaires. En fonction des prévisions de revenus et dépenses, l’État émet différents types d’obligations dont l’échéance est variable. L’émission et le remboursement d’obligations gouvernementales est un processus continu.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.