Pourquoi une structure de portefeuille explicite est essentielle?

Trop d’investisseurs achètent les stocks les plus populaires (dont les prix ont déjà monté) et vendent ceux qui ont baissé, ayant été largués par la majorité de leurs pairs. Ils oublient que la décision d’acheter ou vendre un titre doit d’abord être balisée par une structure de portefeuille explicite.

Êtes-vous un investisseur ?

L’amateur de hamburgers se réjouit lorsqu’on annonce une baisse du prix de la viande hachée. S’il y a de la place dans son frigo, il en profitera pour faire des réserves.

Il en est ainsi à la bourse. Un investisseur à long terme est un acheteur. Il sait que les baisses de prix de titres peuvent présenter des occasions d’achat. Il n’attend pas que les marchés « remontent ».

Le célèbre investisseur Peter Lynch disait que des gens ont perdu plus d’argent à anticiper des corrections boursières qu’à subir les effets de corrections qui se sont matérialisées.

Celui qui se désole de voir son portefeuille perdre de la valeur à cause d’une baisse des marchés considère son portefeuille comme un capital statique. C’est le petit cochon de son enfance dans lequel on lui a appris à déposer ses sous.

Le petit cochon ne produit aucun rendement. Sa seule utilité est de protéger le capital déjà accumulé..

Mais si on voyait plutôt le portefeuille de placements comme une usine à fabriquer de l’argent… ?

______________________________________________________________________________________

Quand acheter? Quand vendre?

Un dicton populaire suggère qu’il faut acheter au son du canon et vendre au son du clairon. Si on croit au dicton, il faudrait acheter un titre affecté par de mauvaises nouvelles et vendre celui qui est porté par un optimisme bruyant.

De nombreux investisseurs font le contraire. Ils achètent les stocks les plus populaires (dont les prix ont déjà monté) et vendent ceux qui ont baissé (déjà largués par une majorité d’investisseurs). C’est peu surprenant: plus de la moitié des jeunes investisseurs s’en remettent aux médias sociaux pour obtenir conseil en matière de placement boursier ! (1)

Au-delà des maximes populaires, la décision d’acheter ou de vendre un titre doit d’abord être balisée par une structure de portefeuille explicite (2).

La structure de portefeuille

La structure de portefeuille est le gabarit qui définit la position que chaque catégorie de placements doit occuper. C’est l’outil qui procure la discipline dont l’investisseur a besoin pour optimiser le rendement et minimiser le risque du portefeuille.

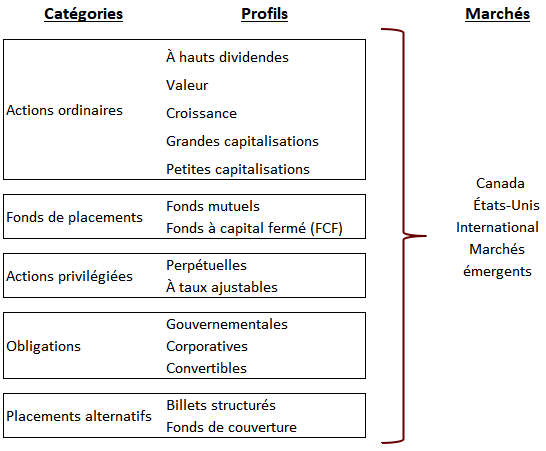

Le diagramme suivant donne des exemples de catégories de placements:

.

.

1 – Des gestionnaires proposent des structures de portefeuille qui ne veulent rien dire

Des gestionnaires de fonds modifient leurs structures de portefeuille pour profiter de mouvements à court terme du marché. Les structures changent au gré des saisons, au gré des nouvelles de l’heure.

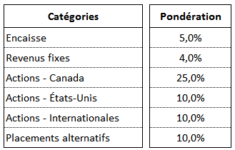

D’autres proposent des structures de portefeuille trop générales. Voici une structure proposée récemment par un grand cabinet de gestionnaires professionnels :

Ce genre de structure est parfaitement inutile:

♦ De quels titres de revenus fixes parle-t-on ?

Des actions privilégiées perpétuelles ou à taux révisable, des obligations gouvernementales ou corporatives, assorties de quelles cotes de crédit, des titres canadiens ou américains, … ?

♦ Quelles sortes d’actions Canada, US et internationales propose-t-on?

Actions à dividendes, actions de croissance, grandes ou petites capitalisations, de quelles industries ?

♦ De quels placements alternatifs s’agit-il?

Métaux précieux, billets structurés, fonds de couverture, FPI* (3) ?

.

2 – Une structure de portefeuille explicite précise:

♦ les catégories de placements requis,

♦ les industries dans lesquelles les placements sont investis,

♦ la pondération de chaque catégorie de placement et de chaque industrie,

♦ le pourcentage maximum qu’un titre peut représenter sur l’ensemble du portefeuille,

♦ les proportions de titres canadiens et étrangers.

La structure de portefeuille doit être valable peu importe les mouvements du marché. Elle ne devrait être modifiée que dans les rares cas où on anticipe des changements susceptibles d’affecter significativement la performance à long terme des marchés .

.

3 – Une structure explicite simplifie les décisions d’achat et vente de placements

La première question n’est pas de savoir si on doit profiter de la baisse des marchés pour faire le plein de titres à rabais. C’est plutôt de déterminer si :

1) le titre convoité fait partie d’une catégorie spécifiée dans la structure de portefeuille,

2) la catégorie visée respecte la pondération prévue dans la structure de portefeuille.

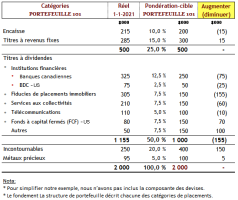

Pour illustrer ceci, voici comment le portefeuille devrait être analysé et ajusté en utilisant la structure PORTEFEUILLE 101, assumant que la valeur marchande du portefeuille est de $2 millions au 1er janvier 2021:

Nota :

* Pour simplifier l’exemple, nous n’avons pas inclus la composante des devises (4)

* Le fondement La structure du portefeuille décrit les différentes catégories de placements.

Le tableau calcule les ajustements à faire pour que le portefeuille reflète la pondération-cible de chaque catégorie de placements « Augmenter (diminuer) » (5)

La deuxième étape consiste à déterminer les titres à acheter (à céder) selon que les ajustement sont positifs ou négatifs.

Dans tous les cas, on conserve seulement les titres qui satisfont aux critères d’évaluation applicables (6) .

Une structure explicite simplifie la gestion du portefeuille. Elle évite que l’investisseur prenne des décisions d’investissements intuitives et mal fondées, susceptibles de débalancer son portefeuille.

Comme la pondération de chaque catégorie de placements est fixe, cela évite de constamment rebâtir la structure du portefeuille en fonction de conjectures plus ou moins fondées.

.

4 – Une structure explicite protège contre les facteurs de sous-performance

Dans Pourquoi l’investisseur a un rendement inférieur au marché, on identifie trois facteurs qui causent la sous-performance des portefeuilles boursiers. Deux (2) de ces facteurs sont innés, c’est-à-dire qu’ils correspondent à des traits psychologiques fondamentaux, soit le syndrome de la foule et l’aversion de perdre. Il y a un risque que ces facteurs affectent inconsciemment les décisions d’investissement, précisément parce qu’ils sont innés.

À l’inverse, celui qui a la discipline de gérer ses placements dans le cadre d’une structure de portefeuille explicite, évite de prendre des décisions inspirées par des facteurs psychologiques qui, par définition, sont irrationnels.

(1) Pourquoi l’euphorie est ennemie de l’investisseur.

(2) Consulter le fondement La structure du portefeuille.

(3) En effet, certains gestionnaires incluent les fiducies de placements immobiliers (FPI) dans les placements alternatifs.

(4) On recommande d’investir 70% du portefeuille en dollars canadiens et 30% en dollars américains et autres devises.

(5) Les % de chaque catégorie ne sont pas absolus. Ils servent de référence pour évaluer l’équilibre du portefeuille.

(6) Voir La structure de portefeuille, segments 10a à 10d

FAQ

Comment construire un portefeuille de placements?

La première étape consiste à définir une structure autour de laquelle le portefeuille sera constitué. Une telle structure doit permettre d’équilibrer la répartition du capital entre différents types de placements, secteurs économiques et marchés financiers.

Pourquoi diversifier ses placements?

Il est essentiel de diversifier ses placements parce que personne n’est en mesure de prédire l’évolution des marchés boursiers. Cela étant, il est encore plus ardu de faire des prédictions à l’égard de titres individuels.

Comment optimiser le rapport risque-rendement du portefeuille?

Deux éléments contribuent à optimiser le rapport risque-rendement. 1) Répartir le capital du portefeuille entre différentes classes d’actifs. 2) détenir des placements faiblement corrélés entre eux, c’est-à-dire des placements qui réagissent différemment aux événements qui affectent les marchés boursiers.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.