Un indice pour savoir si la bourse est surévaluée

Un indice peu connu donne une réponse qui, historiquement, s’est révélée assez exacte. Contrairement à ceux que prisent les experts, l’indice ne dépend pas de la valorisation des titres boursiers.

_________________________________________________________________________

Il est utile de savoir si le marché est sur ou sous-évalué

Celui qui investit avec un horizon de rendement de 10 ans ne se préoccupe pas des fluctuations constantes du marché boursier. La décision d’acheter ou de vendre un titre est fondée sur l’analyse de ses données fondamentales. Entre autres, privilégier les titres dont la valeur intrinsèque excède la valeur marchande.

Il reste que l’analyse boursière n’est pas une science exacte. C’est pourquoi, il est toujours utile de savoir évaluer le contexte boursier à la lumière d’informations complémentaires et voir si elles se recoupent. Ceci permet d’affirmer ou d’infirmer nos perceptions, souvent influencées par des opinions glanées à tout venant, auxquelles on ne sait s’il faut leur donner un quelconque crédit.

Ceci est d’autant plus important quand on sait qu’à court terme, la bourse fluctue selon les sentiments des investisseurs, partagés entre la peur et la cupidité. Des sentiments qui favorisent des évaluations purement subjectives.

Le marché semble définitivement surévalué

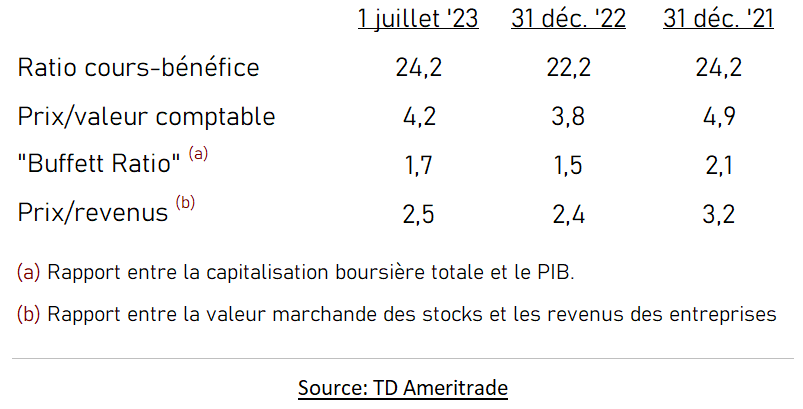

On utilise une série d’indices connus pour déterminer si le marché boursier est correctement évalué. Voici comment certains de ces indices ont évolué depuis la fin de l’année 2021, une année de rendements records pour les bourses nord-américaines :

Même revenues à des niveaux plus bas, ces données suggèrent que le marché boursier américain est chèrement évalué.

Ainsi :

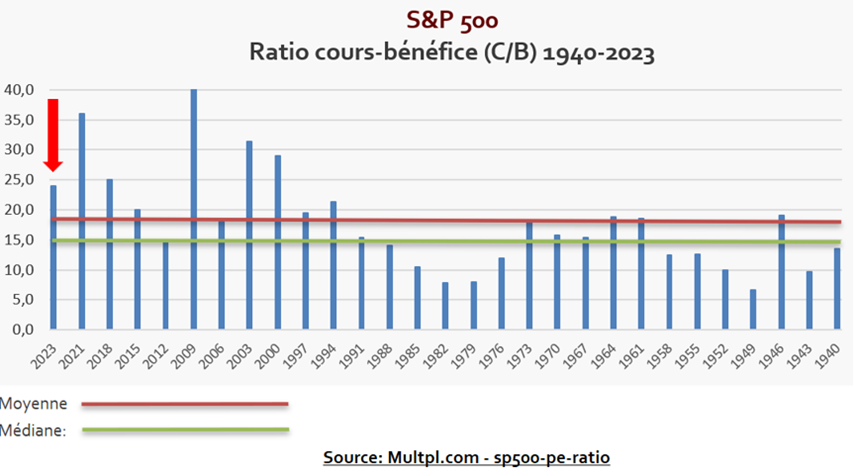

1 – Le ratio cours-bénéfice* de 24,2 se situe nettement au-delà de la moyenne historique de 15 à 20 :

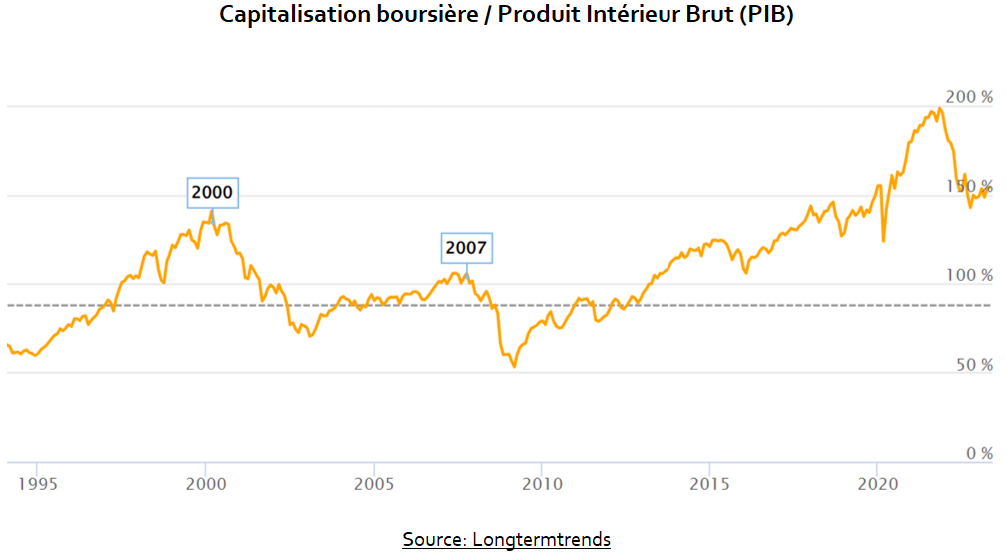

2 – Le Buffet Ratio demeure beaucoup plus élevé que ses niveaux historiques :

3 – Un autre indicateur connu, le Fear & Greed Index (1), confirme que le marché est en territoire surévalué:

En date du 4 juillet ’23, le FGI s’élève à 79, un niveau qui traduit un sentiment de cupidité extrême chez les investisseurs :

Il n’y a qu’un pas pour conclure que ces trois statistiques annoncent l’imminence d’une débâcle boursière.

Sur fonds d’une inflation qu’on peine à contenir et d’une récession que d’aucuns anticipent, ces chiffres devraient normalement inciter l’investisseur à une extrême prudence…

À la prudence? Oui.

À l’extrême prudence? Non.

Le marché n’est pas en territoire de bulle boursière

À la question de savoir si on assiste à la formation d’une bulle boursière, un indice peu connu donne une réponse qui, historiquement, s’est révélée assez exacte. Mais, contrairement à ceux que prisent les experts, l’indice ne dépend pas de la valorisation des titres boursiers,

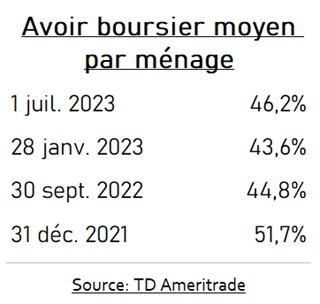

Il s’agit de l’avoir boursier moyen par ménage (2). L’indice représente la proportion de fonds propres que les ménages investissent en moyenne à la bourse. Voici comment l’indice a évolué depuis 2 ans :

Il s’agit d’un indicateur à contre-courant, selon lequel un pourcentage plus élevé est corrélé à un rendement inférieur futur du marché et vice-versa.

Dans la situation actuelle, la baisse significative de l’avoir boursier moyen entre la fin de l’année 2021 et le 1er juillet 2023 suggère que le marché n’est pas véritablement surévalué. La raison est qu’une proportion importante des fonds disponibles des ménages n’est pas (encore) investie dans des titres boursiers.

D’autres indicateurs à contre-courant appuient cette position :

1 – Au cours des 12 derniers mois,

Les investisseurs institutionnels ont investi beaucoup plus dans les fonds d’actions que les investisseurs particuliers.

2 – Il est rare que le marché boursier chute pendant deux années consécutives,

Ceci suggère que la performance du marché en 2023 permettrait de récupérer une bonne partie des pertes de 2022.

3 – Les 6 titres boursiers les plus importants poussent la valorisation de la bourse à des niveaux exorbitants

Il s’agit de Microsoft, Apple, Alphabet, Amazon, Nvidia et Tesla. À eux seuls, ces titres pèsent pour 25% de l’indice S&P 500. Ce sont des titres du secteur technologique et tous se transigent à des prix extrêmement élevés.

Conclusion

L’avoir boursier moyen par ménage de 46,2% demeure supérieur à sa moyenne historique. Mais il est nettement en deçà des niveaux qui prévalaient lors de bulles boursières passées.

L’absence de bulle ne signifie pas que le marché boursier ne baissera pas dans les mois à venir. Mais on peut être confiants que si une telle baisse se produisait, ça n’aurait rien à voir avec les débâcles boursières des années 2000, 2008, 2020 et même 2022.

Il est important de ne pas tomber dans une prudence extrême et de quitter le marché. Car celui qui quitte le marché:

♦ ne saura pas quand y revenir, quoi qu’en disent de soi-disant experts auto-proclamés (de grâce ne leur accordez aucune attention),

♦ se prive de précieux revenus de dividendes pour une période indéterminée.

***

La bonne nouvelle c’est qu’une débâcle boursière demeure improbable.

La moins bonne nouvelle, c’est que les rendements des prochaines années pourraient être sensiblement inférieurs à ceux de la décennie passée.

L’investisseur devrait en tenir compte dans sa stratégie de placements.

Nous y reviendrons.

(1) Voir Un indice pour savoir si c’est le temps d’investir.

(2) Traduction libre de Average Household Equity Allocation.

___________________________________________________________________

FAQ

Qu’est-ce qui cause un krach boursier?

Un krach boursier est provoqué par l’éclatement d’une bulle spéculative. Celle-ci grossit à mesure que la survalorisation des titres sur un marché s’accentue, c’est-à-dire au fur et à mesure que les investisseurs acquièrent des titres de façon massive et déraisonnée.

.

Quand faut-il vendre une action ?

Plusieurs raisons peuvent suggérer que c’est le temps de vendre. Des exemples : une réduction du dividende, une baisse du chiffre d’affaires, le titre excède sa quote-part maximale du portefeuille, le chef de la direction financière quitte brusquement la société.

.

Qu’est-ce qui fait varier les cours de la bourse?

On comprend facilement que les cours boursiers fluctuent en fonction de l’offre et la demande. Ce qui est plus difficile à comprendre, c’est la raison pour laquelle les investisseurs veulent acquérir ou se départir d’un titre. D’où l’intérêt de porter attention à la valeur intrinsèque des titres convoités.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.