Que comprendre des fluctuations de la bourse?

La bourse fluctue selon l’humeur des investisseurs. Mais les fluctuations d’un indice boursier ne veulent pas dire grand-chose tant qu’on n’a pas analysé à quels titres et à quels secteurs d’activité elles sont attribuables.

____________________________________________________________

Diverses données traduisent le sentiment des investisseurs

Trois (3) informations permettent de mesurer le sentiment des investisseurs :

1 – Les enquêtes d’opinions

Un exemple.

À chaque semaine, l’American Association of Individual Investors (AAII) publie les résultats d’un sondage auprès de ses membres. Le sondage donne un aperçu des opinions des investisseurs, indiquant ce qu’ils pensent de la direction que prendra le marché à court terme.

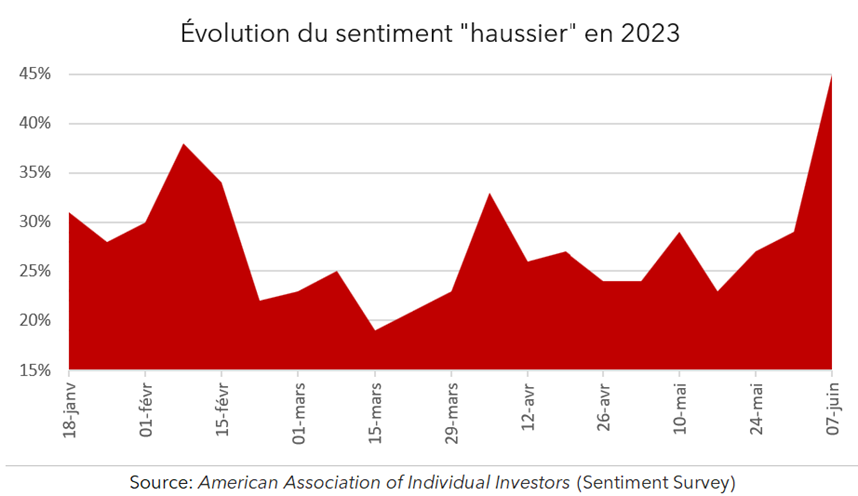

Le graphique suivant illustre la proportion des investisseurs américains qui croient que le marché boursier sera en hausse au cours des 6 prochains mois.

Le revirement est frappant!

Au mois de juin, l’optimisme a grimpé en flèche, atteignant soudainement un niveau largement supérieur à sa moyenne historique. Il est passé de 19% à mi-mars à plus de 45% en date du 7 juin. En contrepartie, le pessimisme a plongé sous sa moyenne après plus de 15 semaines au cours desquelles le sentiment négatif dominait.

2 – Des indicateurs quantitatifs

Alors que les enquêtes évaluent le sentiment des investisseurs américains en se basant sur leurs opinions, deux indicateurs le mesurent, mais cette fois-ci basés sur leurs comportements.

♦ Le rapport entre les Options de vente et les Options d’achat (OV/OA) (1)

Les options sont des contrats qui donnent le droit d’acheter ou de vendre des titres financiers à un prix et une date fixés. Celui qui achète une option d’achat obtient le droit d’acheter un titre au prix de levée*. Celui qui achète une option de vente acquiert le droit de vendre le titre au prix de levée*.

Lorsque le ratio OV/OA augmente, c’est un signe que les investisseurs deviennent pessimistes. Un ratio supérieur à 1 est considéré comme baissier. De la même façon, lorsque le ratio se rapproche de 0,7, cela indique que les investisseurs sont très optimistes.

En date du 13 juin, le ratio OV/OA se situe à 0,71, soit son plus bas niveau depuis un an, signe d’un optimisme débordant :

♦ Le VIX

Le VIX mesure la volatilité des prix des options à court terme transigées sur l’indice S&P 500. Plus les options sont volatiles, plus le VIX est élevé, plus le marché est nerveux (pessimiste).

En date du 13 juin, le VIX est à son niveau le plus bas depuis un an, soit 15, indiquant que les investisseurs sont fort optimistes :

3 – L’évolution de l’indice boursier

Ce n’est pas le niveau d’un indice boursier qui suggère que les investisseurs sont optimistes ou pessimistes. C’est la tendance à la hausse ou à la baisse de l’indice sur une période donnée. Pour qu’on puisse l’affirmer dans un sens ou dans l’autre, la tendance doit être prononcée pour qu’elle ne crée aucun doute.

Ainsi, une nette tendance à la hausse est signe d’optimisme, une nette tendance à la baisse indique que le pessimisme domine.

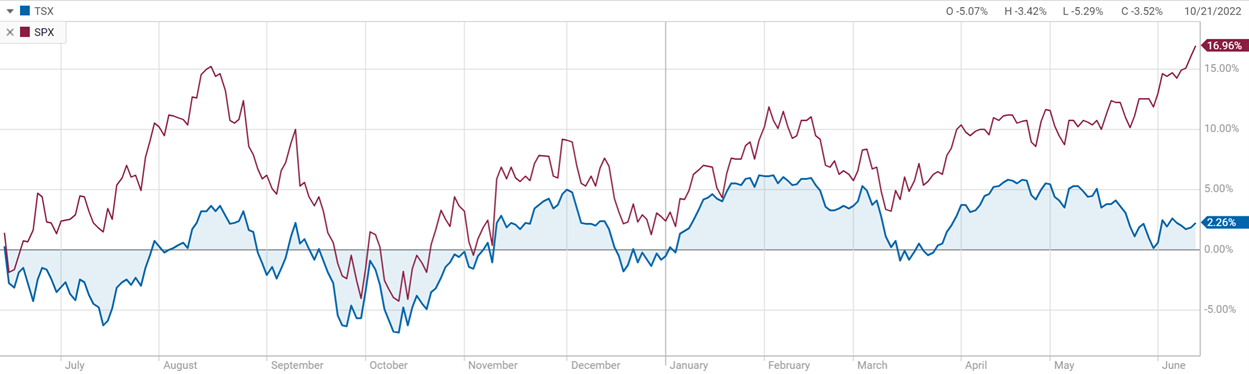

Comme le graphique le démontre, l’indice américain (en rouge) a gagné 17% en un an, dont plus de 10% entre mars et mi-juin 2023. Par contre, l’indice canadien a fait du surplace (2).

Depuis le mois de mars, les indices suggèrent qu’il règne tout-à-coup un optimisme débordant au sud de la frontière, alors que les titres canadiens continuent de refléter une morosité ambiante.

***

Considérant les prévisions répétées de récession, la ténacité de l’inflation, les hausses passées et anticipées des taux d’intérêt, la guerre interminable en Europe et les catastrophes climatiques, on se demande :

♦ D’où vient l’optimisme aussi marqué que soudain suscité par les titres américains?

♦ Pourquoi la situation est-elle différente au Canada?

.

.

Des marchés boursiers différents…avec un point commun

1 – La bourse américaine des grandes entreprises (S&P 500)

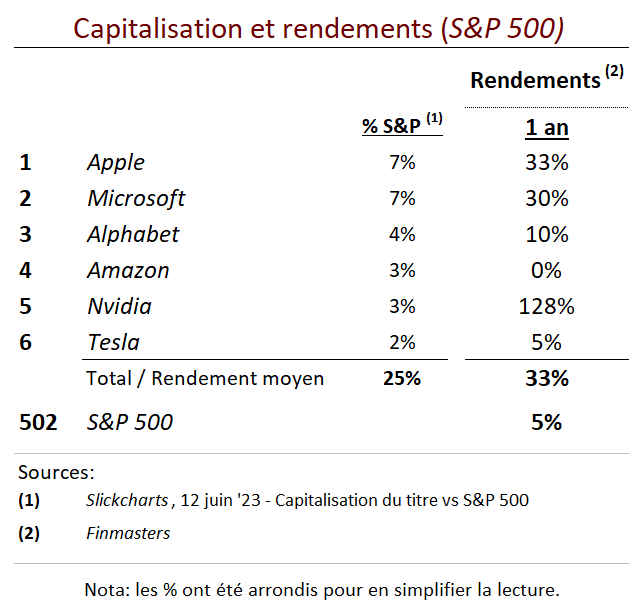

6 entreprises sur 502 (soit 1,2%) représentent 25% du principal indice boursier américain. Elles appartiennent toutes au secteur technologique.

Depuis un an, le rendement de l’indice américain est essentiellement dû à ces quelques entreprises. De fait, si on les exclut, l’ensemble des autres titres (soit 98,8% du total) ont eu un rendement inférieur à 1%.

2 – La bourse canadienne

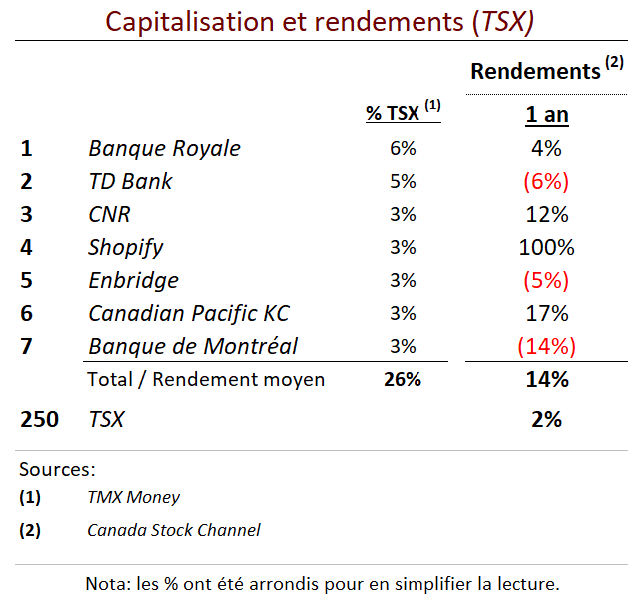

Depuis un an, le principal indice boursier canadien a connu un rendement de 2%. Là-dessus, 7 entreprises dont la capitalisation représente 26% de l’indice, ont eu un rendement moyen de 14%. Et ce dernier a été fortement bonifié par celui d’une seule entreprise (Shopify).

Constat

Les titres technologiques (titres de croissance) dominent la bourse américaine. Les titres d’industries traditionnelles (titres de valeur) dominent la bourse canadienne.

Les deux marchés sont fort différents. Pourtant, le même constat s’impose:

Les rendements de quelques entreprises dictent le rendement global du marché.

Ceci veut dire que l’enthousiasme des investisseurs repose sur un fil très mince. S’il fallait qu’une ou deux de ces super entreprises connaissent des revers inattendus, le fil pourrait se rompre et entraîner une dégringolade soudaine des indices.

L’enthousiasme pourrait faire place à la panique.

Méfions-nous des conclusions hâtives, inutilement euphoriques.

Le risque des fonds indiciels

La concentration des investissements sur quelques entreprises a entraîné une hausse marquée de leur valorisation : Nvidia, Tesla et Microsoft se transigent à des ratios cours-bénéfice* fort élevés, soit respectivement 222, 75 et 38. Sur le marché canadien, le titre vedette Shopify a plus que doublé malgré que l’entreprise accuse une perte sur les 12 derniers mois.

Il est normal d’attribuer des ratios de bénéfices plus élevés à de petites entreprises qui offrent un potentiel de croissance exponentiel. Cependant, on parle ici des plus importantes capitalisations nord-américaines. Étant donné leurs tailles, il pourrait leur être excessivement difficile de générer les performances que commandent de tels multiples. Surtout dans cette ère marquée par des taux d’intérêt aussi élevés.

Il ne faut pas éviter d’investir dans les grandes sociétés. Il faut éviter d’allouer un capital trop important à quelques-unes d’entre elles. Il est primordial de maintenir une diversification adéquate.

Or, les fonds qui reproduisent les principaux indices, soit le TSX au Canada et le S&P 500 aux États-Unis, sont de plus en plus concentrés sur un nombre restreint de titres, ce qui empêche d’offrir la diversification souhaitée.

Dans le passé, investir son capital dans les grands fonds indiciels pouvait être une solution. Aujourd’hui, la concentration excessive des indices autour de quelques titres a pour conséquence que les fonds indiciels n’assurent plus une saine diversification du portefeuille.

Comment maintenir un portefeuille adéquatement diversifié?

Une saine diversification est la meilleure façon de diminuer le risque d’un portefeuille de placements.

On peut diminuer le risque sans compromettre le rendement en respectant quelques principes :

1 – Détenir un nombre minimum de titres

Différentes études ont été réalisées à ce sujet (3). Au vu des paramètres à considérer pour bâtir un portefeuille de placements équilibré, celui-ci devrait inclure au moins 30 titres individuels. Aucun titre ne devrait représenter plus de 5% du portefeuille.

Le nombre de positions détenues peut être sensiblement réduit lorsque le portefeuille est investi dans des fonds communs de placements. Ainsi, un portefeuille constitué de 8 fonds communs de placements peut être adéquatement diversifié, dans la mesure où les fonds ont été sélectionnés avec l’aide d’un conseiller spécialisé.

2 – L’allocation du capital entre différents types de placements

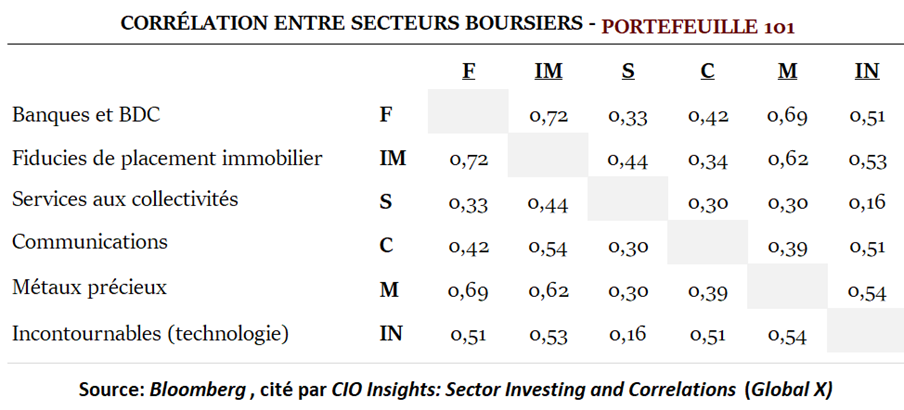

Le portefeuille doit être investi dans un éventail de titres peu corrélés. Une faible corrélation diminue la volatilité du portefeuille car différents titres fluctuent en fonction de facteurs différents.

On obtient une faible corrélation en répartissant le capital dans:

A – Différents secteurs boursiers

Le tableau suivant illustre la corrélation* des principaux secteurs boursiers qui font partie de la structure PORTEFEUILLE 101 :

B – Différentes classes d’actif

Différentes classes d’actif réagissent différemment aux événements et au contexte économique ambiant. La structure PORTEFEUILLE 101 assure cette diversification en allouant une partie du capital à des types de placements particuliers, tels que les FPI*, les FCF*, les BDC* et les actions privilégiées.

C – Différents marchés géographiques

La structure PORTEFEUILLE 101 propose une répartition 70% Canada, 30% États-Unis et autres.

Les marchés étrangers peuvent être complexes.

Aussi, un investisseur a avantage à y investir via des fonds communs gérés par des spécialistes, soit à travers des fonds internationaux ou des fonds concentrés dans des régions spécifiques.

Enfin, le fait d’investir dans un panier de grandes entreprises nord-américaines assure déjà une diversification géographique. La plupart de ces entreprises réalisent un chiffre d’affaires significatif hors Amérique et possèdent des installations permanentes sur les marchés internationaux.

Conclusion

Il faut se méfier tant de l’euphorie que de la peur qui embrasent les marchés sans s’annoncer. En toutes circonstances, il est sage de se rappeler trois conditions pour obtenir un rendement supérieur à la bourse:

1 – Un horizon de rendement de 10 ans.

2 – Un portefeuille diversifié selon les principes de PORTEFEUILLE 101;

3 – Une structure de portefeuille explicite et permanente (4), composée principalement de titres à dividende.

____________________________________________________________

(1) Un signal antinomique mais fiable

(2) Ces rendements excluent le rendement des dividendes.

(3) La diversification : un concept-clé mais incompris

(4) La structure de portefeuille

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.