L’avantage nord-américain

Depuis 15 ans, le marché américain affiche des rendements nettement supérieurs à ceux des marchés internationaux. Les données historiques suggèrent toutefois que les actions internationales pourraient bientôt connaître leur heure de gloire. On ne saurait présager de l’avenir, mais il y a des façons de tirer le meilleur parti d’un dénouement incertain.

_________________________________________________

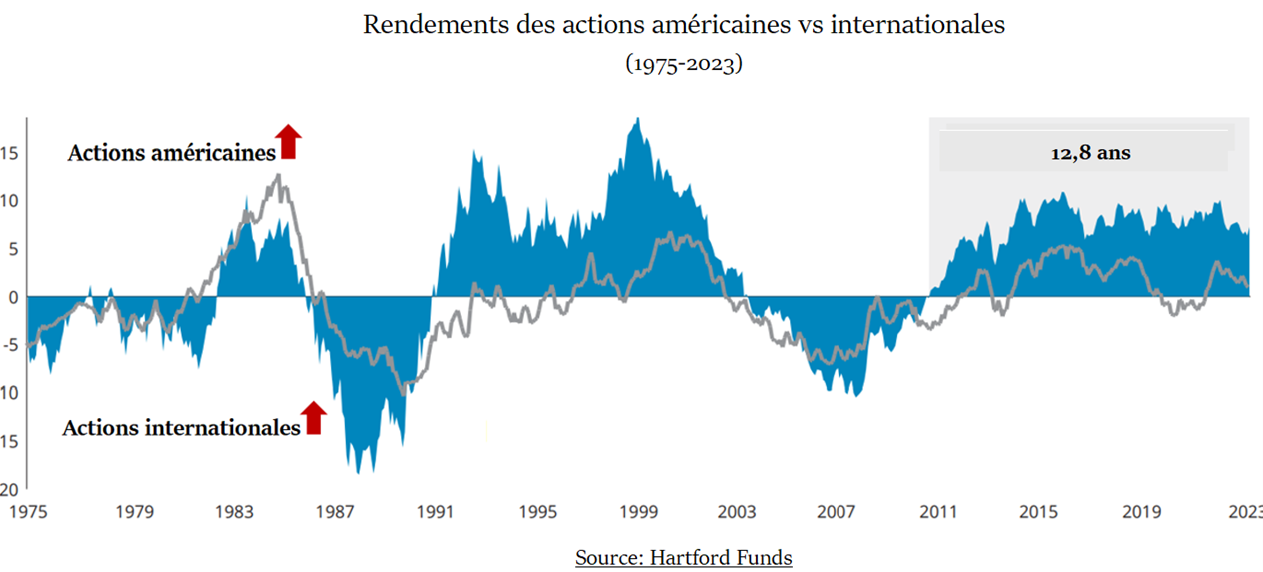

Les actions américaines et internationales évoluent selon des cycles distincts

Depuis 1975, les actions américaines ont surperformé les actions internationales pour des périodes moyennes de 8 ans. Cela fait maintenant près de 13 ans que les rendements de la bourse américaine dépassent ceux des bourses internationales :

À la lumière de ceci, plusieurs concluent que nous avons atteint le point d’inflexion* : au tour des actions internationales de connaître leur heure de gloire.

Sauf que la conclusion n’est pas aussi simple que certains prétendent.

.

Que pensent les experts?

Plusieurs experts notoires sont d’avis qu’après avoir connu les années fastes du marché américain, c’est le temps d’investir dans les actions internationales.

♦ Blackrock

Les actions internationales devraient surperformer en raison de valorisations plus modestes et de tendances qu’on peut observer. L’histoire des 50 dernières années indique que les actions internationales ont surperformé les actions américaines dans plus de 40 % de toutes les périodes mobiles de 10 ans (1).

♦ Morgan Stanley

Les actions internationales sont attrayantes en raison de leurs faibles valorisations, de rendements en dividendes élevés et du potentiel de croissance de certaines régions du globe. Le Japon, l’Europe et certains marchés émergents (Brésil, Inde, Vietnam et Mexique) offrent des opportunités particulièrement intéressantes.

Investir à l’international est un moyen peu coûteux de protéger le rendement du portefeuille advenant un repli des bourses américaines (2).

♦ Vanguard

Les investisseurs américains seront probablement récompensés pour avoir détenu des actions internationales au cours de la décennie à venir. C’est l’occasion d’obtenir des rendements plus élevés. Car ce qui a entraîné la surperformance des actions américaines dans la dernière décennie entraînera probablement leur sous-performance au cours de la prochaine (3).

♦ RBC Global Asset Mgmt

Les actions internationales se négocient à des décotes de valorisation par rapport aux États-Unis. Il existe un potentiel de bénéfices et de marges bénéficiaires relativement plus élevés pour les actions internationales que pour les actions américaines. Il existe de nombreuses possibilités à l’étranger, considérant l’évolution des conditions de marché favorables aux actions internationales.

.

La liste de ceux qui croient qu’on est rendu au point d’inflexion* est longue. C’est clairement l’opinion de la majorité.

***

Mais quelques-uns pensent le contraire :

♦ Goldman Sachs (4)

Les investisseurs ont sans doute raison de se demander si la surperformance des actions américaines va perdurer et s’ils devraient surpondérer les actions internationales.

Mais une réalité demeure : les États-Unis sont la première économie mondiale et le principal marché financier du monde, avec des liquidités de plus de $70 billions (70,000 milliards).

Il n’est pas souhaitable de remplacer les actions américaines par des actions internationales parce que :

® Les écarts de valorisation prédisent rarement les performances futures.

® Les BPA* américains ont cru (et continueront de croître) plus rapidement que les BPA* internationaux,

® Les actions américaines sont moins exposées au ralentissement de l’économie chinoise,

® La croissance des marchés émergents ne s’est pas traduite par une amélioration de la rentabilité des entreprises,

® Les risques géopolitiques mondiaux se sont aggravés et risquent d’affecter davantage les marchés internationaux,

® Le développement des technologies d’IA stimulera davantage la rentabilité des entreprises américaines.

® Les actions internationales ne sont pas aussi sous-évaluées que certains prétendent.

Le cas de la Chine

La stature du marché américain contraste avec celle de la Chine. On voyait le pays comme la force économique montante du 21e siècle. Ses chantres s’appuyaient sur une croissance exceptionnelle, financée par un endettement massif pour construire des infrastructures et des parcs immobiliers.

Aujourd’hui, avec un marché immobilier proche de l’implosion (5), l’économie chinoise est fragilisée. Elle doit composer avec un ratio dette/PIB de plus de 300 %, comparé à 123% pour les États-Unis (6).

Comme investisseurs, on ne peut ignorer cette réalité.

♦ Berkshire Hathaway (Warren Buffett)

À ce jour, des investisseurs américains sous-pondèrent massivement les actions étrangères. Warren Buffett ne fait pas exception.

Dans sa dernière lettre aux actionnaires, il ne voit aucun candidat hors des États-Unis qui soit assez intéressant pour que Berkshire y investisse. Seules exceptions : une position dans 5 conglomérats japonais valant $20 milliards (7) à fin 2023, de même qu’une courte liste d’autres placements dont la valeur n’est pas significative.

À plusieurs reprises, Buffett a déclaré qu’à sa mort, 90% de sa fortune devrait être investie dans un fonds indiciel lié à l’indice S&P 500, avec le solde placé dans des bons du trésor.

***

Bien malin qui a la bonne réponse. Car il faut savoir combien il est difficile de faire des prédictions, surtout en ce qui concerne l’avenir (8).

D’un côté comme de l’autre, les raisonnements sont logiques. Mais il y a 2 problèmes :

® tous constatent les mêmes faits, mais chacun leur accorde un poids différent,

® l’avenir est largement dicté par des événements qu’aucun expert ne peut prévoir (9).

Les meilleures options

1 – Les fonds de placements

Tous les cabinets de placement et les publication spécialisées dans le domaine boursier proposent des façons d’investir dans des actions internationales.

Les véhicules les plus populaires sont les fonds de placement qui détiennent des positions dans des entreprises étrangères.

L’investisseur a le choix entre des FNB* indiciels et des fonds mutuels* spécialisés.

On peut consulter une liste de ces fonds en effectuant une recherche sur Morningstar. Il y a 2 choix, selon le type de fonds que l’on choisit : 1) sous la rubrique FNB, choisir la région géographique ou 2) sous la rubrique Fonds, choisir la région dans l’onglet Catégorie Morningstar).

Pour chaque fonds de placements, le site fournit une information assez complète sur ses caractéristiques, son rendement, les titres détenus, etc.

Celui qui ne désire pas s’aventurer dans ce type de recherche devrait s’adresser à un conseiller financier spécialisé dans les fonds de placements.

2 – Les ADR

Pour l’investisseur amateur, il peut être compliqué d’acheter des actions d’une entreprise étrangère sur son propre marché boursier. L’alternative est d’acheter un ADR*.

Les ADR* peuvent être négociés sur une bourse américaine et sur le marché OTC*. Ils sont cotés en dollars américains et chacun représente un nombre donné d’actions de l’entreprise étrangère. Cela permet aux investisseurs de détenir des actions internationales sans avoir à transiger sur une bourse locale.

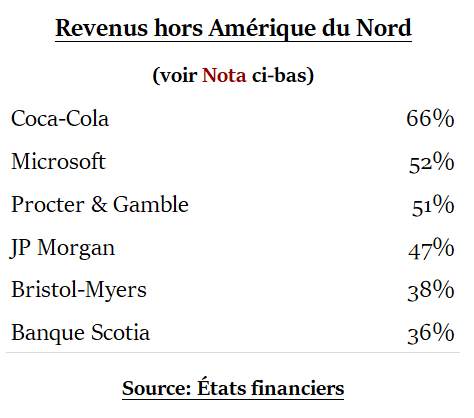

3 – Investir dans des entreprises américaines présentes sur les marchés internationaux

De nombreuses grandes entreprises nord-américaines génèrent une portion importante de leurs revenus sur les marchés internationaux. Exemples :

Nota :

Il s’agit uniquement d’exemples pour illustrer notre propos. En aucun cas, ces sociétés ne sont des recommandations d’achat.

Ces entreprises tirent des bénéfices de l’essor économique de pays de différents continents. Elles-mêmes contribuent à l’émancipation des marchés internationaux en développant des concepts adaptés à leurs environnements. Elles ont les ressources humaines, financières et technologiques pour le faire, sans mettre à risque leur propre rentabilité.

À notre avis, cette option offre un excellent rapport risque-rendement dans la mesure où on investit dans des entreprises qui ont ces 3 caractéristiques :

® Des liquidités excédentaires significatives, couplées à un bas niveau d’endettement;

® Un historique de rentabilité constant au fil des décennies;

® Une présence dominante dans le marché nord-américain.

Les grandes entreprises technologiques, les institutions financières de calibre international et les entreprises de biens de consommation constituent des alternatives de choix.

***

Au-delà des prescriptions qui ont l’aval de la majorité, celui qui désire investir dans l’économie internationale devrait privilégier la 3e option.

_______________________________________________

(1) Go with international ETFs, Blackrock, Aug ’23.

(2) The Case for International Stocks, Morgan Stanley, Feb 28 ’24.

(3) Making the case for international equity allocations, Vanguard, May ’23.

(4) Outlook 2024 — America Powers On, Goldman Sachs, January ’24.

(5) Le secteur immobilier compte pour 25% du PIB* de la Chine (source : Le Monde, 29 novembre ’23).

(6) Total Public Debt as Percent of Gross Domestic Product, Federal Reserve Economic Data, December ’23.

(7) Ce qui représente moins de 2% de l’actif total de Berkshire H.

(8) Yogi Berra.

(9) Quand les conjectures valent le prix du papier

_______________________________________________

FAQ

.

Quelles sont les perspectives de croissance de l’économie chinoise?

La croissance économique en Chine est amenée à ralentir ces prochaines années, fragilisée notamment par les incertitudes liées à une crise inédite de l’immobilier et le contexte international.

.

Quelle citation pourrait le mieux qualifier les perspectives du marché américain?

La grandeur de l’Amérique ne réside pas dans le fait d’être plus éclairée que les autres nations, mais dans sa capacité à corriger ses défauts (Alexis de Tocqueville).

.

Comment se comparent les rendements des marchés américains et internationaux?

Un investissement de $100 millions dans les actions américaines en mars 2009 vaudrait près de $1 milliards en décembre 2023. Pour la même période, le montant investi en 2009 dans les marchés internationaux développés vaudrait un peu moins que $400 millions (source: America Powers On, Goldman Sachs, Jan ’24).

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.