L’attrait illusoire des fonds d’options d’achat couvertes

Depuis quelques années, les investisseurs se ruent sur des fonds communs de placements qui utilisent des stratégies d’options d’achat couvertes pour générer des rendements supplémentaires. Les arguments de vente sont convaincants. Les résultats le sont moins.

______________________________________________

Pourquoi investir dans un fonds d’options d’achat couvertes?

Un FNB* d’options d’achat couvertes vend des options d’achat sur des titres que le fonds détient (1).

Supposons que le fonds détient des 1000 actions de la Banque de Montréal et 1500 actions de Canadian Tire. Le fonds aura vendu un maximum de 1000 options d’achat sur les actions de la Banque de Montréal et de 1500 options sur celles de Canadian Tire.

Les partisans de cette stratégie avancent trois arguments :

1 – Un revenu supplémentaire immédiat

La vente d’options procure un revenu immédiat qui s’ajoute aux autres revenus que les titres sous-jacents pourraient procurer (tels les dividendes);

2 – Les options n’empêchent pas que les titres soient vendus à profit

Comme les options sont généralement vendues out of the money*, les titres sous-jacents peuvent être vendus à profit le cas échéant.

3 – Les fonds d’options d’achat couvertes sont moins volatils

La vente d’options d’achat couvertes est un outil qui diminue le risque du portefeuille en procurant un revenu supplémentaire immédiat (2).

L’essor marqué des FNB* d’options d’achat couvertes

Ces FNB* existent depuis quelques décennies. Mais depuis la pandémie, ils connaissent un regain d’intérêt inhabituel.

En 2023, les investisseurs américains ont acheté près de $26 milliards de parts de FNB* d’options d’achat couvertes. Cela porte le total d’actifs sous gestion à $60 milliards, contre $3 milliards en 2020. C’est 20 fois plus! Le nombre de FNB* de cette catégorie a quasiment triplé au cours de la période. Il y en a près de 60 à l’heure actuelle aux États-Unis (3).

Au Canada, on compte 65 FNB* d’options d’achat couvertes, totalisant des actifs de $12 milliards (4).

Le rendement de dividende typique d’un FNB d’options d’achat couvertes varie de 5 % à 10 %. Il s’agit d’un taux nettement supérieur au rendement de dividende de l’indice S&P/TSX d’environ 2,8%. Cela explique pourquoi de plus en plus d’investisseurs se tournent vers ce type de FNB* et pourquoi leur nombre augmente aussi rapidement.

Les fonds d’options d’achat couvertes sous-performent les fonds classiques comparables

Les FNB* d’options d’achat couvertes sont susceptibles de séduire les investisseurs avides de rendements immédiats et peu risqués. Le fait de recevoir un revenu sans avoir à débourser une contrepartie est un argument de poids.

Mais qu’en est-il des rendements?

Pour déterminer si les rendements des FNB* d’options d’achat couvertes valent le détour, voyons comment ils se comparent à des FNB* dont la composition de titres est similaire, mais sans comporter d’options d’achat.

Trois exemples:

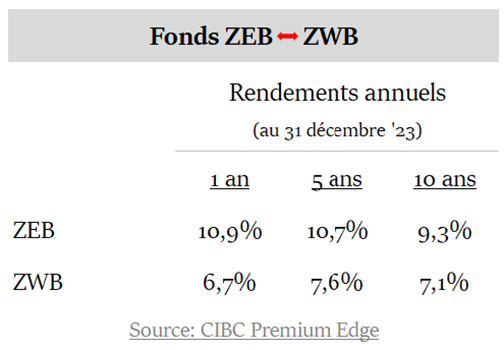

1 – Fonds ZEB vs ZWB

Le fonds FNB BMO équipondéré banques (ZEB) investit à parts égales dans les 6 grandes banques canadiennes.

Le fonds FNB BMO vente d’options d’achat couvertes de banques (ZWB) détient environ 12,5% de son portefeuille dans chacune des 6 grandes banques, et le solde dans le fonds ZEB, plus ou moins la valeur des options en cours.

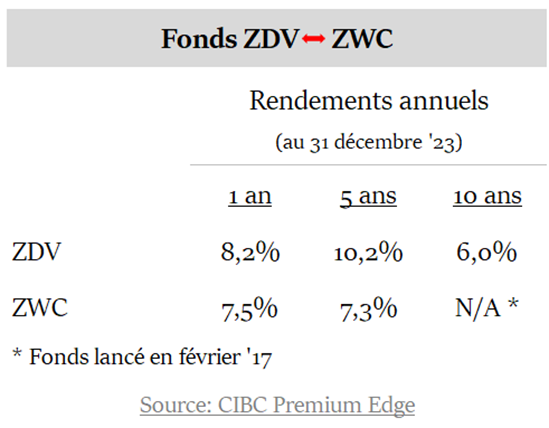

2 – Fonds ZDV vs ZWC

Le fonds BMO canadien de dividendes (ZDV) investit dans un panier de titres de grandes entreprises canadiennes qui versent des dividendes.

Le fonds BMO vente d’options d’achat couvertes de sociétés canadiennes à dividendes élevés (ZWC) détient un portefeuille de titres similaire à celui du fonds ZDV, avec un certain nombre de contrats de vente d’options d’achat en cours.

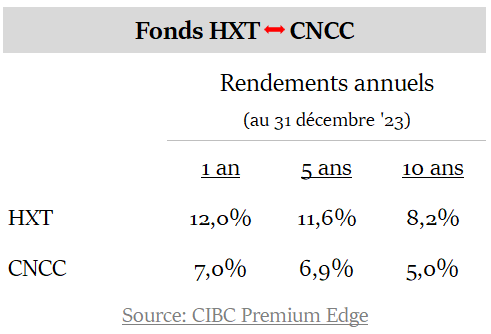

3 – Fonds HXT vs CNCC

Le fonds Horizons S&P/TSX 60 Index ETF (HXT) cherche à reproduire le rendement de l’indice S&P/TSX 60™ (rendement total), déduction faite des frais.

Le fonds Horizons Canadian Large Cap Equity Covered Call ETF (CNCC) est entièrement investi dans le fonds HXT. De plus, afin de générer des revenus additionnels, le fonds vend des options d’achat couvertes.

Constat:

Dans les 3 cas, les rendements des FNB* d’options d’achat couvertes sont nettement inférieurs à ceux de leurs équivalents qui ne vendent pas d’options.

***

Comment expliquer que les fonds d’options d’achat couvertes sous-performent les fonds classiques?

Le vendeur d’options d’achat doit vendre les titres sous-jacents au prix de levée de telles options, lorsque le cours boursier des titres excède leurs prix de levée.

Or, à long terme, les marchés boursiers sont à la hausse.

L’histoire démontre que les valeurs boursières gagnent en valeur plus souvent et de façon plus prononcée qu’elles ne baissent. Le problème avec la vente d’options d’achat est que, dans l’ensemble, les primes reçues par les vendeurs n’arrivent pas à compenser le fait qu’ils doivent vendre leurs actions couvertes lorsque les valeurs marchandes dépassent les prix de levée.

En second lieu, la vente d’options d’achat couvertes ne protège pas d’une baisse de la valeur marchande d’un titre. Le risque de baisse est le même, options ou pas. Le seul bénéfice tiré d’une vente d’options d’achat est de procurer un rendement marginal immédiat.

Les fonds d’options d’achat couvertes ont proliféré au cours de la dernière décennie (surtout en 2021-2022). On peut attribuer le phénomène à l’engouement soudain des investisseurs pour des produits à hauts rendement, dans un contexte de volatilité boursière et de taux d’intérêt anormalement bas.

Ces fonds sont intéressants car ils sont un archétype de ce qui rend un véhicule d’investissement attractif. Ce sont des produits simples à comprendre, mais suffisamment compliqués pour paraître sophistiqués à des investisseurs à la recherche d’un revenu constant, relativement élevé.

Bien que le produit et le discours séduisent, les investisseurs doivent reconnaître les pièges associés aux fonds d’options d’achat couvertes.

***

La vente d’options d’achat peut être rentable dans des cas particuliers. Encore faut-il savoir reconnaître les titres qui offrent les meilleures opportunités.

Mais appliquée à un fonds commun de placements, c’est rarement une stratégie payante.

_________________________________________

(1) L’article Transiger des options définit le processus de vente d’options d’achat couvertes.

(2) En contrepartie, elle annule tous gains futurs résultant d’une hausse de la valeur du titre au-delà du prix de levée de l’option.

(3) Financial Times, Dec 12 ’23.

(4) Evolve ETF’s

_________________________________________

FAQ

Quelle est la différence entre une action et une option?

Une action est une part de propriété d’une entreprise. L’action représente un droit sur l’actif et le bénéfice. Une option confère à l’acheteur un droit (et au vendeur une obligation) d’acheter ou de vendre l’action sous-jacente, lorsque certaines conditions sont remplies.

.

Quels sont les types d’options?

Il existe deux types d’options : les options d’achat (call) et les options de vente (put).

.

Quels facteurs influencent le prix des options ?

Trois facteurs principaux : 1) La volatilité du titre sous-jacent(plus le titre est volatil, plus le prix des options est élevé), 2) le prix de levée et 3) l’échéance de l’option.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.