L’atout caché des Milléniaux

10 septembre 2020

Que d’experts nous annoncent qu’ils ont développé LA formule qui produit des rendements financiers extraordinaires. C'est de la poudre aux yeux destinée aux gobe-mouches.

En matière d’investissement, ce sont les Milléniaux qui possèdent le meilleur atout pour atteindre l’indépendance financière.

_________________________________

Cercle vicieux ou vertueux?

On ne compte plus les articles qui rappellent qu’une majorité de baby-boomers n’auront pas les ressources financières leur permettant de vivre une retraite confortable, à l’abri de soucis financiers dus à des problèmes de santé ou à une longévité plus longue que prévue. Le premier fondement documente la question.

Pourquoi cela est-il? Parce qu’on ne montre pas à nos enfants comment on met l’argent à son service.

L’extrait suivant de L’héritage à transmettre illustre le sérieux de la situation :

"Les parents n’enseignent pas à leur enfant comment accumuler, gérer et faire fructifier son argent parce qu’ils ne savent pas comment faire. En plus, certains ont toutes sortes d’idées préconçues quant au rapport des enfants avec l’argent. Par exemple :

* 25% des Baby-Boomers et 50% des gens de 70 ans+ croient leur enfant incapable de gérer son argent avant l’âge de 40 ans.

* 80% d’individus fortunés sondés par U.S. Trust croient que les membres de la génération suivante n’ont pas la capacité de gérer leur héritage de manière responsable.

* Plusieurs sont d’avis que le fait de cacher sa fortune à son enfant va l’encourager à travailler plus fort.

* Certains prétendent qu’initier son enfant à l’investissement va lui inculquer la cupidité et l’égoïsme…

On comprend que de telles idées puissent encore circuler quand on sait que 51% des gens croient qu'investir à la bourse équivaut à jouer au casino.

On transmet les valeurs qu’on nous a inculquées".

Cercle vicieux ou vertueux?

______________________________________

Le syndrome du petit cochon

L’idée endossée par la majorité est de donner à l’enfant un petit cochon dans lequel on lui dit de déposer les sous qu’il reçoit. Le petit cochon est un mauvais message : il dit à l’enfant de mettre de l’argent de côté qui ne rapporte rien. On lui apprend à économiser, alors qu’on devrait lui apprendre à investir.

Il en résulte trois (3) comportements:.

.

1 - La protection du capital

Étant convaincu qu’investir est une entreprise risquée, que cette activité est réservée aux seuls experts dont le jargon impressionne plus qu’il n’éclaire, bon nombre de gens ont déjà conclu qu’ils n’auront jamais accès à l’Eldorado. Ils se résignent à investir leurs économies dans des obligations ou des fonds de placements soi-disant non-risqués dont les rendements sont faméliques.

.

2 - La gestion de portefeuille via des sites de courtage à escompte

La gestion de portefeuille personnalisée, par des courtiers professionnels, est surtout réservée à une population plus âgée, composée de gens qui possèdent un capital substantiel (ex : plusieurs centaines de milliers de dollars).

Mais on observe que le nombre et l’importance des sociétés de courtage qui utilisent ce modèle diminuent au fil des années. Celles-ci sont graduellement remplacées par de nouvelles plateformes de gestion de portefeuille plus accessibles(1). Des plateformes moins guindées, peu dispendieuses et plus expéditives qui conviennent davantage aux générations montantes, notamment les Milléniaux.

Cependant, les rendements obtenus par les investisseurs sont maigres. Au Canada le rendement annuel moyen des petits investisseurs est d’à peine plus que 50% du rendement de la bourse canadienne (2).

.

3 - Le Day Trading (3)

Il s’agit d’une stratégie d’investissement qui consiste à ouvrir et fermer des positions boursières sur de très courtes périodes, souvent à l’intérieur d’une seule journée (d’où le terme day trading).

Cette activité a connu une augmentation spectaculaire du nombre d’utilisateurs pendant la pandémie de 2020. Comme les gens étaient obligés de rester chez eux, l’internet est devenu l’outil de choix pour communiquer avec l’extérieur. On sait que plusieurs bénéficiaires de la Prestation Canadienne d’Urgence (PCU) ont utilisé une partie de cet argent pour l’investir à la bourse. À titre d’exemple, le site transactionnel Robinhood a connu une hausse spectaculaire du nombre de ses abonnés (plus de 3 millions) durant cette période.

Les études démontrent que le Day Trading produit des rendements nuls ou même négatifs pour une majorité d’investisseurs. L’une de ces études conclut que moins de 1% de la population des Day Traders réalise des rendements positifs nets importants (4). Une autre étude conduite par un cabinet européen conclut que 80 % de ses clients "investisseurs autonomes" (day traders) perdent de l’argent durant l’année. La perte médiane est de -36,3 % (5).

Ça ne prouve pas que le Day Trading est mauvais en soi. Cela prouve qu’il ne convient pas à la grande majorité d’investisseurs qui :

→ n’ont pas la formation requise

→ n’ont pas les outils d’analyse nécessaires

→ ne consacrent pas le temps suffisant ni la discipline requise pour en faire une activité profitable.

Pour plusieurs, le Day Trading procure l’excitation associée à la réalisation (illusoire) de gains faciles et rapides. Un sentiment qui ressemble à celui qu’éprouve le joueur de casino, tétanisé dans ses fantasmes de richesse rapide.

______________________________________

Les Milléniaux ont la solution

À cause de ces messages d’ignorance reçus tout au cours de leur vie, des gens d’âge mûr ont complètement perdu confiance dans leur capacité à prendre en main leur santé financière. Ils laissent à d’autres le soin de choisir comment leur capital sera investi (si toutefois, il l’est).

Pour plusieurs, en cette ère de taux d’intérêt nuls, le capital ne croît plus. La retraite sera frugale.

Mais un groupe possède la carte maîtresse : les Milléniaux.

Les Milléniaux sont nés entre 1984 et 1996. Ils sont âgés de 24 à 36 ans. Ils succèdent à la génération X, les enfants des Baby-Boomers.

L’aspect technologique est l’un des grands marqueurs de cette génération…Ses membres sont nés dans un monde sans internet et ont grandi en même temps que les nouvelles technologies. Ils sont parfois décrits comme « des individualistes ultra-connectés », ce qui leur vaut cette étiquette de « génération de paradoxes ». Ce sont ces contradictions et ces forces contraires qu’il faut noter pour comprendre les Milléniaux et savoir ce qu’ils veulent vraiment (6).

Dans un article paru récemment, l’auteur cite une étude qui indique que les Baby-Boomers de 1989 possédaient 21% de la richesse collective, alors que les Milléniaux de 2020 n’en possèdent que 3% (7).

Selon nous, il y a deux raisons pour lesquelles les Milléniaux accusent un retard important dans la construction de leur capital financier :

→ Ils n’ont pas vécu la période 1960-1980, alors que l’état-providence distribuait, sans compter, ses largesses aux Baby-Boomers.

→ On ne leur a jamais enseigné comment gérer leur argent de façon profitable.

C’est pourquoi plusieurs d’entre eux croient que l’indépendance financière est réservée à quelques privilégiés desquels ils ne font pas partie.

C’est là qu’ils ont tort. Car les Milléniaux possèdent un atout inestimable : le temps.

______________________________________

Le temps : paramètre de rendement le plus important

En 2020, le Millénial moyen dispose d’un horizon de rendement minimum de 30 à 40 ans. C’est beaucoup plus qu’il n’en faut pour construire un capital susceptible d'assurer son indépendance financière avant l’âge de la retraite.

La réalité est que le temps a plus de valeur que l’argent. Car, utilisé intelligemment, le temps produit de l’argent.

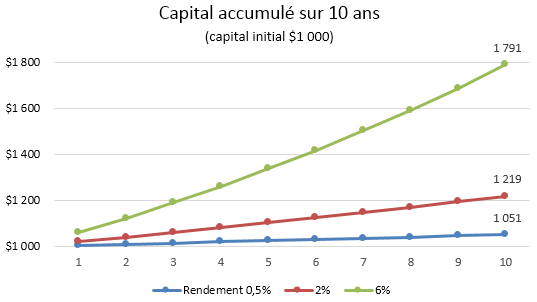

L’exemple suivant illustre le capital qui serait accumulé après 10 ans lorsqu’un montant initial de $1,000 est investi dans :

→ un compte d’épargne donnant un rendement de 0,5%

→ une obligation dont le rendement est de 2%

→ une action privilégiée donnant un rendement de 6%

Observation #1

Plus la période investie est longue, plus l’écart de rendement entre les 3 options s'élargit.

.

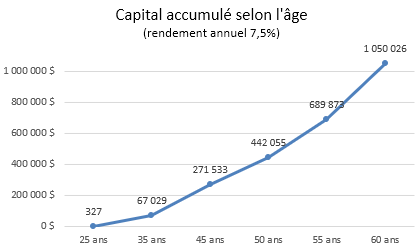

Voyons maintenant le capital qu’on pourrait constituer si on investit les montants suivants à chaque semaine, basé sur un rendement moyen de 7,5%:

* Entre 25 et 30 ans : $75

* Entre 30 et 35 ans : $100

* Entre 35 et 40 ans : $125

* Entre 40 et 60 ans : $150

Deux considérations importantes :

1 - Montants investis

On suppose qu’une majorité de travailleurs est en mesure de mettre de côté 10% de ses revenus pour fins d’épargne. Sur cette base, les montants investis ci-haut correspondent à des revenus bruts annuels de $39,000 à $78,000 entre 25 et 60 ans. Ces chiffres approximent les moyennes salariales au Canada.

2 - Rendement de 7,5%

Le scénario est basé sur un taux de rendement annuel de 7,5% en supposant que les montants seraient investis sur les bourses canadienne et américaine. A titre de référence, entre 1960 et 2018, le rendement annuel de la bourse canadienne (TSX) a été de 9,3% et celui de la bourse américaine (S&P 500) fût de 10,2% (3). Aussi, ce rendement est libre d'impôt, considérant que de telles sommes peuvent être entièrement investies dans le cadre d'un CELI et/ou d'un REER.

.

Observation #2

Des montants modestes investis systématiquement sur quelques décennies permettent d’atteindre l’indépendance financière bien avant l’âge de la retraite.

______________________________________

Pour construire ce capital, nul n’est besoin de connaître les rouages du placement boursier. Simplement faire les choses suivantes :

→ À chaque période de paie, verser un montant fixe (10% du salaire brut) dans un compte de courtage autogéré CELI ou REER.

→ Investir ce montant en achetant soit :

* des unités de fonds indiciels,

* des unités de fonds communs à dividendes ou

* des actions à dividendes d'entreprises reconnues.

→ À mesure que le capital croît, adopter une approche qui permettra de structurer le portefeuille de placements.

* PORTEFEUILLE 101 propose une approche explicite et structurée (fondements)

Le vrai défi n'est pas dans la technique, mais dans le comportement

Investir des montants modestes sur de longues périodes est un exercice à la portée de tous.

Le vrai défi n’est pas là. Le vrai défi, c’est de perpétuer l’exercice, mois après mois, année après année.

.

Car des pièges guettent l’investisseur :

1 - La complaisance

Après quelques mois, on « oublie » de mettre la somme convenue de côté. On invoque des raisons pour éviter d’investir. On justifie une dépense au lieu d’investir les fonds.

2 - La cupidité

On a eu de bons rendements à date. On en veut davantage. On croît qu'on est un pro. On prend des risques sans savoir les mesurer. Puis, on perd une partie de notre capital. Il faut recommencer.

La solution : les 3P de PORTEFEUILLE 101 :

.

* Persévérance

La persévérance c’est la capacité de garder le cap malgré les vents contraires, parce qu’on est convaincu qu’on suit le bon chemin. Dans le domaine du placement, c'est la capacité de maintenir l'approche disciplinée qu'on a choisie, de ne pas se laisser séduire par les promesses faciles et pompeuses de soi-disant experts.

.

* Prudence

Faire fi des deux ennemis de l’investisseur : la peur et la cupidité. Autant le succès tend à nous rendre trop confiants, autant la défaite peut être source de panique. La meilleure façon d’éloigner ces deux menteurs, c’est d’adopter une approche explicite à la gestion d’un portefeuille de placements. PORTEFEUILLE 101 propose une approche explicite.

.

* Patience

En matière d'investissement, le temps est le principal paramètre de rendement. Il en résulte que plus la période de détention est longue : 1) plus la rémunération reçue est importante, 2) plus la probabilité de gain en capital augmente et 3) plus le risque de perte diminue.

.

Si vous trouvez qu’investir est divertissant, vous ne faites probablement pas d’argent.

Bien investir est ennuyeux.

.

(Georges Soros)

Conclusion

Mettre l’argent à son service grâce au pouvoir du temps est l’atout ultime dont disposent les Milléniaux.

De simples choix financiers, effectués tôt et appliqués avec constance, permettront d’atteindre une indépendance financière au-delà de tout espoir.

(1) Telles que WealthSimple, Invisor, BMO SmartFolio, CI Direct,…

(2) Le niveau d'épargne des Canadiens est insuffisant

(3) Certains ont traduit ce terme par celui de « négociation sur séance ».

(4) The cross-section of speculator skill: Evidence from day trading, Journal of Financial Markets

(5) À vos risques et périls, Journal de Montréal, 19 décembre 2016

(6) Mais que veulent les Millénnials ? Memepascap, Janvier 2020

(7) How To Overcome The Noise About Retirement, Street Authority, August31, 2020

Articles connexes

La rente viagère: se protéger du risque de longévité

Les 3 piliers de PORTEFEUILLE 101