Investir dans les marchés émergents : distinguer le quoi du comment

Depuis des décennies, la sagesse conventionnelle prêche d’investir dans les marchés émergents. Les discours sont convaincants, mais les résultats sont nuls. Le problème c’est que les discours pérorent sur le quoi, mais accordent peu d’importance au comment.

________________________________________________

Pourquoi investir dans les marchés émergents?

À peu près tout a été écrit pour nous en convaincre.

Leurs partisans avancent des arguments de poids :

♦ Croissance du PIB

Entre 1988 et 2022, le PIB* de ces 24 pays est passé de $2,6 billions à 36,3 billions, une croissance de 7,5% par année. Ils comptaient pour 13% du PIB mondial en 1988. Ils comptent pour 36% en 2022 (1). Si cette croissance se maintient, les pays émergents deviendront les pays dominants.

♦ Population jeune et en croissance

De nombreux pays émergents ont des populations jeunes qui affichent des taux de croissance supérieurs. Ceci va de facto stimuler la demande de biens et services et accélérer la croissance économique.

♦ Diversification

Ces pays se développent à leur propre rythme, dans des champs de compétence qui leur sont propres. Cela apporte une diversification essentielle aux portefeuilles surpondérés en actions d’entreprises occidentales. Cela étant, ils sont plus faiblement corrélés et ont une volatilité indépendante des marchés boursiers des pays développés.

♦ Deux (2) pays dominent les marchés émergents

Selon l’organisme MSCI (2), on compte 24 marchés émergents. La Chine et l’Inde ont des populations plus élevées que tous les pays développés réunis. La Chine est devenue l’économie dominante des marchés émergents, représentant plus de 30% de l’indice Morningstar Emerging Markets. L’Inde suit avec près de 20% de l’indice.

***

On pourrait consacrer des dizaines de pages à justifier l’importance des pays émergents. Sauf que tout ce qui a été dit depuis 35 ans (3) n’est que verbiage.

Les résultats n’ont pas été au rendez-vous.

Les rendements historiques

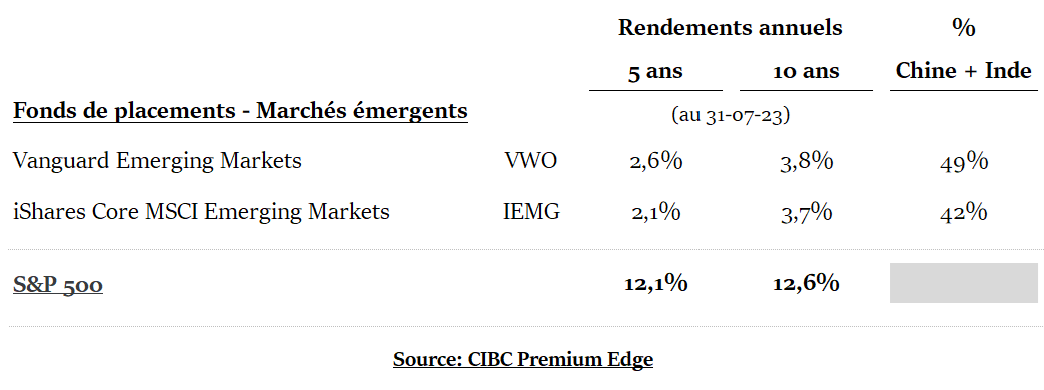

La façon classique d’investir dans les marchés émergents est de le faire en achetant des parts de fonds communs de placements spécialisés.

Le tableau suivant montre le rendement annuel des 2 fonds de placements de marchés émergents les plus importants. Il indique également le rendement du principal indice boursier américain (S&P 500) :

Deux éléments ressortent :

1 – Le rendement de la bourse américaine a été entre 4 et 6 fois supérieur.

2 – La Chine et l’Inde représentent près de 50% des fonds investis dans les marchés émergents.

.

.

Pourquoi les marchés émergents ont-ils sous-performé le marché américain?

Un éventail de raisons économiques et politiques expliquent pourquoi les marchés émergents ont sous-performé le marché américain :

1 – Stades de développement

Avec des institutions moins développées, les marchés émergents connaissent des périodes de croissance rapide, mais souvent associées à une volatilité et à des risques plus importants que les économies matures. À long terme, cela freine la croissance et entache la confiance des investisseurs.

2 – Facteurs politiques et réglementaires

L’instabilité politique, la corruption et des environnements réglementaires déficients nuisent à la performance des entreprises.

3 – Volatilité des devises

Les devises des pays émergents sont plus volatiles, ce qui ajoute un risque pour les investisseurs étrangers. Les fluctuations des taux de change peuvent affecter sensiblement les rendements lorsqu’ils sont convertis dans la devise nationale de l’investisseur.

4 – Technologie et innovation

Les États-Unis sont à l’avant-garde de l’innovation technologique. Les grandes entreprises technologiques américaines contribué au rendement exceptionnel du marché boursier. Elles ont également contribué à la modernisation continue des entreprises de divers secteurs économiques. Les marchés émergents ne disposent pas d’une capacité d’innovation similaire, ni de l’accès au capital que cela exige.

5 – Liquidité et taille du marché

Le marché boursier américain est l’un des marchés les plus liquides au monde, ce qui en fait une destination privilégiée pour les investisseurs. Un marché liquide facilite les transactions, notamment parce qu’on peut initier rapidement des positions desquelles on peut sortir tout aussi prestement.

6 – Diversification, contrôle et information

Le marché américain offre une grande diversité d’industries et de secteurs économiques dans lesquels on peut investir. Chaque secteur est représenté par des entreprises qui divulguent une information complète, dans le cadre d’une réglementation exigeante. De nombreux analystes professionnels scrutent leurs résultats et communiquent leurs opinions sur leur performance.

Les marchés émergents ne disposent pas de tels outils de contrôle et de communication.

Perspectives: le cas de la Chine

Avec 30% des sommes investies, la Chine a un impact déterminant sur le rendement des marchés émergents.

Or, qu’en est-il du « miracle chinois »?

Le miracle, c’est une croissance économique exceptionnelle. Entre 1980 et 2010, le PIB par habitant (net de l’inflation) a été multiplié par 17, soit une croissance moyenne de 10% par année (4) !

Actuellement, le PIB chinois croît de 5-6% par année (5). Le chiffre demeure élevé.

Mais des problèmes remettent en question la pérennité du miracle chinois. Ainsi :

♦ Le retour de la déflation

L’économie (production industrielle et ventes au détail) ralentit plus vite que prévu. Le chômage urbain augmente. On assiste à une chute brutale des exportations et à une baisse des prix à la consommation. En réponse, la banque centrale chinoise a abaissé ses taux d’intérêt.

Le taux de chômage chez les jeunes urbains a cru fortement pour atteindre 21% en juin (6). Plusieurs soupçonnent qu’il a encore augmenté en juillet. Coïncidence : le pays vient de suspendre la publication de ses chiffres sur le chômage des jeunes. La réponse distinctive de la Chine aux mauvaises nouvelles économiques consiste à ne pas les signaler.

♦ Une crise immobilière sans précédent

La confiance des investisseurs dans le secteur immobilier en difficulté de la Chine a de nouveau été ébranlée au début du mois. Country Garden, l’un des principaux développeurs immobiliers de la Chine est en défaut de paiement sur deux prêts consentis par des investisseurs étrangers. Quelques mois plus tôt, un autre important développeur immobilier chinois, Evergrande, annonçait des pertes combinées de $81 milliards en 2021 et 2022 (7). À la mi-août 2023, elle déclarait faillite.

Le problème c’est que le secteur immobilier compte pour 30% de l’économie chinoise. On parle même aujourd’hui de propriétaires qui refusent d’honorer leurs paiements de prêts hypothécaires parce que les travaux de construction de leur logement ont été interrompus !

♦ Le dirigisme de l’état

Ces dernières années, la gouvernance de la Chine tend à mettre un frein à sa croissance. Les politiques du président Xi Jinping favorisent un interventionnisme accru sur la gestion des entreprises. Le régime ne tolère plus ceux qui osent critiquer les décisions de l’état (8). De plus en plus, le régime encourage le développement d’entreprises détenues par l’état, dont l’un des objectifs est de promouvoir les idéologies du Parti Communiste Central.

♦ Une corruption généralisée

Dès 2012, le nouveau gouvernement reconnaissait l’urgence de mettre fin à la corruption généralisée au sein des institutions de l’état et des entreprises.

Mais, à la base, un tel projet place les dirigeants du Parti devant un dilemme. La seule façon d’éradiquer la corruption est d’instaurer des mécanismes de contrôle indépendants du Parti, comme une presse libre, des élections compétitives et des institutions juridiques indépendantes de l’état. À défaut, la corruption continuera d’exister. En revanche, si on devait adopter de telles réformes, cela conduirait inévitablement à une démocratisation et à la perte du contrôle autocratique du Parti.

♦ La fuite des cerveaux

Depuis deux décennies, la Chine connaît un flux migratoire net. Le mouvement a pris de l’ampleur ces dernières années (exception faite de la période de confinements due à la COVID). En 2022, plus de 300 000 personnes ont quitté la Chine, déduction faite de celles qui y sont entré (9). C’est le double du flux annuel moyen.

C’est un problème car ceux qui quittent le pays sont généralement plus qualifiés, plus riches et plus jeunes. Aussi impressionnantes que soient les ambitions chinoises, ce sera d’autant difficile de les réaliser si le pays n’arrive pas à retenir ses meilleurs talents.

***

La plupart des fonds de placements de pays émergents allouent plus de 30% de leur capital dans des entreprises chinoises. En conséquence, celui qui investit dans les marchés émergents via ces fonds doit convenir que les perspectives de rentabilité d’un pool d’entreprises chinoises sont loin d’être convaincantes.

Quelle est la meilleure option?

Les fonds de marchés émergents détiennent, en moyenne, des positions dans 750 entreprises.

Sans doute, plusieurs de ces entreprises démontrent d’excellentes performances. Le problème est qu’il y en a davantage dont la performance est médiocre. C’est le prix à payer pour investir dans un fonds commun de placements : on investit dans toutes les entreprises constituantes, les bonnes comme les mauvaises.

Les résultats de la dernière décennie forcent à conclure qu’investir dans les fonds de marchés émergents constitue un investissement purement spéculatif. Un pari que l’investisseur devrait éviter.

En revanche, ceci ne remet pas en question l’opportunité que représentent ces marchés.

Rappelons une chose : on n’investit pas dans des marchés : on investit dans des entreprises.

Or, sauf pour quelques investisseurs professionnels qui ont l’expertise et les ressources capables de les identifier, il est impossible de constituer un panier d’entreprises de marchés émergents qui offrent les meilleures chances de succès.

***

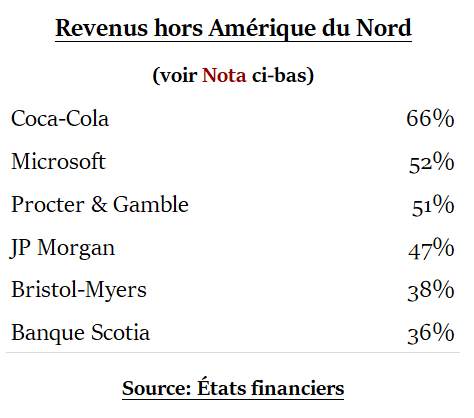

Pour bénéficier des opportunités de croissance des marchés émergents, la solution est d’investir dans des entreprises qui remplissent deux conditions :

♦ Elle satisfont aux critères d’entreprises incontournables de PORTEFEUILLE 101.

♦ Elles possèdent des infrastructures et réalisent un chiffre d’affaires significatif dans les marchés émergents.

Des dizaines de grandes entreprises nord-américaines solidement établies réalisent un chiffre d’affaires significatif à l’extérieur de l’Amérique du Nord. Des exemples :

Nota :

Ces entreprises sont mentionnées uniquement à titre d’exemples pour illustrer notre propos. En aucun cas, elles ne constituent des recommandations d’achat.

***

Investir dans de grandes entreprises nord-américaines présentes dans les marchés émergents constituent l’option qui offre le meilleur rapport risque-rendement. Elles-mêmes dérivent une part importante de leurs revenus de ces marchés. Elles possèdent les compétences pour déterminer combien et comment investir dans ces marchés.

Elles y sont présentes depuis plusieurs années et tirent déjà des bénéfices de l’essor économique de ces pays. Elles-mêmes contribuent à leur émancipation en développant des concepts adaptés à des environnements particuliers. Elles ont les ressources humaines, financières et technologiques pour le faire, sans mettre à risque leur propre rentabilité.

Parmi elles, les grandes entreprises technologiques et les institutions financières de calibre international constituent des alternatives de choix.

________________________________________________

(1) Is Investing in Emerging Markets Worth the Trouble? Morningstar, May 9 ’23.

(2) MSCI (Morgan Stanley Capital Int’l) est une entreprise de services financiers qui publie plusieurs indices boursiers internationaux.

(3) L’indice MSCI Emerging Market a été lancé en 1988.

(4) China’s Economic Miracle Is Ending, Forbes, May ’21.

(5) Source : Trading Economics

(6) The Guardian, July ‘23

(7) CNN.com, July 18 ‘23

(8) La disparition du président d’Alibaba en 2020, puis sa « réapparition » 3 mois plus tard, fut un exemple musclé du muselage d’état.

(9) Wall Street Journal, July 5 ’23.

________________________________________________

FAQ

Qu’est-ce qui définit un marché émergent?

La croissance économique est supérieure à 5 % à long terme. La population est jeune, éduquée et en croissance. L’économie comporte un secteur industriel, un secteur de service significatifs et ne doit pas dépendre des exportations de matières premières.

.

Quels sont les dangers d’investir dans les économies émergentes?

Il y a trois types de risque spécifique d’investir dans des entreprises situées dans les pays émergents : le risque géopolitique (guerres, soulèvements populaires), le risque de change (dévaluation de la monnaie locale) et le risque politique (changement brusque de gouvernement, coups d’état,…).

.

Quels sont les avantages d’investir dans les économies émergentes?

Investir dans des entreprises qui ont une forte présence dans les marchés émergents présente plusieurs avantages, à savoir 1) une exposition diversifiée aux économies en croissance rapide et 2) une meilleure répartition géographique et sectorielle.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.