Inflation ou déflation : de quel risque faut-il se prémunir?

En 2021, l’inflation a atteint des niveaux jamais vus depuis 25 ans. Depuis, c’est le sujet de prédilection des médias. Les sondages le classent en tête des préoccupations des consommateurs. À force de focaliser notre attention sur un risque, on oublie qu’il comporte un risque opposé.

Craintes des entreprises et des consommateurs face au retour de l’inflation

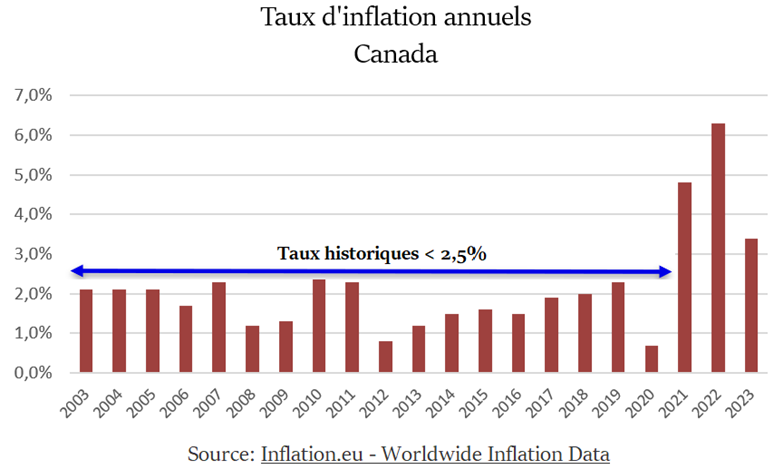

Après deux décennies d’une inflation complètement sous contrôle, celle-ci est revenue en force en 2021. Passant du simple au triple!

Tous les secteurs ont été touchés.

Pour ne pas être en reste, une crise du logement et la flambée des prix de l’énergie lui ont donné encore plus de visibilité.

Les sondages confirment que les principaux acteurs de l’économie ne s’attendent pas que la situation revienne sous peu à la normale :

* Un nombre croissant d’entreprises estiment que ça prendra quatre ans pour que l’inflation revienne à la cible de 2 % (1).

* L’inflation est devenue un des principaux soucis des Canadiens face à leurs besoins à la retraite (2).

En réaction à cette situation, un nombre croissant de consommateurs n’auront d’autre choix que de freiner leurs dépenses en raison d’une situation financière personnelle qui se détériore. Dorénavant, plusieurs comptent n’acheter que l’essentiel, les marques maison et les produits en solde!

Les facteurs déflationnistes sont toujours présents

Au-delà des craintes liées à l’inflation, plusieurs facteurs entretiennent un scénario déflationniste :

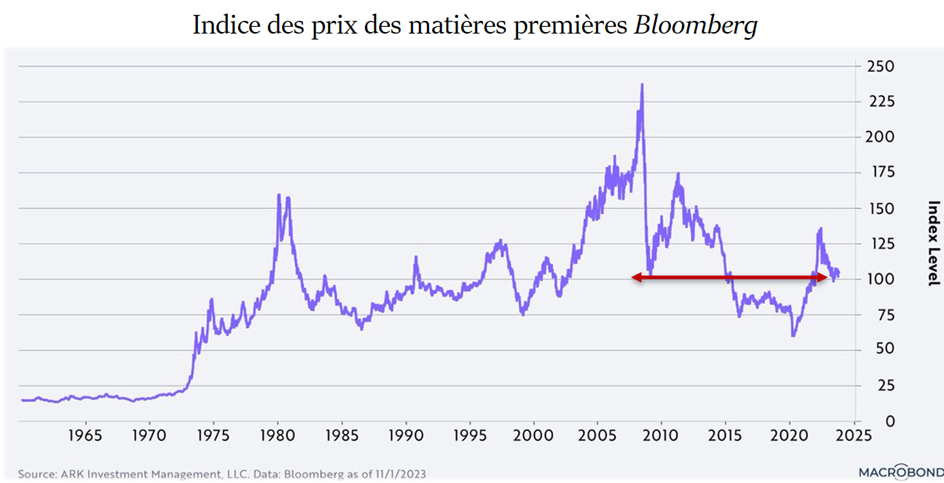

1 – Les prix des matières premières

Depuis 15 ans, on observe une nette tendance à la baisse des prix des matières premières. À preuve, l’indice Bloomberg des prix des matières premières se situe actuellement au même niveau qu’en 1984 :

2 – La courbe de rendement des taux est inversée

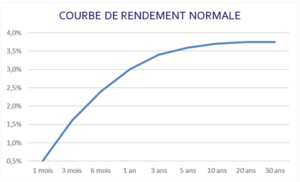

La courbe de rendement des taux est une représentation graphique qui compare le niveau des taux d’intérêt sur les obligations gouvernementales de différentes échéances.

La forme et l’inclinaison de la courbe donnent des indices sur la santé et l’évolution de l’économie.

Une courbe de rendement normale reflète des taux à long terme plus élevés que les taux à court terme:

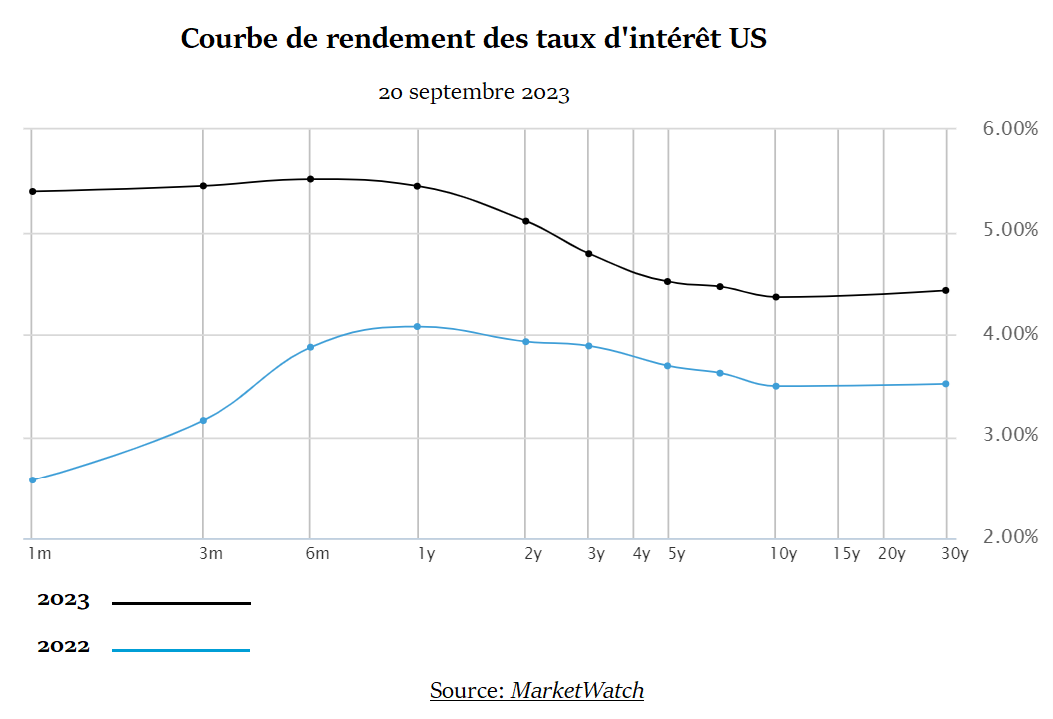

Or, depuis deux ans, la courbe s’est inversée : les taux d’intérêt à long terme sont inférieurs aux taux à court terme :

Pour plusieurs experts, une courbe de rendement inversée est le prélude à une récession. En tous cas, c’est l’opinion de représentants de la banque fédérale américaine, dont l’un des rôles est de fixer le taux d’escompte. De fait, le modèle utilisé par la banque fédérale de New-York pour prévoir les récessions est entièrement basé sur la forme et l’inclinaison de la courbe de rendement.

Selon un de ses représentants, toutes les récessions que nous avons connues depuis 60 ans ont été précédées d’une courbe de rendement inversée (3).

Une récession correspond à un ralentissement marqué de l’économie. Ce qui constitue en lui-même un facteur déflationniste.

3 – La Chine exporte sa déflation

Plombée par un endettement record et la plus importante crise immobilière de son histoire, la 2e économie mondiale est en situation de surcapacité structurelle. Elle n’a d’autres choix que de vendre ses produits et services à des prix largement inférieurs à ceux des pays occidentaux. Pour ce faire, le pays doit consentir d’importantes subventions gouvernementales à ses entreprises.

Le secteur automobile en est la parfaite illustration. La Chine subventionne massivement ce secteur. Ce qui fait que 35% des voitures électriques exportées dans le monde sont chinoises. Leurs prix défient toute compétition.

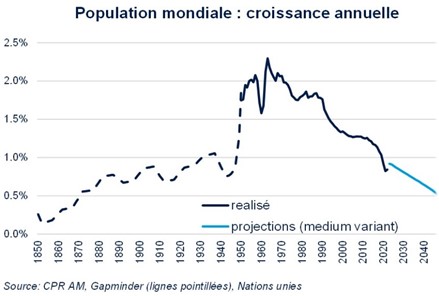

4 – Une décélération de la démographie mondiale

En 2022, la population mondiale a augmenté de 1 %, alors qu’elle grimpait de 2 % chaque année il y a soixante ans.

La décélération de la croissance de la population, couplée à son vieillissement, est un facteur déflationniste car il pointe vers une baisse structurelle de la consommation globale.

Inflation vs déflation : l’investisseur doit se protéger contre les deux risques

L’inflation et la déflation sont deux phénomènes que tout investisseur doit prendre en compte dans sa stratégie de placements. Sachant que personne ne peut mesurer a priori l’effet qu’ils auront dans l’avenir.

A – Mesures pour se protéger du risque d’inflation

Il existe plusieurs types de placements qui permettent de contrer les effets de l’inflation :

1 – Les titres à dividendes d’entreprises rentables

Un taux de rendement de dividende supérieur à 4% assure une protection contre l’inflation et contribue à une augmentation du capital investi. Privilégier les titres d’entreprises qui augmentent leur dividende à chaque année assure une protection constante contre l’inflation. De plus, la valeur marchande des actions d’une entreprise rentable augmente au fil des années.

2 – Les actions privilégiées à taux révisable

Voir Les actions privilégiées : pour un rendement supérieur à moindre risque.

3 – Les obligations à rendement réel

Le montant d’intérêt versé sur ces obligations augmente en fonction de l’inflation. Le détenteur est ainsi complètement protégé de la perte de pouvoir d’achat causé par l’inflation.

4 – Les métaux précieux

Ici, les opinions sont partagées. Mais pour bon nombre d’investisseurs, l’or et les métaux précieux sont des actifs dont la valeur augmente en temps de crise et lorsque l’inflation refait surface.

5 – Les placements immobiliers

La valeur des biens immobiliers (maisons, édifices à revenus, …) augmente proportionnellement à l’érosion de la valeur de la monnaie. En revanche, cette hausse de valeur peut être en partie annulée par la hausse des taux d’intérêt qui accompagne inévitablement les périodes inflationnistes.

6 – Les fiducies de placement immobilier

Pour celui qui ne veut pas posséder et gérer des placements immobiliers, l’alternative est d’acheter des unités de fiducies de placement immobilier. Ces entreprises détiennent des édifices à revenus résidentiels, commerciaux ou industriels. La plupart versent de hauts dividendes mensuels. Leurs unités sont transigées sur la bourse tout comme les actions d’autres entreprises cotées.

B – Mesures pour se protéger du risque de déflation

1 – L’encaisse

Comme la monnaie gagne en valeur en période de déflation, le maintien d’une encaisse est la première forme de protection du portefeuille. Mais le problème de l’encaisse est qu’elle ne produit aucun rendement. Donc, le montant doit être maintenu à un niveau minimum.

2 – Les obligations

La valeur marchande des obligations tend vers leur valeur nominale à mesure que la date d’échéance approche. Comme les obligations gouvernementales et corporatives canadiennes et américaines comportent des taux d’intérêt extrêmement bas, une alternative peut être d’acheter des obligations de pays émergents (Brésil, Inde, …).

Bien que ces titres soient plus risqués, 2 raisons militent en leur faveur:

1) Le rendement d’intérêt est supérieur et

2) Les pays émergents sont peu exposés à la déflation; ils sont davantage exposés à l’inflation.

Cependant, l’achat d’obligations individuelles émises par des pays émergents est une tâche de spécialiste. L’investisseur devrait plutôt considérer l’achat d’unités d’un fonds mutuel ou d’un FCF* qui investit dans ces titres. Ceci permet de profiter de l’expertise d’un gestionnaire spécialisé et de mieux répartir le risque.

3 – Les actions privilégiées perpétuelles

Voir Les actions privilégiées : pour un rendement supérieur à moindre risque.

L’inflation et la déflation sont deux phénomènes qui dépendent de multiples facteurs dont on ne peut mesurer ni l’ampleur ni la probabilité a priori. Chose certaine, ils se produiront à intervalles variables avec des effets plus ou moins importants sur le portefeuille de placements.

***

Un portefeuille cadré dans une structure explicite qui assure une saine diversification permettra d’atténuer les effets négatifs de l’inflation autant que de la déflation.

Mieux, il permettra d’en tirer parti.

____________________________________________________

(1) De l’inflation encore pour 4 ans, La Presse, Janvier ’24.

(2) Sondage: les Canadiens inquiétés par l’inflation, Les Affaires, Avril ’24.

(3) La courbe de rendement inversée: prélude à une récession

____________________________________________________

FAQ

.

Quels sont les trois types d’inflation?

On distingue l’inflation par les coûts, l’inflation par la demande et l’inflation par la monnaie.

.

Pourquoi une inflation modérée peut être une bonne chose?

L’inflation est un phénomène économique organique qu’un gouvernement ou une banque centrale peut influencer. Une inflation modérée, de l’ordre de 2-3%, est un élément positif car elle stimule la croissance des salaires et l’investissement.

.

Pourquoi la déflation présente des inconvénients importants?

La baisse régulière des prix incite les ménages à reporter leurs décisions d’achats dans l’attente de nouvelles chutes de prix. Ce comportement conduit à baisser la consommation globale et à gonfler les stocks des entreprises qui n’arrivent plus à écouler leurs productions.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.