Investir à la bourse

Fondement #9c

Les obligations

Une obligation est un titre de créance émis par un gouvernement ou par une entreprise. Elle a une "valeur nominale" fixe, par exemple $1000.

L'obligation comporte une date d'échéance prédéterminée, au terme de laquelle le détenteur sera remboursé un montant égal à la valeur nominale du titre.

L'obligation est assortie d'un intérêt payable au détenteur, soit à un taux fixe ou à un taux qui peut varier selon les années (taux appliqués sur la valeur nominale).

Une fois émises, les obligations se transigent à des prix qui fluctuent selon leur valeur au marché. Le prix du marché d'une obligation dépend du niveau des taux d'intérêt en vigueur et de la cote de crédit des organismes émetteurs.

Avantages

Le principal avantage d'une obligation est que le capital et les intérêts sont garantis par l'émetteur. Dans le cas d'une entreprise, le paiement des intérêts sur obligations a préséance sur le paiement des dividendes.

Désavantages et risques

Présentement, les intérêts payés sur les obligations gouvernementales sont négligeables (un peu moins de 2% pour un terme de 10 ans). Le rendement extrêmement faible des obligations entraîne en réalité une perte de capital pour le détenteur, laquelle devient de plus en plus importante à mesure que la période de détention s'allonge.

Un autre risque lié aux obligations est que lorsque les taux d’intérêt montent, la valeur des obligations baisse proportionnellement. En ce sens, le capital d’une obligation n’est garanti que si le titre est détenu jusqu’à son échéance.

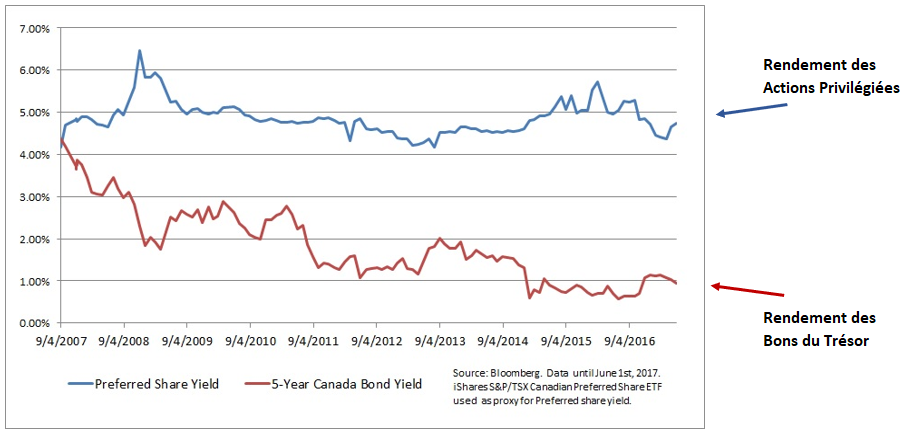

Les taux des dividendes privilégiés ont toujours dépassé les taux des bons du trésor d'au moins 2%, ce qui est extrêmement significatif à long terme.

Le tableau suivant compare les taux de dividende historiques des actions privilégiées avec les taux d’intérêt payés sur les obligations canadiennes de 5 ans:

Il s'agit ici du rendement avant impôt, sachant que l’impôt sur les dividendes est plus bas que sur les revenus d’intérêt(1).

En revanche, l'investisseur qui désire qu'une partie de son portefeuille soit alloué à des obligations, dispose de deux alternatives:

.

Les Baby Bonds (2)

Les Baby Bonds sont des titres obligataires à haut rendement émis par des sociétés dont les titres sont transigés sur le marché américain. Comme ils sont cotés et transigés de la même manière et sur les mêmes parquets que les actions de sociétés, on les désigne comme Dette Négociée en Bourse (Exchange Traded Debt).

Les Baby Bonds ont les caractéristiques suivantes :

→ Leur valeur nominale est typiquement de $25.

→ Ils sont émis pour des périodes pouvant varier de 5 à 50 ans (le terme usuel est de 8 à 15 ans).

→ Ils sont rachetables à leur valeur nominale, au gré de l’émetteur, généralement 5 ans après la date d’émission.

→ Contrairement aux obligations conventionnelles, ce sont des dettes subordonnées (non garanties).

→ En cas de faillite, leur remboursement a préséance sur les actions privilégiées et ordinaires.

→ Le paiement d’intérêt prévaut sur le paiement des dividendes privilégiés et ordinaires.

Le rendement des Baby Bonds varie en fonction du risque perçu par les acheteurs. Ainsi, leur rendement va de 4% à 12%. Idéalement, on recherche un rendement qui se situe entre 7,5% et 9%.

.

Les obligations convertibles

Les obligations convertibles sont des obligations qui peuvent être converties ultérieurement en actions sous-jacentes du même émetteur, sous réserve de certaines conditions.

Ces titres participent à la hausse de valeur des actions sous jacentes mais demeurent moins volatiles à une baisse de valeur de ces mêmes titres. Cependant, pour l'investisseur amateur, ces titres sont plus difficiles à analyser et à transiger. Consulter les deux articles suivants pour en connaître davantage sur leurs caractéristiques et la meilleure façon de les transiger:

Comment optimiser le rendement des obligations?

Les obligations convertibles: garder le cap dans un marché volatil

.

Verdict

Avec le temps, les revenus produits par le capital (dividendes, intérêt) deviennent plus importants que le capital lui-même.

En raison du faible rendement des obligations gouvernementales, l'investisseur devrait éviter ce genre de placement. Plusieurs sociétés émettent également des obligations. Celles-ci ont en général un rendement supérieur à celui des obligations gouvernementales. Cependant, le rendement n'est pas assez élevé pour en justifier l'achat, compte tenu que les intérêts sont imposés à un taux supérieur au taux d'imposition des dividendes.

À long terme, les actions privilégiées de grandes sociétés, les Baby Bonds et certains fonds d'obligations convertibles constituent des alternatives plus rentables que les obligations classiques. Ce sont des placements qui comportent des caractéristiques distinctes et qui offrent de hauts rendements à risque limité.

(1) Tel qu’indiqué dans le fondement Les actions privilégiées

(2) Pour en savoir plus sur ce type de titre, consulter Les Baby Bonds : des revenus fixes à haut rendement