Dividendes: prioriser le taux effectif ou le taux d’augmentation?

Certains prétendent que les titres d’entreprises qui augmentent leur dividende à chaque année offrent un rendement supérieur à long terme. Les données historiques ne confirment pas cette assertion. Le taux de rendement actuel du dividende doit demeurer le point de départ de la recherche de tels titres.

______________________________________________________________________________

Quelques statistiques révélatrices

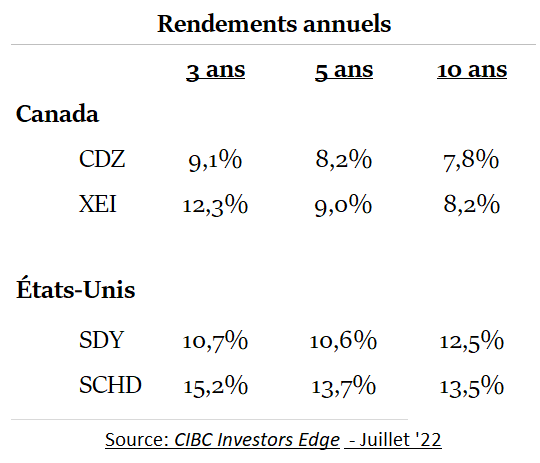

Voyons les rendements comparatifs de deux types de FNB* investis dans des titres à dividendes :

Type #1 – FNB investis dans des titres ayant augmenté leur dividende à chaque année

Au Canada

♦ iShares S&P/TSX Canadian Dividend Aristocrats Index (CDZ)

Le fonds vise à reproduire le rendement de l’indice des titres des grandes sociétés canadiennes qui ont accru leur dividende chaque année pendant au moins cinq années consécutives.

Aux États-Unis

♦ SPDR® S&P Dividend (SDY)

Le fonds vise à reproduire le rendement de l’indice des titres des grandes sociétés américaines qui ont accru leur dividende chaque année pendant au moins vingt années consécutives.

Type #2 – FNB investis dans un ensemble de titres à dividendes

Au Canada

♦ iShares S&P/TSX Composite High Dividend Index (XEI)

Le fonds investit dans des actions ordinaires de sociétés canadiennes qui versent des dividendes.

Aux États-Unis

♦ Schwab U.S. Dividend Equity (SCHD)

Le fonds investit dans des actions de sociétés américaines qui paient de hauts dividendes, choisies en fonction de leurs données fondamentales.

.

Voici comment les divers fonds se comparent :

Constat

Sur les 10 dernières années, les titres d’entreprises qui augmentent leur dividende annuellement ont, en moyenne, des rendements légèrement inférieurs à ceux d’un panier de titres à dividendes.

Le fait d’augmenter systématiquement le dividende à chaque année est un élément dont il faut tenir compte. Mais le point de départ de la recherche de titres ne devrait pas reposer sur cette seule condition.

Deux éléments à analyser

Lorsqu’on cherche à déterminer le meilleur rendement de dividende d’un titre qu’on a l’intention de conserver sur plusieurs années, il convient de formuler un scénario qui tienne compte de deux facteurs, à savoir :

1 – Le taux effectif du dividende

2 – Le taux d’augmentation annuel probable au cours des prochaines années.

Le premier facteur est connu.

Quant au deuxième, la plupart des entreprises qui augmentent leur dividende annuellement le font à des taux comparables d’une année à l’autre. Si c’est le cas, on peut supposer que le dividende actuel sera augmenté dans le futur au même taux qu’il l’a été dans les dernières années. Sinon, on devrait utiliser un taux plus conservateur basé, par exemple, sur la moyenne d’augmentation des 5 dernières années.

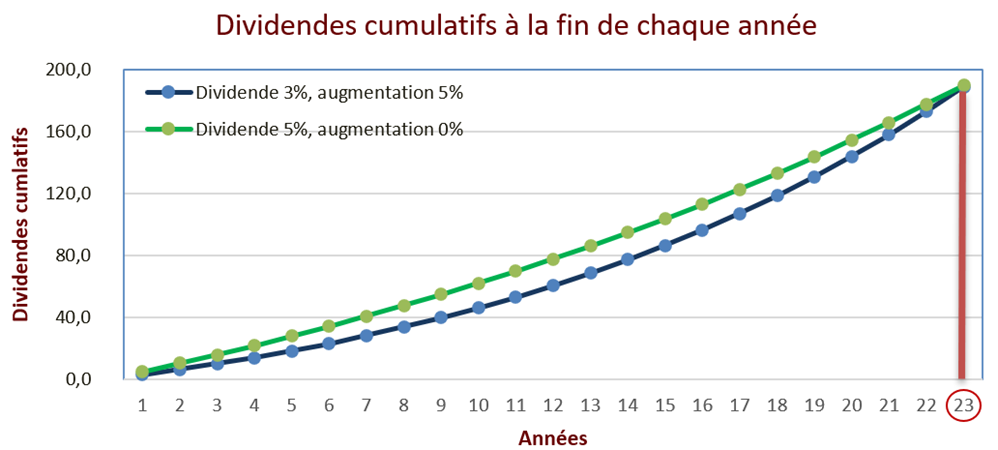

Voyons un exemple :

Sur un capital de $100, 2 entreprises paient un dividende:

♦ L’une au taux de 5%, en supposant qu’elle n’augmentera pas le montant dans le futur,

♦ L’autre au taux de 3%, en supposant qu’elle augmentera de 5% par année (composé).

On suppose également un rendement annuel net de 4% sur les dividendes reçus.

Le graphique suivant indique le montant cumulatif des dividendes (incluant le rendement net de 4% sur les fonds reçus) à la fin de chaque année.

Cela prendra 23 ans pour que le dividende initial de 3% augmenté de 5% par année procure le même rendement cumulatif qu’un dividende initial de 5% qui ne sera jamais augmenté.

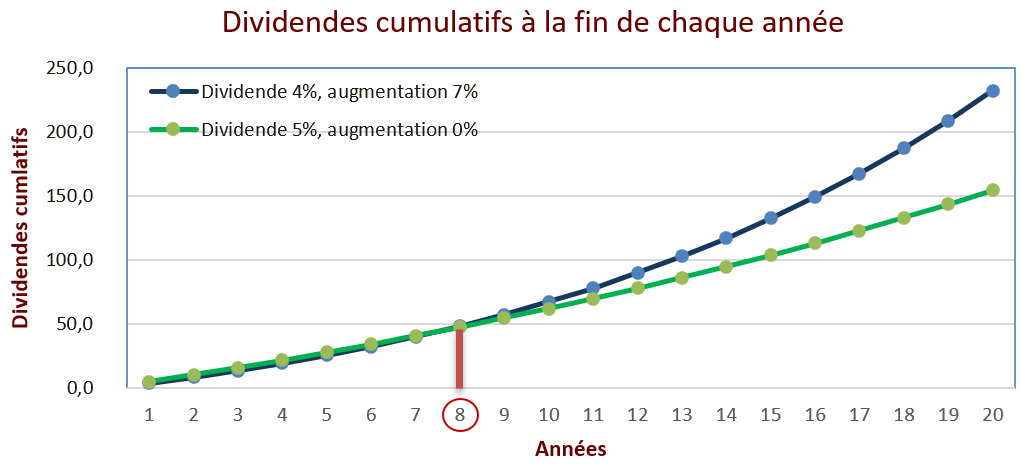

Refaisons le même exercice en supposant que le dividende de base serait de 4%, augmenté de 7% au lieu de 5% par année. Aux fins de notre exemple, on choisit ce taux car c’est le taux d’augmentation médian des dividendes versés par les entreprises canadiennes pour la période 2019 à 2021 (1).

On atteint alors le même rendement cumulatif après 8 ans au lieu de 23 ans. À partir de la 9e année, il aurait été plus rentable de choisir l’entreprise qui offrait un dividende de 4% au départ.

Cependant…

On constate que même avec un écart de rendement de seulement 1% au départ, cela exige plusieurs années pour atteindre le même résultat cumulatif en utilisant un taux d’augmentation significatif.

Comment choisir la meilleure option?

Avant de choisir un titre sur la base de son dividende, on doit d’abord s’assurer que le titre satisfait à l’ensemble des critères de sélection établis pour ce genre de titres (2).

De plus, il faut tenir compte que :

♦ même si une entreprise a toujours augmenté son dividende, elle pourrait y surseoir en raison d’aléas imprévus.

♦ l’entreprise qui n’a pas augmenté son dividende dans le passé pourrait toujours le faire dans le futur.

♦ pour toutes sortes de raisons, il est normal qu’un investisseur vende des actions de son portefeuille dans les 10 prochaines années.

Ceteris paribus (3),

Si on estime que le nombre d’années requises pour accumuler le même montant cumulatif de dividendes est supérieur à 7 ans, le meilleur choix est habituellement d’opter pour le titre qui offre le taux de dividende actuel le plus élevé.

______________________________________________________________________________

(1) Source: Canadian All-Star List, Dividend Growth Investing & Retirement, August ’22.

(2) Voir Évaluer les titres à dividendes.

(3) Toutes choses étant égales par ailleurs.

______________________________________________________________________________

FAQ

Est-ce qu’un dividende est imposable?

En 2022, un individu qui reçoit un dividende admissible d’une société canadienne est sujet à un impôt maximum de 40%. Si le dividende provient d’une société étrangère, le taux d’imposition maximum passe à plus de 48%.

.

Qu’est-ce qu’un dividende?

Un dividende ordinaire représente la quote-part du bénéfice net que l’entreprise verse à ses actionnaires. Le dividende est souvent versé à chaque trimestre, quelquefois à chaque mois. Le conseil d’administration décide du montant et de la date de versement du dividende.

.

Quelle est la différence entre un intérêt et un dividende ?

Un intérêt est une somme qu’un débiteur doit payer à un créancier sur une somme que ce dernier lui a prêté. Le montant d’intérêt correspond à un taux convenu appliqué sur le solde du capital impayé. Un dividende représente une quote-part du bénéfice net qu’une entreprise verse à ses actionnaires.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.