Dividende : le retour des lettres de noblesse

Au cours des dernières décennies, le dividende a graduellement perdu son lustre. Des entreprises ont donné la priorité aux rachats d’actions et adopté un argumentaire qui prêche de réinvestir les bénéfices dans les projets d’entreprises.

La nouvelle réalité économique remet les pendules à l’heure. Elle va permettre au dividende de récupérer ses lettres de noblesse.

___________________________________________

Pourquoi le dividende a-t-il perdu son lustre ?

Il y a un siècle, les entreprises versaient un dividende au moment même de leur introduction en bourse. La raison était simple. On considérait qu’un rendement sur l’argent investi devait se traduire par un retour en espèces, et non par une compensation hypothétique (i.e. gain en capital (1)). Pendant des décennies, ce principe n’avait jamais été remis en question.

Puis, des événements sont venus modifier les attentes :

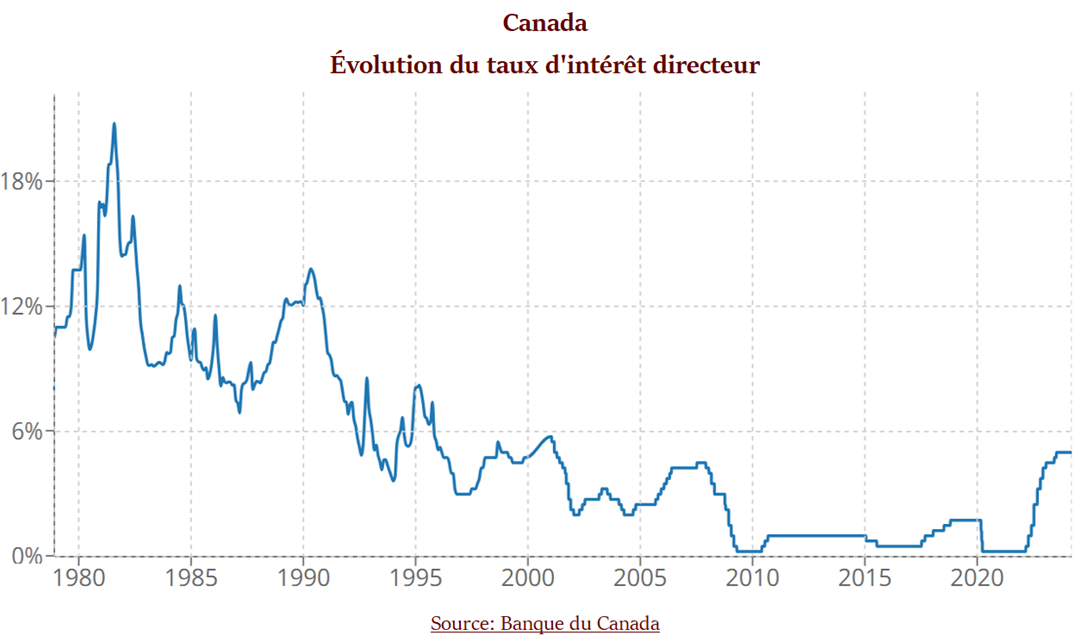

1 – La baisse des taux d’intérêt

Les taux d’intérêt ont atteint leur niveau record au début des années ’80. Puis, une baisse s’est amorcée pendant les 40 années suivantes. De 21% en août ’81, le taux directeur* a touché son minimum historique de 0,25% en février ‘22.

Face à la baisse des taux d’intérêt, payer un dividende a graduellement perdu son importance, vu que le marché des obligations perdait lui aussi son principal atout (i.e. le paiement d’intérêt).

Dans un environnement marqué par des taux d’intérêt nuls, payer un dividende était devenu un archaïsme.

2 – La poussée du secteur technologique

La perte de popularité du dividende s’est accélérée au cours de la dernière décennie. Alors que le taux d’intérêt directeur était tombé à moins de 1% dès 2011, le secteur technologique a connu une poussée extraordinaire. Entre 2013 et 2023, les titres technologiques ont affiché un rendement annualisé de 19%. Ceci a permis au principal indice boursier américain de dégager un rendement annuel de plus de 12%. Or, les entreprises technologiques ne paient pas (ou si peu) de dividendes, préférant investir les fonds dans leur développement.

***

L’importance croissante du secteur technologique, couplée à des taux d’intérêt quasi nuls, a relégué le dividende au rang de pratique d’une autre époque.

Pourquoi le dividende récupère ses lettres de noblesse

1 – Le dividende : le seul engagement concret à rémunérer les actionnaires

Le versement d’un dividende ordinaire résulte à chaque fois d’une décision du conseil d’administration. Cela étant, les actionnaires et les marchés financiers s’attendent que le dividende soit versé selon un calendrier connu d’avance (trimestriel ou mensuel).

Bien qu’il dépende d’une décision du conseil, les marchés considèrent le paiement du dividende comme un engagement ferme envers les actionnaires.

Aussi, il est très rare qu’une entreprise sursoie au versement de son dividende. Le cas échéant, elle invoquera de sérieuses difficultés financières, ce qui va entraîner une baisse importante de la valeur des actions.

Verser un dividende significatif (2) exige une gestion de fonds beaucoup disciplinée de la part des dirigeants.

Le cabinet Ned Davis Research a réalisé une étude visant à déterminer quelles entreprises ont obtenu les rendements les plus élevés et la plus faible volatilité depuis les 50 dernières années (3).

Les résultats démontrent que les sociétés qui paient et augmentent leur dividende affichent les meilleurs rendements avec une volatilité plus faible.

L’étude a également noté une forte corrélation entre les sociétés qui augmentent régulièrement leur dividende avec celles qui ont les données fondamentales les plus solides.

2 – Les rachats d’actions : un faible substitut au dividende

Des entreprises justifient leur refus de verser des dividendes du fait qu’elles procèdent plutôt au rachat de leur actions.

L’argument tient à peine. Car il y a une grande différence entre un rachat d’actions et un dividende.

Les rachats d’actions sont souvent justifiés par la façon dont les entreprises rémunèrent leurs dirigeants. De nombreuses entreprises offrent des actions (ou des options d’achat d’actions) à ces employés. Par la suite, elles rachètent une partie de leurs actions pour éviter de diluer la valeur du capital-actions en circulation. Un des risques des rachats d’actions est qu’ils peuvent être utilisés pour manipuler le BPA*, avec pour résultat de gonfler la rémunération des dirigeants (4).

Il reste qu’un rachat d’actions n’est pas un engagement; c’est une décision discrétionnaire en vertu de laquelle l’entreprise consent à racheter le nombre d’actions qu’elle juge approprié, au moment qu’elle juge opportun et au prix qui conviendra alors.

À la différence des dividendes, les rachats d’actions ont peu de visibilité. Autrement dit, si une entreprise rachète peu ou prou d’actions au cours d’une année, la nouvelle sera probablement notée par quelques analystes, mais ne fera sûrement pas les manchettes. Personne n’en tiendra rigueur aux dirigeants.

Contrairement à une réduction du dividende.

3 – Réinvestir les bénéfices au lieu de payer un dividende : un argument spécieux

Des dirigeants justifient la décision de ne pas payer de dividende en affirmant qu’ils sont une « entreprise de croissance » qui réinvestit les bénéfices dans ses projets. Pour les entreprises matures qui n’investissent que modestement dans des projets carrément innovants, l’argument est pour le moins spécieux.

Selon Warren Buffett, la seule raison qui puisse justifier qu’une entreprise ne verse pas de dividende, est qu’elle génère systématiquement un rendement sur fonds propres supérieur au rendement du marché boursier.

Or peu d’entreprises atteignent cet objectif avec constance (ex : en 2023, 29% des entreprises ont mieux fait que l’indice (5)).

Verser un dividende est une excellente façon d’éviter que les entreprises ne gaspillent des fonds dans des projets inutiles. Car comme les fonds disponibles sont plus rares, la direction n’a d’autre choix que de donner priorité aux investissements essentiels.

On ne parle pas de verser 100% du bénéfice en dividende! Dépendant de l’industrie dans laquelle on opère, il est raisonnable que le dividende représente au moins 25% du bénéfice net.

Alors oui, lorsque l’entreprise ne réussit pas à livrer un rendement à long terme au moins égal à celui du marché boursier, le versement d’un dividende significatif est la façon appropriée d’accorder une rémunération juste et prévisible à l’actionnaire.

4 – La réalité économique favorise à nouveau les titres de valeur

Avec la hausse des taux d’intérêt, l’argent a de nouveau un coût. Les investisseurs lui reconnaissent dorénavant une valeur. Les paiements en espèces deviennent plus séduisants que les simples promesses de gains futurs.

Un autre élément renforce l’attrait des titres de valeur. La hausse des taux d’intérêt a été accompagnée d’une hausse importante des rendements de dividende. Ainsi, les titres à dividende du premier quartile de la bourse affichent un rendement de dividende de 6,4% (source: Simply WallST, Mars ’24). Parmi ces titres, on retrouve les actions d’institutions financières, d’entreprises de services publics, sans oublier les actions privilégiées dont les rendements ont atteint des niveaux historiques (6).

***

Il est fort possible que les titres de croissance (i.e. à dividende nul) connaissent des rendements plus modestes. Ce sera un rappel qu’une même chose peut fonctionner durant de longues périodes, mais que rien ne fonctionne éternellement !

Conclusion

Tant que le cours des actions monte et que les obligations offrent des taux d’intérêt faméliques aux investisseurs, des entreprises préfèrent racheter leurs actions, ce qui est beaucoup plus commode que de verser un dividende régulier.

Mais le contexte change.

Le dividende est la bouée de sauvetage quand les taux d’intérêt montent et que les rendements boursiers redeviennent plus modestes.

Parce que même quand les conditions sont moins bonnes, les entreprises continuent de payer leur dividende.

Le dividende a 2 grandes qualités.

Il procure à l’actionnaire un rendement réel, régulier et prévisible plutôt qu’une vague promesse de gain futur dont on ignore si et quand il se réalisera.

Il témoigne de la confiance de l’entreprise en sa capacité de rémunérer systématiquement ses actionnaires en argent réel plutôt qu’en conjectures qui n’ont souvent pas plus de valeur que le papier sur lequel elles sont écrites.

_____________________________________________(0)

(1) Tant qu’on n’a pas vendu un titre, le gain en capital n’est qu’une réalité virtuelle.

(2) Un dividende est significatif lorsqu’il procure un rendement d’au moins 3% de la valeur marchande de l’action.

(3) Ned Davis Research and Hartford Funds, Dec ’22.

(4) Buybacks: Look Before You Leap, FCLT Global, June 16 ’21.

(5) Nasdaq.com

(6) Changer la façon d’investir parce que les taux d’intérêt sont élevés ?

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.