Au-delà d’augures inquiétants: une source de réconfort

On sait qu’il faut prendre avec un grain de sel les prédictions boursières annuelles des experts. Aucun n’a démontré une constance à formuler des prédictions fiables. Mais ce qui frappe, c’est l’entêtement à établir des perspectives sur un horizon de 12 mois : un modèle rigide qui mène invariablement à des conclusions inappropriées.

__________________________________________________

Un schéma d’analyse que personne n’ose remettre en question

En ce début 2023, à peu près tous les pronostics qui concernent la bourse portent sur l’année calendaire qui s’amorce. Pourquoi ? Parce que le rendement annuel est la référence qu’on utilise pour évaluer un marché ou une organisation. On compile les résultats d’entreprises sur 12 mois et on fait des budgets sur 12 mois. On analyse les données économiques d’un pays sur l’année calendaire.

Mais qu’est-ce qu’un rendement annuel a de spécial ? Rien. Les cycles d’une entreprise, de l’économie et de la bourse ne s’éteignent pas le 31 décembre pour renaître le 1er janvier. Une année calendaire n’est qu’une convention qui permet, par exemple, de faire des comparaisons entre différents acteurs et différentes périodes historiques. Pas plus.

Mais qu’importe. Autant on tient à analyser une performance passée sur base annuelle calendaire, autant on va tenter de prédire la performance future sur les prochains 12 mois, pas un de plus ni de moins. C’est ce qu’on nous a appris. Et c’est-ce qu’on a toujours fait.

Et cette convention, aucun expert financier ne songe à y faire exception !

Le choix d’une période de référence arbitraire crée une illusion

En 2022, le marché boursier américain a eu un rendement négatif de –18%. Il s’agit d’une perte colossale.

L’ampleur exceptionnelle de cette perte risque d’attiser un sentiment de peur prononcé quant aux perspectives boursières de la prochaine année. Ce sentiment pourrait pousser l’investisseur à adopter une stratégie de portefeuille beaucoup trop conservatrice (1).

Pour donner encore plus de poids au sentiment de peur, le consensus des perspectives boursières publiées par les grands cabinet de courtage suggère que les risques de pertes demeurent élevés. On invoque la persistance de l’inflation et des taux d’intérêt élevés, la faiblesse de la reprise économique, les conflits géopolitiques, …

Mais avant de conclure sur les réelles perspectives du marché boursier à l’aube de la nouvelle année, il est impératif de reconnaître l’élément central qui affecte notre perception de la réalité boursière :

Les commentaires, prédictions et autres supputations relatives aux marchés boursiers sont basés sur l’analyse des rendements boursiers annuels.

La référence à une période de référence arbitraire, telle que l’année calendaire, crée une illusion susceptible d’amener à des conclusions erronées.

Pourquoi donc ?

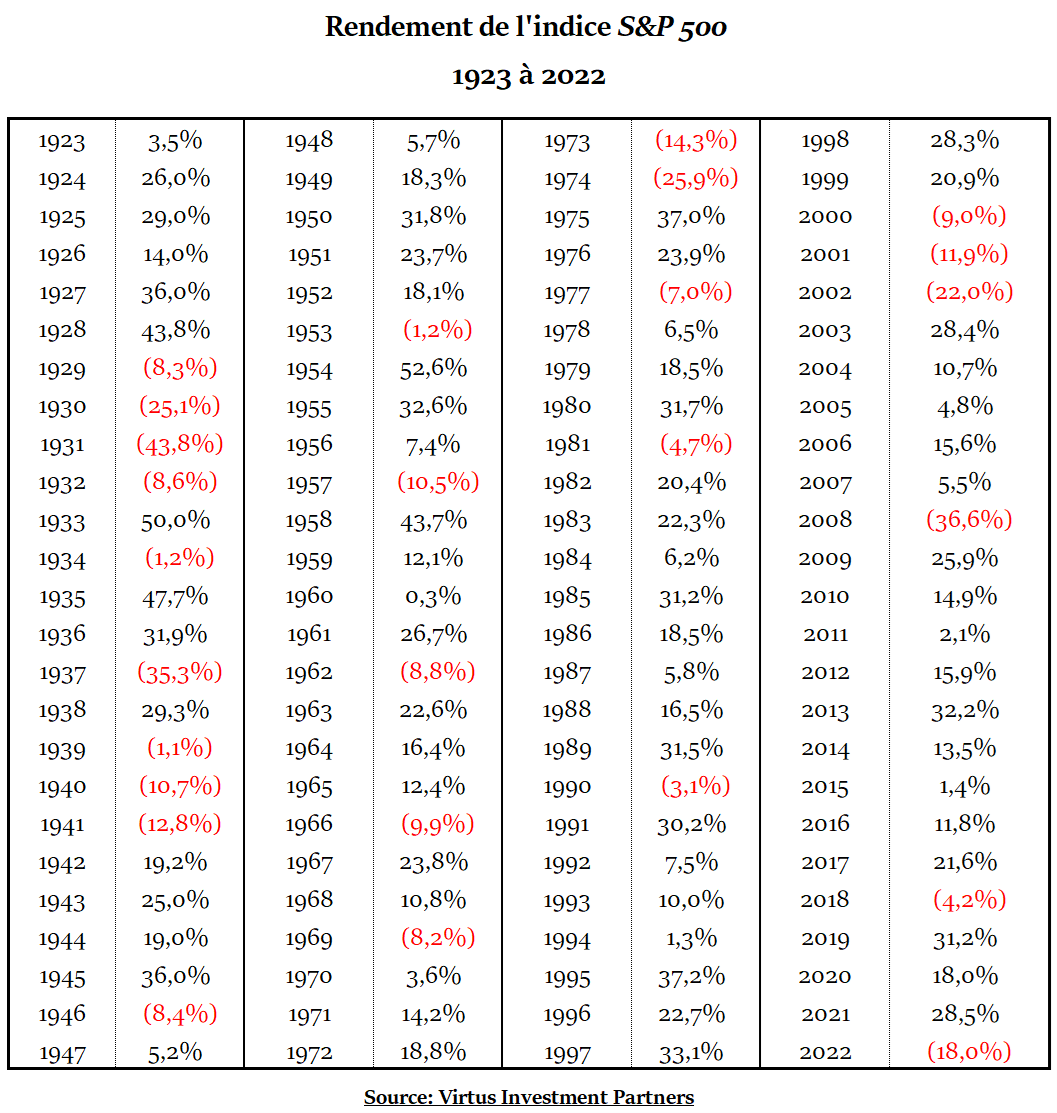

Le tableau suivant indique les rendements annuels de l’indice américain des 100 dernières années :

On remarque que :

1 – Incluant 2022, 7 années ont eu des rendements négatifs de -18% et pires. Ces occurrences furent rares (1 fois sur 14).

2 – La bourse a accusé des pertes au terme de 26 années, un peu plus d’1 fois sur 4.

***

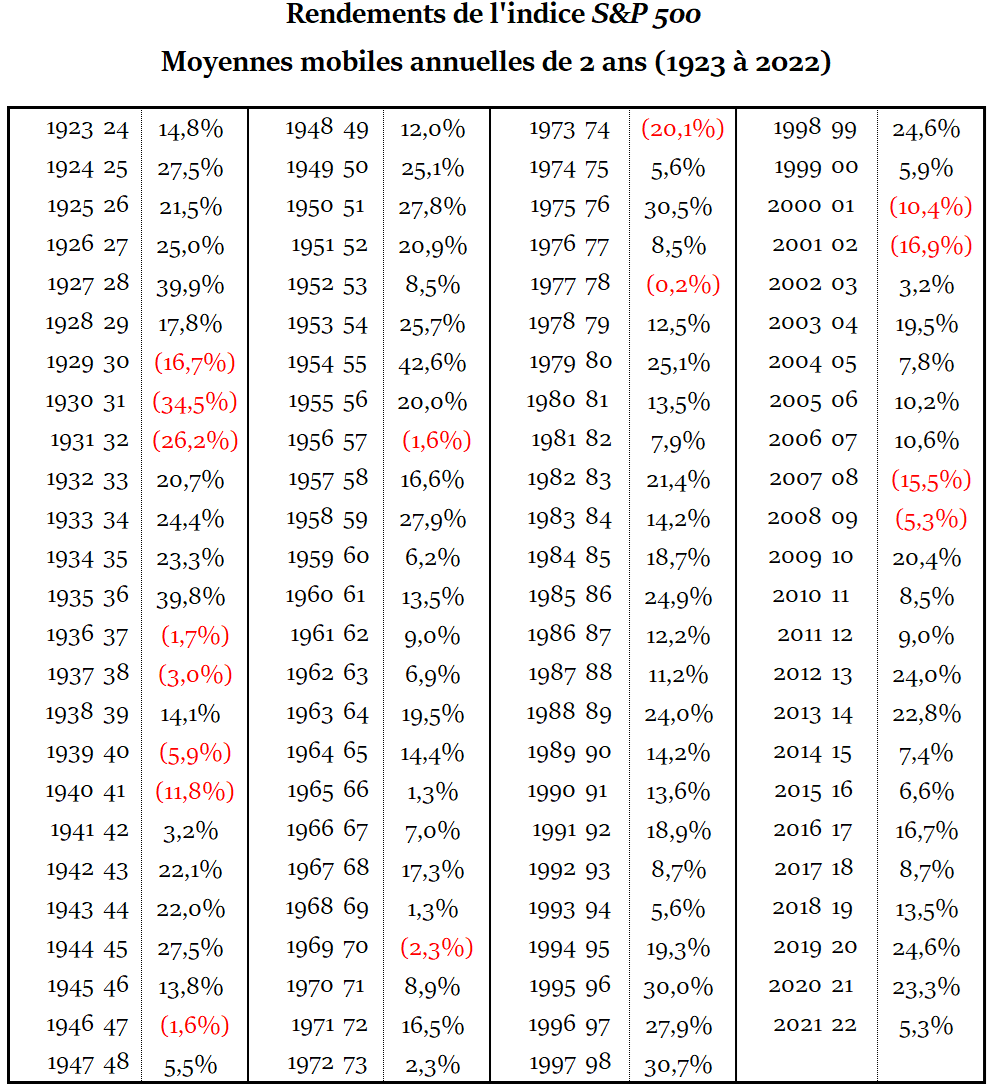

Reprenons les mêmes données, mais en utilisant la moyenne mobile* de 2 ans. Autrement dit, chaque ligne correspond au rendement annuel moyen de chaque période de 2 ans :

Le portrait est différent :

1 – 3 années (au lieu de 7) ont connu des rendements de -18% et pires.

2 – La bourse a accusé des pertes durant 16 années (au lieu de 26).

***

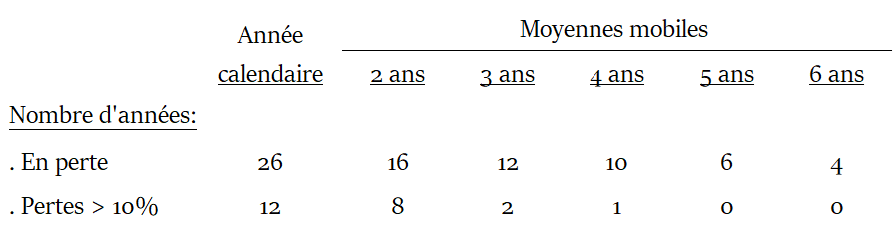

Nous avons refait l’exercice en calculant les rendements annuels selon les moyennes mobiles* de 3, 4, 5 et 6 ans :

En calculant les rendements annuels sur la base des moyennes mobiles, les résultats s’améliorent à mesure que l’on augmente le nombre d’années utilisées pour calculer ces dernières.

Par exemple, sur n’importe quelle période de 3 ans au cours des 100 dernières années, le nombre d’années en perte tombe de plus de 50%. Si on exclut la Grande Dépression (décennie 1929), le nombre d’années ayant eu des rendements négatifs devient négligeable.

Premier constat :

À moins d’investir avec un horizon de rendement à court terme (i.e. 1 an) (2), il n’y a pas de raison de limiter l’analyse des rendements boursiers à l’année calendaire. Il nous apparaît beaucoup plus utile d’analyser les rendements moyens sur une période minimum de 3 ans, surtout pour celui qui investit dans le cadre d’une approche fondamentale.

En raison de l’effet de lissage, cela donne des rendements annuels moyens (positifs ou négatifs) moins excessifs, ce qui contribue à tempérer les sentiments d’euphorie et de peur que suscitent les rendements extrêmes.

Deuxième constat :

On ne peut pas prédire ce qui va se passer au cours de la prochaine année, basé sur ce qui s’est passé l’année dernière. La débandade boursière d’une année ne présage pas d’une débandade l’année qui suit. Pas plus que le rendement exceptionnel d’une année n’annonce un rendement similaire pour la prochaine année.

Le premier tableau ci-haut le démontre éloquemment. Dans la plupart des cas, le rendement d’une année n’a aucun rapport avec celui de l’année qui précède et de celle qui suit.

***

Focaliser l’analyse sur les rendements boursiers de la dernière année calendaire et faire des prévisions sur la prochaine année calendaire est un exercice intellectuellement valorisant… mais peu utile.

Une source de réconfort

Dans le cadre d’une approche fondamentale, l’investisseur n’a pas à se préoccuper des pronostics boursiers annuels. Pourquoi ? Parce que son horizon de rendement cible est de 10 ans.

N’empêche que plusieurs analyses économiques produites annuellement par les cabinets de gestion financière reconnus constituent d’excellentes synthèses qui aident à comprendre les enjeux économiques de l’heure. Suggestion: au lieu de s’abreuver à leurs prédictions boursières, qu’on se satisfasse de lire leurs analyses économiques.

***

Toutes les données historiques confirment la très haute probabilité (3) qu’un portefeuille de placement bâti selon une structure explicite et permanente (4) produise un rendement supérieur à long terme.

Sans égard aux fluctuations boursières annuelles qui, par définition, sont imprévisibles.

Plus que jamais, il est bon de s’en convaincre.

__________________________________________________

(1) Une stratégie selon laquelle on privilégierait une proportion beaucoup plus élevée de liquidités et d’obligations.

(2) Ce qui constitue de la spéculation, et non de l’investissement.

(3) Le temps : paramètre de rendement le plus important

(4) La structure du portefeuille

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.