Les obligations convertibles:

garder le cap dans un marché volatil

17 juillet 2020

La hausse marquée de la volatilité des marchés justifie qu’on s’intéresse à des placements qui limitent le risque de pertes sans sacrifier un rendement décent.

_________________________________

Qu’est-ce qu’une obligation convertible?

Une obligation convertible est une obligation que le porteur peut convertir ultérieurement en actions sous-jacentes du même émetteur, sous réserve de certaines conditions.

L’obligation est convertible à un prix déterminé. Selon le cas, la conversion peut être effectuée au moment choisi par le détenteur ou à une (ou des) dates fixées d’avance. Tant qu’elle n’a pas été convertie, l’obligation porte intérêt, de même qu’une date et une valeur de remboursement à l’échéance.

Les taux d’intérêt sur les obligations convertibles sont habituellement inférieurs à ceux des obligations classiques.

Quel est le comportement boursier d'une obligation convertible?

Étant un produit hybride, l’obligation convertible a un comportement boursier différent d’un titre conventionnel:

1 - Si la valeur marchande de l’action sous-jacente fléchit, celle de l’obligation convertible :

* diminue, mais pas autant que celle de l’action,

* ne tombera pas sous sa valeur nominale (ou valeur de rachat à l’échéance), désignée comme le niveau plancher (1)

2 - Si la valeur marchande de l’action sous-jacente augmente, celle de d’obligation convertible augmente.

3 - Quand le cours de l’action approche du prix de conversion, le prix de l’obligation varie en proportion du cours de l’action sous-jacente.

4 - Lorsque le cours de l’action dépasse le prix de conversion, le prix de l’obligation évolue au rythme que celui de l’action.

5 - Les obligations convertibles ont une faible corrélation avec les fluctuations des taux d’intérêt. (2)

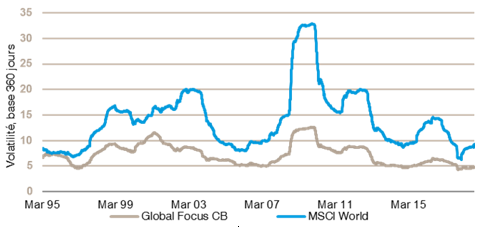

6 - Sur le plan mondial, la volatilité des obligations convertibles est inférieure de 50% à celle des actions (3).

Quels sont les rendements des obligations convertibles?

Deux fonds iShares (4) nous permettent de situer le rendement historique des obligations convertibles :

1 - Canada: iShares Convertible Bond ETF (CVD)

Le fonds vise à reproduire le rendement de l’indice FTSE Canada Convertible Bond. Sur les 5 dernières années, son rendement annuel est de 2,6%. À titre de comparaison, le rendement annuel de l’indice TSX a été de 3,6%.

.

2 - États-Unis : iShares Convertible Bond ETF (ICVT):

Le fonds vise à reproduire le rendement d’un panier de titres convertibles libellés en dollars américains. Sur les 5 dernières années, son rendement annuel est de 10,9%, ce qui correspond au rendement de 10,6% de l’indice S&P 500.

.

C’est dire que le rendement de l’ensemble des obligations convertibles a correspondu à date, à celui du marché des actions.

Faut-il rappeler que le rendement exceptionnel de la bourse américaine des 5-10 dernières années est grandement tributaire du rendement des 5 grandes entreprises technologiques (Amazon, Google, Apple, Microsoft, Facebook). Or ces titres représentent une portion substantielle de l’indice S&P 500. Autrement dit, si on exclut ces entreprises, le rendement de la bourse américaine est beaucoup plus faible.

Notons que la majorité des titres convertibles sont émis aux États-Unis. Ainsi, des gestionnaires spécialisés s’approvisionnent sur le marché américain car celui-ci offre un marché primaire* plus important et, de ce fait, de meilleures opportunités de rendement (5).

Comment investir dans des obligations convertibles?

Les obligations convertibles sont plus difficiles à évaluer que les obligations classiques car elles comportent des caractéristiques plus complexes. De plus, la plupart de ces titres ne disposent pas d’une cote de crédit car ils sont émis par des entreprises moins connues. Pour ces raisons, plusieurs émissions affichent des prix non efficaces. Il en résulte deux choses :

1 - L’investisseur amateur n’est pas équipé pour identifier et évaluer correctement ces titres.

2 - Les gestionnaires professionnels compétents en la matière peuvent en tirer d’excellentes occasions.

À notre avis, le moyen le plus simple de profiter des avantages qu’offrent ce type de placements sans courir les risques propres à des connaissances insuffisantes, est d’y investir via des FCF*.

Les fonds à capital fermé (FCF) constituent le véhicule idéal

On peut obtenir une liste de FCF* constitués en tout ou en partie d'obligations convertibles en effectuant une recherche simple sur le site CEFChannel. Il convient d'évaluer les fonds selon les critères suivants (**):

♦ Rendement boursier 3-5 ans

♦ Bêta

♦ Ratio de Sharpe

♦ Escompte (Prime)

♦ Rendement du dividende

♦ Effet de levier

(**) Selon le cas, ces données peuvent être obtenues des sites CEFconnect, CEFAnalyzer et Yahoo Finance,

Conclusion

Les obligations convertibles participent plus à la hausse des actions sous-jacentes qu’à leur baisse. Ceci en fait une classe d’actifs qui offre un excellent rapport risque-rendement.

Elles ont une faible corrélation avec les obligations (7) et une corrélation imparfaite avec les actions. Dans l’optique de l’investisseur, cela permet d’augmenter la diversification du portefeuille, de contenir la volatilité et d’améliorer le profil de risque global d’un portefeuille.

Pour les entreprises, l’avantage est double : 1) leur coût est souvent inférieur à celui d’une dette classique et 2) l’effet de dilution de l’avoir des actionnaires est moindre qu’une augmentation de capital.

Basé sur ce qui précède, les FCF sont le véhicule idéal pour investir dans les obligations convertibles.

____________________________________________________________________________

(1) sauf si certains événements externes se produisent tels qu’une détérioration de la qualité du crédit.

(2) parce que la duration de l’obligation convertible peut être inférieure à celle d’une obligation classique justement à cause de l’option de conversion.

(3) GAM Investments, 7 novembre 2018

(4) Les iShares sont des fonds communs représentatifs d’industries ou de titres ayant des caractéristiques communes. Ils sont offerts par le groupe Blackrock.

(5) À ce sujet, on peut consulter un article qui offre une perspective intéressante sur ce sujet.

(6) Ces paramètres (rendement, bêta, escompte, …) sont expliqués dans Choisir et évaluer un titre et Évaluer les titres à dividendes.

(7) Source : Trois raisons de considérer les obligations convertibles, AGF, 3 août 2018

________________________________________________________________________________________________________________

Articles connexes

Bâtir un indice de référence

Les 3 "P" de Portefeuille 101