Le rôle novateur des fonds de placement

La plupart des portefeuilles gérés par des professionnels ont des rendements inférieurs aux indices de référence. Pourtant, ils occupent une part grandissante des fonds investis dans le marché boursier. Une raison de s’y intéresser est que leurs initiatives sont sources d’innovation dans un univers duquel on a beaucoup à apprendre.

Les gestionnaires professionnels n’arrivent pas à battre le marché

Battre le marché sur de longues périodes est le rêve de tous les gestionnaires. Pourtant, une récente étude de la firme S&P Global indique que la vaste majorité des gestionnaires de portefeuille sont incapables d’anticiper correctement les fluctuations du marché. Sur les 20 dernières années, à peine 15% des fonds de placements excèdent le rendement de leurs indices de référence (1).

Dépendant pour quel marché et quelles périodes cette statistique est calculée, la réalité est souvent pire. Ainsi, le site Morningstar recense 2,780 fonds mutuels gérés activement dans la catégorie Actions américaines (US Equity). Sur une période de 10 ans, moins de 2% de ces fonds (soit 51) ont un meilleur rendement que l’indice de référence.

Pourtant la part des investisseurs institutionnels augmente

Malgré l’humble performance de l’ensemble des portefeuilles institutionnels (2), leur capitalisation boursière ne cesse d’augmenter. De 8% en 1950, elle est passée à 67% en 2010. Elle est maintenant supérieure à 80% (3).

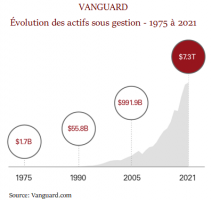

À preuve, la croissance des capitaux gérés par les fonds Vanguard depuis 45 ans :

Le fait que les fonds gérés par des professionnels occupent 80% de la capitalisation boursière explique qu’il soit difficile pour une majorité de fonds de battre leur propre indice de référence.

Deux facteurs pourraient expliquer la présence accrue des investisseurs institutionnels dans le marché boursier :

1 – La popularité croissante des FNB*

Les FNB* sont des investisseurs institutionnels au même titre que les fonds mutuels. Ils représentent entre 8 et 10% du marché des titres boursiers (4). Pour l’investisseur amateur, il est beaucoup plus facile de transiger un FNB* qu’un fonds mutuel. Car les parts de FNB sont des titres boursiers qui peuvent être négociés en ligne, sans intermédiaire, contrairement à la plupart des fonds mutuels. En second lieu, une proportion importante des FNB sont des fonds indiciels dont la popularité est due au fait qu’ils garantissent un rendement égal à celui de leur marché de référence. Les fonds indiciels représentent 70% des actifs des FNB (5).

2 – Le développement d’approches et d’outils de recherche sophistiqués

Traditionnellement, la recherche de titres est basée sur l’étude des résultats et des ratios financiers, sur la lecture des documents d’information produits par les entreprises, sur les évaluations d’analystes, sur les rencontres avec les membres de la direction.

Aujourd’hui, plusieurs gestionnaires professionnels délaissent les outils classiques de recherche et d’analyse financières au profit de technologies d’exploration de données (6). Ce sont des technologies qui permettent d’analyser des volumes massifs de données sous différents angles afin d’identifier leurs interrelations et les transformer en informations exploitables.

À l’aide de ces outils, des analystes conçoivent des algorithmes pour identifier les titres susceptibles de battre un marché de référence. À cette fin, la maîtrise des nouveaux langages de programmation, tels que C++ (7), est devenu aussi utile que d’analyser un état de l’évolution des liquidités.

Certes, la connaissance des concepts d’analyse financière traditionnels demeure un prérequis. Mais, ces nouvelles technologies deviennent incontournables, tellement elles améliorent la portée, la qualité et la rapidité de la recherche.

En proposant des approches de recherche et d’analyse beaucoup plus sophistiquées, ces nouveaux fonds attirent à leur tour des investisseurs qui ne peuvent bénéficier de ces approches qu’en achetant des parts de ces fonds.

Des fonds de placements issus de technologies avancées

1 – L’approche factorielle (8)

L’approche factorielle cible les titres présentant des facteurs particuliers qui influent sur leur risque et leur rendement. En incluant ou excluant certains facteurs de manière objective, on cherche à améliorer le rendement, réduire le risque et/ou accroître la diversification du portefeuille.

Il existe une multitude facteurs qui peuvent théoriquement affecter le risque et/ou le rendement d’un titre. La volatilité, la capitalisation boursière, le rendement historique, le secteur d’activité, la cote de crédit, le rapport entre la croissance des bénéfices et la valorisation boursière, sont des exemples de facteurs qui peuvent être considérés. Il en existe une multitude.

En utilisant un outil de recherche conçu à cette fin, le professionnel construit une base de données qui regroupe des titres qui répondent à une série de facteurs prédéterminés. L’interaction des facteurs choisis devrait produire un niveau de rendement et/ou de risque optimal.

Des exemples de fonds basés sur l’approche factorielle

Les FNB à bêta intelligent sont des fonds de placements construits selon l’approche factorielle. Ils utilisent un système fondé sur des règles et des facteurs pour sélectionner les placements à inclure dans le portefeuille du fonds.

Typiquement, ce type de FNB reproduit un fonds indiciel et en modifie les actifs pour n’y inclure que ceux qui satisfont à des facteurs prédéterminés. Aussi, contrairement à un fonds indiciel, ces fonds allouent normalement un poids égal à chacun des titres constituants.

On retrouve plus de 640 FNB à bêta intelligent, dont 450 ont une capitalisation supérieure à 100 millions $ (9).

2 – Les fonds basés sur l’intelligence artificielle

La difficulté historique des gestionnaires de portefeuille à surperformer leurs indices de référence a grandement contribué à la croissance des FNB* indiciels.

Mais, certains gestionnaires estiment que l’intelligence artificielle peut leur redonner un avantage.

Des équipes d’experts construisent des modèles prédictifs qui analysent, compilent et pondèrent d’imposantes bases de données en vue de construire des portefeuilles destinés à produire des rendements supérieurs.

Ces modèles traitent davantage que des données financières. Ils parcourent les nouvelles, les médias sociaux, les rapports d’industries pour enrichir leurs analyses. Cela va jusqu’à examiner des données comme les offres d’emploi.

Ces bases de données sont si volumineuses que l’un de ces fonds utilise les ressources de Watson, le célèbre processeur d’analyse de données de la société IBM (10).

On compte maintenant plus de 37 FNB basés sur l’intelligence artificielle, dont 24 ont une capitalisation supérieure à 100 millions $ (11).

*****

De tels outils de recherche ne sont pas à la portée de l’investisseur amateur.

Mais les fonds, eux, sont à sa portée. Il peut analyser, choisir et transiger ces FNB en ligne, sans intermédiaire, à partir de son iPhone. Sachant que les frais de gestion de ces fonds sont inférieurs à 1%.

Des fonds de placement « tout en un »

Une autre tendance caractérise le développement des fonds de placement : les fonds de répartition de l’actif.

On les appelle fonds tout-en-un car ils offrent un éventail de titres capables de satisfaire aux exigences de diversification d’investisseurs. Diversification des secteurs d’activité, des catégories de titres, des régions géographiques, etc.

Certains fonds vont même jusqu’à proposer un niveau de risque explicite. Ils rebalancent périodiquement la nature et/ou la valeur des titres détenus pour maintenir le niveau de risque cible.

Souventes fois, ces fonds détiennent eux-mêmes des participations dans des fonds de placement dédiés à différents secteurs d’activités et régions géographiques. Ce sont des fonds de fonds. Le résultat est qu’il suffit d’acheter un seul fonds pour avoir un portefeuille de placements adéquatement diversifié.

Contrairement à un portefeuille de titres individuels, l’investisseur n’a aucun suivi à effectuer, si ce n’est que de vérifier occasionnellement le rendement de son investissement.

Voilà une formule simple qui encourage d’investir via des fonds communs de placements.

Quels ont été les rendements nets de ces fonds sur 5 ans?

1 – Fonds à bêta intelligent

Le site ETF Database répertorie 434 fonds qui affichent un rendement sur 5 ans (les autres fonds ayant une date de lancement plus récente).

40 (soit 9%) ont un rendement supérieur à celui de l’indice S&P 500 (12).

2 – Fonds basés sur l’intelligence artificielle

Ces fonds sont plus récents. Sur les 37 fonds répertoriés, 14 ont un historique de rentabilité d’au moins 5 ans.

13 d’entre eux ont un rendement supérieur à celui du S&P 500 (13).

Toutefois, on doit noter que :

® les 14 fonds sont tous investis dans les grandes entreprises de haute technologie et/ou de robotique;

® 9 des 10 fonds les plus performants ont leurs positions dominantes dans deux titres : Microsoft et Apple.

3 – Fonds de répartition de l’actif

Il est difficile de comparer le rendement de ces fonds à un indice de référence. Il existe plusieurs milliers de fonds équilibrés, dont la répartition varie énormément entre les secteurs d’activité, les titres à revenu fixe vs actions, les régions géographiques, etc. Ceci fait qu’il existe une multitude d’indices de référence.

On s’attend que les rendements sur 5 ans de ces fonds soient beaucoup plus modestes. En 2021, bon nombre affichent un rendement total 5 ans de 40 à 50% (14).

.

Les fonds communs de placement sont-ils la solution pour battre le marché?

Rares sont les investisseurs qui battent systématiquement le marché à long terme. Comme le démontrent les statistiques, il en est de même pour les fonds communs.

Il existe des milliers de fonds communs de placements. Le fait que les gestionnaires disposent d’outils de recherche sophistiqués ne leur assure pas une performance supérieure. La plupart ont des rendements inférieurs aux fonds indiciels.

Quant aux fonds basés sur l’intelligence artificielle, leur historique de performance est encore jeune. À date, ils ont été bien avisés d’investir dans les grandes entreprises technologiques. Il faudra attendre quelques années avant de voir si leurs futurs choix de titres tireront profit de l’évolution des marchés boursiers.

***

Il n’y a pas de solution-miracle pour battre le marché. Les fonds communs de placement ne font pas exception .

Mais ils comportent des avantages indéniables :

® Des alternatives fiables

Les fonds communs de placement constituent des alternatives qui permettent d’investir dans des secteurs d’activité, des types de titres ou des régions géographiques avec lesquelles l’investisseur est peu familier.

Ainsi, un fonds géré activement peut être la solution pour investir dans des marchés émergents, sachant que les gestionnaires sont familiers avec les particularités de l’environnement et les entreprises constituantes. Exemple : investir dans le marché asiatique via un fonds mutuel dédié, géré par des professionnels spécialistes de cette région.

En revanche, un fonds indiciel donne l’opportunité d’investir dans une industrie émergente, qui compte un grand nombre d’entreprises ayant de trop courts historiques de vie pour qu’on puisse identifier les meilleures. Exemple : investir dans l’industrie de la cybersécurité via un fonds indiciel regroupant les principales entreprises du secteur.

® Des véhicules qui assurent une discipline de placement

Investir dans un (ou plusieurs) fonds de placement élimine le risque de transiger des titres de manière impulsive, inspiré par la peur ou la cupidité. On laisse au gestionnaire la responsabilité d’acheter et de vendre les titres selon l’analyse professionnelle qu’il en fait.

La responsabilité de l’investisseur se limite alors à juger des rendements qu’il obtient, un exercice qui consomme peu de temps et requiert peu de connaissances spéciales.

****

Les fonds communs de placement donnent l’opportunité de combiner les avantages de la gestion active et de la gestion indicielle.

(1) SPIVA: 2020 Full-Year Active vs. Passive Scorecard, March 29, 2021

(2) Caisses de retraite, fonds mutuels, FNB*, fonds de sociétés d’assurances, fonds de couverture, fonds de dotation, …

(3) Institutional vs Retail Investors: Why Individuals Are at a Disadvantage, cruxinvestor.com, June 2021.

(4) La vérité sur la gestion indicielle, Vanguard, Mars 2018

(5) La pandémie a accéléré la croissance des FNB, Conseiller, 3 nov. ‘20

(6) Traduction du terme Data Mining.

(7) C++ est un langage de programmation compilé, destiné aux applications où la performance est critique.

(8) Factor Investing

(9) ETF Database, November ‘21

(10) Watson est une technologie plus évoluée que Deep Blue, connue pour avoir battu le célèbre champion d’échecs Garry Kasparov.

(11) ETF Database, November ‘21

(12) De novembre 2016 à novembre 2021, le rendement du S&P 500, incluant dividendes, est 136,2% (source : dqydj.com)

(13) ETF Database, November ‘21

(14) Fonds mutuels équilibrés. Source : Morningstar et ETF Database.

FAQ

Qu’est-ce qu’un fonds de placement?

Un fonds de placement est une mise en commun d’argent appartenant à plusieurs investisseurs. Ce peut être un fonds mutuel ou un fonds négocié en bourse (FNB*). Le fonds investit dans un éventail de titres ayant les caractéristiques visées par le gestionnaire du fonds.

.

Comment choisir un fonds de placement?

Les éléments à considérer sont : la nature des titres et/ou les marchés dans lesquels le fonds investit, son rendement et sa volatilité par rapport aux fonds similaires (rang quartile), le style de gestion (active ou passive), les frais de gestion.

.

Comment choisir un fonds indiciel?

Pour des fonds axés sur le même indice, on devrait prioriser celui qui comporte la volatilité et les frais les plus bas, de même que la plus importante capitalisation. Pour des fonds indiciels canadiens qui suivent un indice étranger (ie. S&P 500), il faut vérifier comment les frais de conversion affectent le rendement du fonds.

Portefeuille 101 est fier partenaire de planification-financiere.ca