Cinq fausses vérités au sujet de l’indépendance financière

Au départ, notre attitude vis-à-vis l’argent est façonnée par des croyances issues de la famille, souvent reprises par l’opinion populaire. Certaines d’entre elles, fort répandues, inculquent de fausses convictions dont il est parfois difficile de se défaire.

_______________________________________________________________

Des croyances héritées de longue date

Les gens ont tendance à avoir des croyances financières similaires à celles de leurs parents. Une étude portant sur un échantillon de résidents canadiens démontre que :

® 65% disent que la relation qu’ils ont avec l’argent provient d’abord de leurs parents.

® 54% estiment que leurs parents n’étaient pas proactifs pour leur enseigner comment gérer l’argent (1).

Ainsi le manque de transparence des anciennes générations aurait engendré des lacunes en matière de gestion de l’argent chez les générations plus jeunes.

Or, ces comportements sont souvent renforcés par des opinions tenues pour vraies par une majorité de nos pairs.

Si vous avez le sentiment que vous ne maîtrisez pas suffisamment vos finances, il est peut-être temps de repenser vos croyances sur l’argent.

C’est peut-être le principal facteur qui vous empêche d’atteindre vos objectifs financiers.

.

.

Cinq (5) croyances héritées de l’enfance

1 – Il faut travailler dur pour réussir

À moins d’hériter, il est nécessaire de travailler d’arrache-pied pour accumuler un patrimoine qui permette d’assumer le train de vie que l’on souhaite.

Qui n’a pas entendu et réentendu cette opinion ?

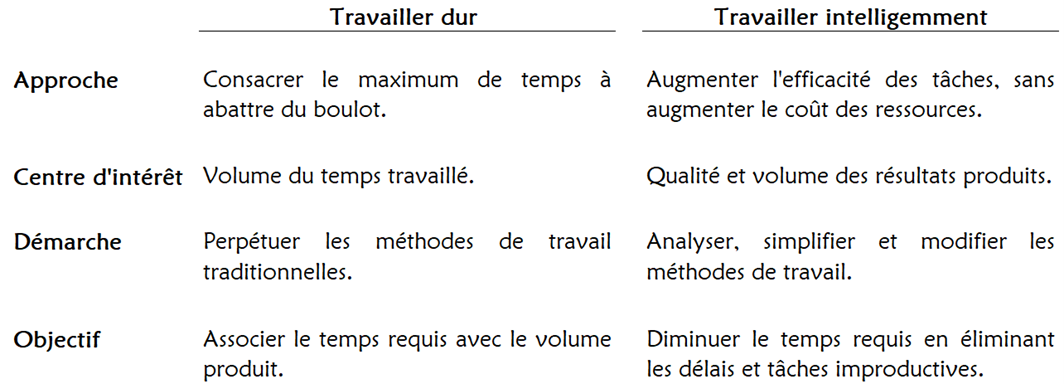

L’idée, ancrée dans notre subconscient, influence la manière dont on réagit face aux aléas de la vie. En entreprise, quand les gens sont débordés par leur travail, la solution est d’engager des ressources supplémentaires ou d’investir dans de nouvelles technologies. C’est rarement de remettre en question l’efficacité des méthodes de travail, notamment d’éliminer les tâches inutiles.

.

.

La rémunération calculée en fonction du temps travaillé renforce l’importance de travailler dur plutôt que de travailler mieux. Ce mode de rémunération tend à décourager l’innovation et l’amélioration de la productivité.

Au lieu de se complaire dans ce genre de raisonnements, chacun devrait utiliser ses talents et ses passions à développer des solutions novatrices pour rendre leur milieu de vie plus agréable et plus efficace.

Cultiver la pensée novatrice et le désir de changement va beaucoup plus loin qu’une dure journée de travail. Il faut enseigner aux enfants l’importance de travailler intelligemment, pas de « travailler dur ».

2 – Les (supposées) vertus du petit cochon

Quand on donne un petit cochon à un enfant, on met l’emphase sur la nécessité d’économiser. L’intention est noble mais le résultat est navrant.

On doit arrêter de répéter aux enfants qu’il faut économiser. Car économiser, c’est accumuler des fonds qui ne rapportent rien.

Pour mettre l’argent à son service, il faut apprendre à investir. Investir, c’est placer des fonds qui produiront des bénéfices, souvent à perpétuité. Ainsi, à mesure que le temps passe, le rendement du capital devient plus important que le capital investi au départ.

Il faut briser le petit cochon.

Plus jeune on apprend à investir, plus il est facile de mettre l’argent à son service.

Initier son enfant à la bourse, c’est lui offrir un cadeau pour la vie.

3 – Investir à la bourse est une façon de perdre de l’argent

On a peur de ce qu’on ne connaît pas. La bourse en est un exemple. On retient les histoires d’horreur, sans prendre le temps d’en analyser le contexte ou la fréquence. On rejoue les refrains entendus dans notre jeunesse ou ceux qui font les manchettes dans les médias.

À l’inverse, d’habiles vendeurs peuvent facilement convaincre le néophyte qu’ils ont la recette pour faire de l’argent à la bourse rapidement et sans effort.

La vérité est celle-ci : investir avec succès à la bourse est à la portée de tous, à condition de le faire :

♦ dans le cadre d’une structure de portefeuille explicite et permanente;

♦ en respectant les trois piliers (les 3P) de PORTEFUILLE 101.

4 – Choisir un métier payant

Avoir de l’argent en réserve rend la vie plus facile. Mais cela n’apporte pas le bonheur. On acquiert le bonheur en accomplissant le travail qui répond à nos passions, en faisant l’effort de devenir meilleur, en donnant aux autres autant qu’on a reçu.

Il est pathétique de chercher à avoir l’air riche. Ceux qui se donnent des airs de riches dépensent de l’argent pour que les autres pensent qu’ils sont riches. Ils n’impressionnent qu’eux-mêmes. Leur désir de paraître cache la pauvreté de ce qu’ils offrent.

L’objectif est d’atteindre l’indépendance financière.

L’important est de développer ses compétences, réaliser ses rêves et choisir un métier qui correspond à nos aspirations, fusse-t-il moins payant.

Quelque part, celui qui travaille avec passion saura en tirer parti mieux que quiconque.

5 – Posséder une maison est une condition de réussite financière

Plusieurs milléniaux rejettent ce type de conseils financiers « universels ». En vérité, la location offre des avantages financiers auxquels on accorde traditionnellement peu d’attention :

♦ Affecter l’argent à des projets choisis

Elle permet d’affecter l’argent qu’ils auraient autrement investi dans une résidence vers des projets qui correspondent mieux à leurs objectifs personnels.

♦ Se déplacer plus facilement

Elle donne la flexibilité de se déplacer facilement, au gré des opportunités personnelles et professionnelles qui se présentent.

♦ Des déboursés annuels moins importants

Pour des conditions de logement équivalentes, la location entraîne des déboursés annuels moins importants (compte non tenu de l’augmentation de valeur probable d’une résidence à long terme) (2).

♦ Accès à des services supplémentaires

La location peut donner accès à des services qui peuvent constituer une dépense énorme pour un propriétaire. Une piscine creusée ou un centre de remise en forme sont des installations usuelles dans de nombreux complexes d’appartements, sans frais pour les locataires.

♦ Flexibilité pour faire face rapidement à des imprévus financiers

Au besoin, les locataires peuvent déclasser leurs conditions de vie avec beaucoup plus de facilité que les propriétaires.

***

Le choix de posséder une résidence doit d’abord être basé sur le cadre de vie dans lequel on souhaite évoluer. C’est un choix personnel qui appartient à chaque individu.

Conclusion

Il est facile d’être influencé par les croyances qui proviennent de notre enfance, tout autant que celles qui sont tenues pour vraies par les gens que nous côtoyons.

En contrepartie, il est aisé de s’en défaire car, dans tous les cas, la solution ne requiert pas de connaissances particulières. Il suffit de s’en remettre à quelques principes simples.

Le cas échéant, le conseil d’un professionnel indépendant aidera à répondre à des préoccupations particulières.

Dans tous les cas, il faut se méfier de la sagesse populaire. Comme le rappelait Chamfort :

« Il y a à parier qu’une idée reçue est une sottise du seul fait qu’elle a convenu au plus grand nombre »

_______________________________________________________________

(1) Sondage Léger pour le compte de Mydoh (RBC), Nov ’22.

(2) Investir dans l’immobilier ou à la bourse ?

_______________________________________________________________

FAQ

Comment apprendre à gérer son argent?

La première chose est de savoir mesurer correctement l’impact financier de nos décisions. Ainsi, à chaque fois qu’on évite de faire une dépense, on peut transformer le montant économisé en un investissement qui produira du rendement à perpétuité. Lorsqu’il est répété, ce simple geste est susceptible de créer une fortune.

.

Comment investir quand on est débutant?

Il faut toujours respecter 3 principes, à savoir 1) définir son horizon de placement, 2) investir dans le cadre d’une structure de portefeuille explicite et 3) disposer d’une marge de manœuvre adéquate pour faire face à des imprévus.

.

À quel âge peut-on commencer à investir?

12 ans est l’âge idéal pour commencer à investir. L’exercice doit être supervisé par une personne responsable qui saura guider les premiers pas de l’enfant, stimuler son intérêt et l’amener à développer de saines habitudes financières.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.