Comprendre le comportement du marché boursier 2020

19 juin 2020

Le constat le plus significatif de cette crise boursière/santé 2020 est la dichotomie entre la régression abrupte et stupéfiante de l’économie mondiale et le comportement des marchés boursiers.

_________________________________

Des données contradictoires

Après avoir perdu près de 30% au mois de mars, le principal indice boursier américain a effectué une remontée spectaculaire et affichait déjà un rendement légèrement positif au 10 juin.

Pendant ce temps, au second trimestre, l’économie américaine a accusé la plus forte contraction de son PIB et de l’emploi depuis la dépression des années 1930. Une analyse de la Banque Nationale publiée en juin, prévoit que les économies américaine et canadienne subiront une contraction de 6% et de 7%+ respectivement en 2020. Il s’agit des pires scénarios économiques depuis la Deuxième Guerre mondiale.

Comment expliquer cette contradiction ?

_________________________________________

Deux éléments à considérer

Pour comprendre le comportement des marchés financiers, il faut examiner deux éléments :

1 - L’intervention des gouvernements

2 - Le comportement des investisseurs

1 - L’intervention des gouvernements

Lors de la crise de 2008, la banque fédérale américaine a attendu plusieurs mois avant de conclure des ententes de refinancement avec les grandes banques d’affaires. En 2020, le patron de la Fed a injecté sans délai un montant colossal de liquidités dans le système financier.

Depuis le mois de mars, elle a ajouté une somme de 2,5 trillions $ dans l’économie américaine! Pour mettre ce montant en perspective, le montant total des impôts perçus par l’agence du revenu américaine (IRS) s’élève annuellement à environ 3,4 trillions $. Il s’agit de la plus importante création de monnaie de tous les temps(1).

En parallèle, fortes de la promesse de la Fed de soutenir l’achat d’obligations corporatives, les entreprises américaines ont procédé à des émissions d’obligations totalisant plus de 265 milliards $ (2) jusqu’à fin avril, soit plus du double des émissions de la période correspondante de 2019.

.

2 - Le comportement des investisseurs

Le texte suivant résume la psychologie actuelle de l’investisseur :

Au second trimestre, les bourses ont poursuivi leur… ascension, portées par une amélioration des indices manufacturiers… et par les statistiques de l’emploi, indiquant que l’économie se redresse plus vite que prévu. Cet optimisme a amené les investisseurs à bouder les valeurs refuges comme l’or…et les obligations d’État. Les rendements obligataires ont monté… suggérant que les investisseurs croient à une reprise économique mondiale. (3)

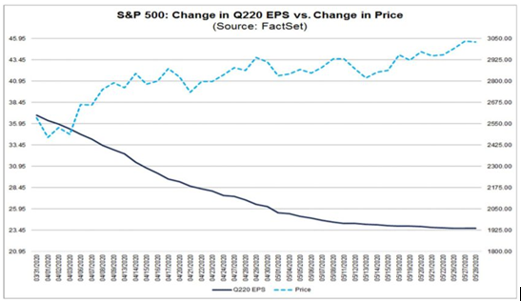

Le graphique qui suit illustre ce sentiment d’enthousiasme :

La ligne pointillée indique l’évolution des cours boursiers, tandis que la ligne pleine tabule l’évolution des bénéfices estimés des entreprises américaines.

Les investisseurs achètent massivement alors que les perspectives de bénéfices diminuent !

.

On est tenté d’expliquer ce phénomène surprenant par 2 raisons :

* Le désir de profiter rapidement d’une hausse des cours

Des investisseurs ont acheté massivement, à la fois sécurisés par l’injection de liquidités colossales par les gouvernements, mais aussi en raison du sentiment FOMO*.

* L’absence d’alternatives de placements

Les obligations constituent l’alternative de placements classique pour celui qui veut protéger son capital, en échange d’un rendement minimum. Le problème c’est que le rendement des obligations d’état est quasi nul (moins de 0,5%) et ceux des obligations corporatives assorties de cotes de crédit supérieures ne dépassent pas 2,5%.

Des investisseurs s’étaient déjà tournés vers les obligations à haut risque (junk bonds) attirés par des promesses de rendement du double de celui des obligations de qualité (4). Or, ce marché est devenu saturé et plus risqué à cause du volume élevé d’émissions par des entreprises à la recherche d’un financement peu dispendieux. À preuve, la société S&P Global estime que les défauts de paiements sur les obligations à haut risque représenteront près du triple de ce qu’ils furent en 2019!

Pour générer un rendement décent, la bourse devient quasiment la seule alternative.

Mais analysons la situation sous un autre angle : voyons comment deux groupes d’investisseurs différents réagissent à la même situation.

_____________________________________________

Dans les cercles financiers, on classe les investisseurs en deux groupes :

® Le Smart Money -

Les investisseurs professionnels ou jouissant de support professionnel, incluant les banques d’investissements et fonds de placements,

® Le Dumb Money -

Les investisseurs amateurs.

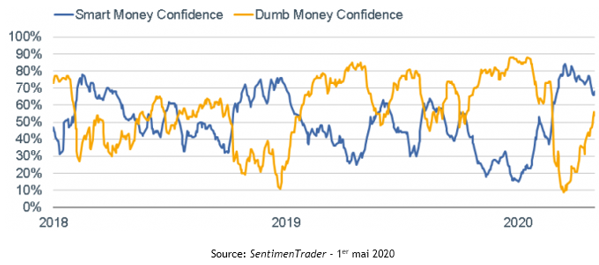

La Commodity Futures Trading Commission (CFTC), organisme américain chargé de la régulation des bourses de matières premières, publie des rapports hebdomadaires indiquant l’importance des positions boursières de chaque groupe. Le niveau relatif des positions est indicateur des risques et opportunités boursiers que chaque groupe perçoit.

En 2020, voici comment les positions des deux groupes ont évolué (les % reflètent l’importance des positions) :

Depuis le début mars, les petits investisseurs ont accumulé d’importantes positions, alors que plusieurs investisseurs professionnels ont réduit les leurs.

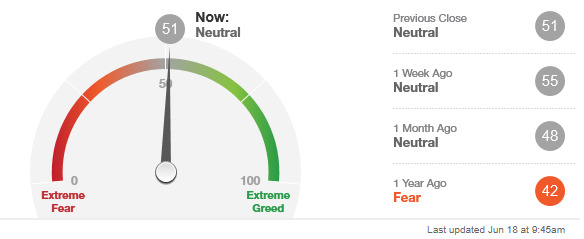

Cet optimisme des petits investisseurs est confirmé par le Fear & Greed Index (5) . Lorsque l’indice est supérieur à 50, cela indique la prévalence d’un sentiment de confiance.

Entre le 18 mai et le 18 juin, l'indice est passé de 48 à 66, pour s'établir à 51 en date de ce jour.

Cet optimisme contraste avec l’opinion de grands investisseurs qui ont délesté massivement leurs portefeuilles pour augmenter leurs liquidités :

.

* Berkshire Hathaway (Warren Buffett)

La société s’est départie de toutes les positions qu’elle détenait dans les quatre grands transporteurs américains; elle a également liquidé la presque totalité de ses actions dans la banque d’affaires Goldman Sachs. Le tout lui a permis d’encaisser près de 8 milliards $.

.

* Pershing Capital (Bill Ackman)

La société a généré plusieurs milliards de liquidités à la suite de la vente de sa participation dans le groupe Blackstone et celle de Berkshire Hathaway.

.

* PNC

La banque américaine a liquidé l’entièreté de sa position dans Blackrock, un des plus important gestionnaire de fonds au monde, pour une somme de 17 milliards $.

.

* Apollo Global Management (Leon Black)

Seulement un tiers du fonds d’investissement de 25 milliards $ est présentement investi. Selon Black, les opportunités d’investissements dans des entreprises en difficulté seront nombreuses au cours des deux prochaines années (there will be a lot more distressed opportunities over the next two years).

.

* Icahn Enterprises (Carl Icahn)

A vendu ses participations dans Hertz et Federal-Mogul. De plus, grâce à une émission de junk bonds, ses actions dans Herbalife seront entièrement rachetées d’ici peu.

Mais le plus frappant est le cas de Hertz. La société a déclaré faillite le 22 mai. Icahn a aussitôt liquidé sa position, lui causant une perte de plus de 2 milliards $ (les actions valaient 0,56$ le 22 mai, alors qu'elles se transigeaient à 20$ à fin mars). Pour démontrer le peu de valeur que le marché attribue à Hertz, la valeur des obligations (octobre 2022) a plongé de 60% en l'espace de quelques jours.

Puis, le 12 juin, Hertz a obtenu l'autorisation d'émettre des actions ordinaires pour 1 milliard $. Il s'agit là d'une initiative extrêmement inhabituelle. Selon le site transactionnel Robin Hood, plus de 170,000 investisseurs (surtout jeunes) ont acquis des actions de Hertz dans l'espoir de réaliser des gains rapides(6).

Un analyste de CreditSights a bien résumé la réaction d'investisseurs professionnels "We think this deal would be more robbing from the misinformed to give to the senior secured." (7)

Selon Icahn, “The future is just too unpredictable for the S&P 500 to be trading at 17 times 2021 earnings estimates”.

.

* Bridgewater (Ray Dalio)

Ray Dalio est célèbre pour sa phrase « Cash Is Trash ». Une analyse récente de son portefeuille indique que son investissement dans SPDR Gold Shares (GLD) est la 2e position la plus importante de son portefeuille de placements. GLD est un FNB* dont l’actif est exclusivement constitué de lingots d’or.

De leur propre aveu, de grands investisseurs ont accumulé de colossales liquidités anticipant un chaos qu’ils ont du mal à évaluer.

Lors de l’assemblée annuelle (virtuelle) de Berkshire Hathaway, des observateurs ont noté combien de fois Warren Buffett a répété la même phrase : I don’t know.

À cet égard, le récent commentaire de Buffett est éloquent « The current situation is unprecedented. In 2008, our economic train went off the tracks. This time we just pulled the train off the tracks and put it on a siding… We do not know what exactly happens when you shut down a substantial portion of your society ».

______________________________________________

Les variations majeures et quasi journalières des indices boursiers soulignent que la grande majorité des investisseurs sont remarquablement incertains de la durée et des conséquences de cette crise.

______________________________________________

Conclusion: des changements fondamentaux, des enseignements à retenir

On peut affirmer qu’au contraire des autres crises boursières, la crise 2020 va entraîner des changements fondamentaux dans le fonctionnement de nos institutions. Certains changements ont déjà pris forme, d’autres se dessinent clairement. Des industries qui n’ont pas évolué depuis des décennies devront se réinventer sous peine de disparaître, d’autres vont naturellement éclore.

Le monde n’évolue pas dans le confort des habitudes acquises. Il évolue parce que des crises surviennent qui ne permettent plus de remettre au lendemain ce qu’il faut déjà changer. Les grandes crises font évoluer le monde…

De fait, on peut déjà formuler un certain nombre d’observations et tirer des enseignements qui nous aideront à mieux comprendre cette situation unique.

Ce sera le sujet d’un prochain article de la Deuxième Voix.

(1) Source: Contrarian Outlook, 10 juin ‘20

(2) Source: CNBC, The corporate bond market has been on fire, 1er mai ‘20

(3) Source : Groupe Investors, 5 juin '20 (les pointillés indiquent que le texte a été coupé pour en simplifier la lecture).

(4) Les fonds d’obligations à haut risque, tels que FDHY et HYDW, offrent des rendements de dividendes de 4-5% (en date du 15 avril ‘20)

(5) Le Fear & Greed Index est un indice développé par CNN Money. Il mesure le degré de peur vs le degré de confiance des investisseurs à une date donnée.

(6) Source: CCN.com,. 16 juin '20. L'autorisation d'émettre ces actions a par la suite été temporairement suspendue par les autorités réglementaires.

(7) Source: Market Watch, 13 juin '20

Articles connexes

Les BDC: titres à dividendes

Quand faut-il vendre un titre?