Rachats d’actions vs dividendes : compléments ou concurrents?

Il y a deux écoles de pensée. L’une prétend que la meilleure façon de rémunérer les actionnaires est de verser systématiquement de hauts dividendes. L’autre affirme que l’entreprise devrait plutôt racheter ses actions. La bonne réponse dépend de circonstances évidentes.

En quoi consiste un rachat d’actions?

On parle ici d’un rachat d’actions par une entreprise cotée en bourse, et non par une entreprise privée.

Un rachat d’actions se produit lorsque l’entreprise achète ses propres actions sur le marché boursier (aussi appelé marché secondaire). Une telle opération ne vise aucun groupe spécifique de détenteurs ; il est ouvert à tous les actionnaires.

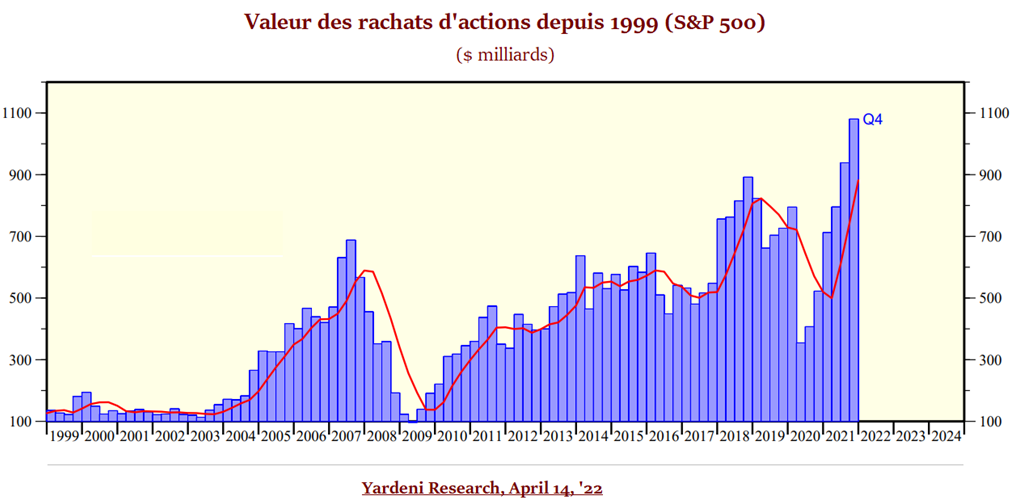

Les rachats d’actions explosent

Après avoir atteint un plancher de 3 ans au premier semestre 2020, les rachats d’actions par les grandes entreprises américaines ont augmenté en flèche au cours des 7 trimestres suivants. En 2021, à près de 1 100 milliards de dollars, ils ont établi un record de tous les temps :

Des entreprises fort connues y ont recours massivement. Exemples : en 2021, Berkshire Hathaway y a consacré $27 milliards, Alphabet $50 milliards et Apple $86 milliards.

Pourquoi une entreprise rachète-t-elle ses actions ?

Une entreprise procède au rachat de ses actions pour différentes raisons :

♦ remettre aux actionnaires des fonds dont elle n’a pas besoin pour financer ses opérations.

♦ éviter que l’avoir des actionnaires ne soit dilué par l’exercice d’options d’achat (voir plus bas).

♦ augmenter rapidement la valeur marchande de ses actions.

Comment calculer le rendement reçu par l’actionnaire suite à un rachat d’actions?

Une pratique courante est de calculer le rendement d’un rachat d’actions en divisant le montant consacré au rachat des actions par la valeur marchande des actions en circulation.

Par la suite, on additionne ce rendement au rendement des dividendes pour établir le rendement total que l’entreprise verse à ses actionnaires.

À titre d’exemple, voici comment une majorité d’investisseurs calculent le rendement combiné des dividendes et des rachats d’actions d’une entreprise. Si une entreprise verse $3 milliards en dividendes et $4 milliards en rachats d’actions, le montant total dépensé en dividendes et en rachats d’actions est de $7 milliards. Si la capitalisation boursière de l’entreprise est de $100 milliards, le rendement pour les actionnaires serait de 7%.

Comme nous le verrons, un tel calcul est à la fois simpliste et trompeur. Il ne tient pas compte de différences fondamentales entre les deux modes de rémunérations des actionnaires.

Caractéristiques des rachats d’actions

Tout comme un dividende, un rachat d’actions est une forme de rémunération des actionnaires.

Les entreprises ont le choix de la formule et des sommes qu’elles y consacrent selon leurs propres impératifs. Certaines choisissent de combiner les deux approches.

Voici les principaux effets et caractéristiques des rachats d’actions:

♦ Augmentation du BPA*

Lorsque les entreprises procèdent à un rachat d’actions, elles réduisent le nombre d’actions en circulation. Pour un même niveau de rentabilité, le BPA* augmente proportionnellement de façon automatique.

♦ Augmentation de la valeur des actions

Le cours des actions peut chuter pour toutes sortes de raisons, bonnes ou mauvaises. Lorsque la direction croit que la baisse des cours n’est pas justifiée, une façon d’en tirer parti est de procéder à un rachat de ses actions. Si les actions sont rachetées pour un prix inférieur à leur valeur intrinsèque, l’écart devrait créer une augmentation de la valeur intrinsèque des actions en circulation. Dans le cas contraire, il en résulte une diminution de cette dernière.

♦ Avantage fiscal pour l’actionnaire

Lorsqu’une compagnie cotée en bourse procède à un rachat d’actions sur le marché, cela ne comporte aucune incidence fiscale pour les actionnaires qui conserve leurs actions. C’est dire que ceux qui conservent leurs actions jouissent d’un gain en capital latent qui ne sera imposé que lorsqu’ils vendront leurs actions. Ceci est d’autant plus intéressant que le gain en capital est imposé à un taux d’impôt inférieur à celui appliqué aux dividendes.

♦ Saine utilisation de fonds disponibles

Lorsqu’une entreprise se retrouve avec une trésorerie excédentaire, la tentation est grande d’utiliser ces fonds pour des initiatives qu’elle n’aurait pas autrement considérées. Un rachat d’actions est souvent une utilisation de fonds plus rentable que beaucoup de projets corporatifs dont la rentabilité est douteuse.

♦ Flexibilité de choisir le moment opportun pour déployer les fonds

Contrairement aux dividendes, les investisseurs ne s’attendent pas à ce que les entreprises rachètent leurs actions à des fréquences et pour des montants prédéterminés. Par conséquent, les entreprises peuvent choisir les sommes et les moments les plus propices pour racheter leurs actions, sans subir de pression par des attentes qu’elles auraient créées.

Mais les rachats d’actions comportent aussi 3 désavantages :

♦ Une formule susceptible de profiter à court terme aux entreprises médiocres

Les rachats peuvent être un signal d’essoufflement de la performance de l’entreprise. Certains y voit même un artifice dont le seul objectif est de supporter le cours des actions.

En outre, la tentation peut être grande de procéder à un rachat d’actions lorsque la rémunération des dirigeants est liée au BPA* et à la valeur marchande des actions. Quand les bénéfices stagnent, un rachat entraîne une hausse du BPA* à court terme. Auquel cas cela améliore la rémunération immédiate des dirigeants, mais finit par détruire de la valeur à long terme.

♦ Une opération possiblement financée par l’émission de dette excédentaire

Des entreprises empruntent pour financer leurs rachats d’actions.

Ceci est injustifié si l’entreprise accuse déjà un ratio d’endettement maximum ou si la décision de s’endetter vise simplement à protéger à court terme la valeur marchande des actions.

Contracter une dette a un effet sur les résultats financiers futurs de l’entreprise. L’augmentation des charges financières réduiront les bénéfices futurs. Advenant une hausse des taux d’intérêt, l’effet sera d’autant plus significatif.

♦ Le risque d’une perte de valeur sans compensation pour l’actionnaire

Si l’entreprise rachète les actions à un prix supérieur à leur valeur intrinsèque*, cela génère une perte de la valeur intrinsèque des actions en circulation et ce, sans que l’actionnaire n’ait reçu compensation comme ce serait le cas s’il s’agissait d’un dividende.

Caractéristiques des dividendes

Les dividendes constituent la formule classique que les entreprises utilisent pour rémunérer leurs actionnaires.

En voici les principaux effets et caractéristiques:

♦ Confiance et stabilité

Une entreprise qui verse de hauts dividendes démontre qu’elle est confiante de générer des flux de trésorerie adéquats dans le futur. Contrairement aux rachats d’actions, dont on ne peut jamais prédire le calendrier ou les montants, le paiement d’un dividende témoigne d’un engagement à verser une rémunération régulière et prévisible aux actionnaires.♦ La décision d’acheter des actions appartient aux actionnaires

Les dividendes donnent l’opportunité aux actionnaires de réinvestir dans l’entreprise. Ainsi, des investisseurs à long terme choisissent de réinvestir automatiquement leurs dividendes dans des actions de l’entreprise. La plupart des grandes entreprises offrent même des programmes de réinvestissement à cet effet (DRIPs).

♦ Les entreprises se concentrent sur des investissements prioritaires

Des dividendes élevés empêchent les entreprises de gaspiller des liquidités dans des projets malvenus, telles que des acquisitions plus ou moins justifiées. Cela permet à l’entreprise de se concentrer sur ses initiatives les plus prometteuses et sur l’obligation auto-imposée de rémunérer ses actionnaires avec des dividendes prévisibles, significatifs, idéalement en constante augmentation.

♦ Les dividendes favorisent des rendements moins volatils et une base d’investisseurs plus stable

Que dire d’un actif qui paie son détenteur pour la seule raison qu’il le possède ! Le paiement régulier de hauts dividendes réduit la volatilité du cours des actions, améliore la visibilité de l’entreprise et attire une grande variété d’actionnaires. Les dividendes sont un excellent moyen d’attirer et de fidéliser une base d’investisseurs stable à long terme.

Par rapport aux rachats d’actions, les dividendes comportent le désavantage suivant:

♦ L’impact fiscal est supérieur et immédiat

Si l’investisseur détient le titre dans un compte taxable (hors REER, CELI, REEE,…), le dividende est sujet à l’impôt sur le revenu dans l’année où il est reçu. De plus, le taux d’imposition du dividende est supérieur à celui applicable au gain en capital (1).

Deux différences fondamentales entre le dividende et le rachat d’actions

1 – Une base de calcul variable du rendement

Le rendement d’un dividende est facile à calculer. Il correspond au montant versé divisé par la valeur marchande des actions au jour de la transaction.

Pour l’actionnaire qui conserve ses actions, le rendement obtenu d’un rachat d’actions varie selon le prix que l’entreprise a payé pour ce faire.

Supposons que l’entreprise compte 10 millions d’actions en circulation, dont la valeur marchande est de $100 millions. Elle rachète 1 million d’actions.

Dans un cas, elle débourse $10 millions ($10 par action), pour un rendement de 10%. Dans l’autre, elle verse $12 millions ($12 par action) pour un rendement de 12%.

Ce calcul simpliste est trompeur: plus cher l’entreprise paie pour racheter ses actions, plus le rendement serait élevé !

Pour que le calcul soit correct, il faudrait d’abord établir l‘écart entre le prix de rachat et la valeur intrinsèque des actions. On doit considérer tout excédent du prix de rachat comme une perte. Inversement, si l’entreprise rachète ses actions sous leur valeur intrinsèque, cela crée un gain.

2 – Un écart temporel

Le dividende est un rendement réel perçu et imposable maintenant. Un rachat d’actions crée une possibilité de rendement qui se réalisera et sera imposé lors de la vente des actions dans un avenir non encore défini.

Le premier est une réalité alors que le deuxième est une conjecture dont la réalisation est aléatoire.

***

En conséquence, le rendement réel d’un rachat d’actions est quasi impossible à calculer correctement car :

♦ le calcul dépend de l’écart entre le prix payé et la valeur intrinsèque de l’action,

♦ le rendement ne se matérialisera que dans le futur, à une date indéfinie et à un prix indéterminé.

On ne peut donc prétendre que le rendement de l’actionnaire correspond au total des dividendes versés et des sommes consacrées aux rachats d’actions.

Est-il souhaitable de combiner les rachats d’actions avec les dividendes ?

Il est souhaitable qu’une entreprise procède au rachat de ses actions concurremment au versement d’un dividende si elle dispose de liquidités excédentaires, avec les objectifs suivants :

1 – Rachat d’actions

® pour annuler l’effet de dilution causé par l’exercice d’options d’achat, notamment par les membres de la direction ;

® dans les cas où elle peut racheter ses actions à un prix inférieur à leur valeur intrinsèque.

2 – Dividende

® pour assurer une rémunération réelle, stable et prévisible à ses actionnaires.

Conclusion

Warren Buffett l’a clairement expliqué: une entreprise n’a pas à payer de dividendes si elle produit un rendement sur le capital supérieur au rendement du marché boursier.

Si l’entreprise est incapable de battre son indice boursier, il est préférable que l’actionnaire reçoive un dividende qu’il réinvestira lui-même dans le marché.

***

Cela dit, la formule optimale est de combiner les avantages que procurent les rachats d’actions avec ceux des dividendes. C’est ce qui va garantir d’atteindre les objectifs énoncés ci-haut.

Au final, cela évitera d’investir dans des entreprises qui ne font ni l’un ni l’autre, préférant se cantonner dans de sirupeuses promesses de rendements futurs, sans autre engagement. Des promesses souvent aussi hypothétiques que farfelues, et qui résultent en des pertes de rendement pour les actionnaires.

(1) Le gouvernement américain a annoncé son intention d’appliquer un impôt à l’entreprise payeuse (en % des sommes consacrées aux rachats).

FAQ

Comment se passe un rachat d’actions?

Lorsqu’une société procède à un rachat de ses actions, ces titres sont retirés des actions en circulation. Ceci diminue d’autant la valeur de l’avoir des actionnaires. Cela a pour effet d’améliorer le BPA* et le ratio de flux de trésorerie par action.

.

Pourquoi l’annonce d’un rachat d’actions a un effet positif sur le marché ?

Pour plusieurs investisseurs, cela veut dire que la direction de l’entreprise estime que les actions se transigent à un prix inférieur à leur valeur intrinsèque. Ce lance un signal d’achat à l’ensemble du marché.

.

Pourquoi payer des dividendes ?

Le paiement régulier de dividendes permet à la fois d’attirer de nouveaux actionnaires et de fidéliser les actionnaires existants. Pour créer un réel intérêt, le dividende doit produire un rendement significatif et être régulièrement augmenté.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.