Comment optimiser le rendement des obligations?

Les obligations contribuent à diversifier et à stabiliser le portefeuille de placement. Toutefois, les bas rendements des obligations classiques poussent l’investisseur à se tourner vers des titres obligataires qui comportent des caractéristiques particulières.

Les obligations représentent une source de revenus prévisibles. Elles stabilisent le portefeuille lorsque les marchés sont en baisse. Lorsqu’elles sont détenues jusqu’à échéance, le détenteur obtient le remboursement de la valeur nominale du capital investi sans conditions (1).

Au cours des 40 dernières années, les obligations de base classiques ont procuré des revenus élevés et offert une protection lorsque les actifs à risque élevé ont reculé.

Mais la situation a changé. Les obligations classiques offrent désormais des rendements faméliques. Les taux de rendement des obligations gouvernementales sont à peine supérieurs à 1%, tandis que les obligations corporatives assorties de cotes de crédit adéquates (2) rapportent moins de 2%.

Toutefois, il existe des moyens d’obtenir des rendements intéressants de titres obligataires. Cela demande un peu plus de recherche, mais le résultat en vaut la peine.

Le marché obligataire mondial

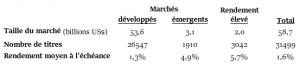

Une étude réalisée en 2020 résume ainsi le marché mondial des obligations (3) :

Globalement, le taux de rendement moyen des obligations est de 1,6%, un niveau encore jamais vu. Ceci est peu surprenant quand on sait que le quart des titres (du marché obligataire mondial) est assorti de taux négatifs, et que les taux de 90 % des titres sont inférieurs à 2 % (4).

Comment évolueront les taux d’intérêt ?

Plusieurs arguments militent en faveur du maintien de bas taux d’intérêt :

® L’endettement record des ménages et des états (qui pourrait difficilement absorber une hausse des taux),

® La surabondance de l’épargne dans le monde,

® Le vieillissement de la population.

Cela étant, les banques centrales se sont engagées à conserver des taux d’intérêt très peu élevés. Elles jugent que les risques d’émergence d’une inflation structurelle (5) demeurent limités.

***

Mais la situation pourrait changer rapidement à la lumière d’événements imprévus dont l’effet sur l’économie mondiale serait significatif.

Deux types d’obligations (6)

Aux fins de cet article, on peut identifier deux types d’obligations:

1 – Les obligations classiques

Les obligations classiques comprennent les obligations gouvernementales et les obligations corporatives. Chaque obligation comporte un taux d’intérêt fixe, des dates de versement périodiques et une date d’échéance au terme de laquelle la valeur nominale du titre sera remboursée au détenteur.

2 – Les obligations convertibles (7)

Une obligation convertible est une obligation que le porteur peut convertir ultérieurement en actions sous-jacentes du même émetteur, sous réserve de certaines conditions.

L’obligation est convertible à un prix déterminé. Selon le cas, la conversion peut être effectuée au moment choisi par le détenteur ou à une (ou des) dates fixées d’avance. Tant qu’elle n’a pas été convertie, l’obligation porte intérêt, de même qu’une date et une valeur de remboursement à l’échéance.

Comment acheter des obligations?

1 – Titres obligataires individuels

Au contraire des actions, les obligations ne sont pas transigées sur un parquet boursier. Pour l’investisseur amateur, il est plus difficile d’obtenir l’inventaire et les valeurs marchandes des titres disponibles. Pratiquement, cela oblige à s’adresser à un courtier. Selon Christopher Davis, de Morningstar Canada, « le prix des obligations est beaucoup moins transparent que celui d’autres titres ».

Le fait que les obligations (notamment les obligations corporatives) ne soient pas transigées sur un parquet boursier ouvert, est un réel désavantage pour l’investisseur amateur, à moins qu’il ne fasse appel à un courtier professionnel.

2 – Fonds d’obligations

Un fonds d’obligations est un fonds mutuel ou un FNB* dont le capital est investi dans un certain nombre d’obligations différentes. Au contraire d’une obligation individuelle, un fonds d’obligations n’a pas de date d’échéance au terme de laquelle le capital est remboursé.

L’avantage d’un fonds d’obligations est que l’investisseur n’a pas à rechercher ni à analyser des titres obligataires. Ce travail est effectué par le gestionnaire du fonds, un professionnel qui dispose des outils nécessaires pour gérer efficacement le portefeuille.

Le désavantage est que la valeur d’un fonds d’obligations classique est directement affecté par une variation des taux d’intérêt. Lorsque les taux d’intérêt montent, la valeur du fonds baisse. Toutefois, l’impact est moindre dans le cas des fonds d’obligations convertibles. La raison est que ces titres sont surtout corrélés avec la valeur des actions sous-jacentes.

Les rendements des fonds d’obligations

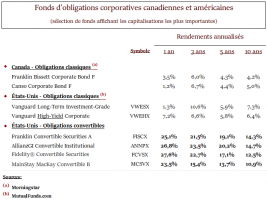

Le tableau suivant donne des exemples des rendements obtenus par d’importants fonds d’obligations classiques et convertibles nord-américains :

Il ressort que :

1 – Les fonds d’obligations classiques canadiens et américains ont des rendements comparables sur 5 et 10 ans.

2 – Les fonds d’obligations convertibles américains ont des rendements nettement supérieurs.

Un volume record d’émissions d’obligations convertibles

Depuis quelques années, il s’est développé un engouement marqué pour les obligations convertibles. Cela s’explique par l’effet combiné de la hausse exceptionnelle du marché boursier et de la baisse marquée des taux d’intérêt.

En effet, la hausse des cours boursiers alimente la demande pour ce type d’obligations. Elles donnent aux investisseurs la possibilité de les convertir en actions, à leur gré, à une date ultérieure.

Selon le groupe Refinitiv, les entreprises ont émis un record de 19,7 milliards de dollars d’obligations convertibles au cours des sept premières semaines de 2021 (8). Déjà, le même phénomène s’était produit en 2020. Les émissions d’obligations convertibles de l’année avaient alors totalisé 190 milliards$ comparativement à 119 milliards$ en 2019.

Les avantages des obligations convertibles

Les obligations convertibles sont une alternative fort intéressante autant pour les entreprises que pour les investisseurs.

Pour les entreprises ayant une cote de crédit faible ou nulle, c’est un moyen de financement beaucoup plus accessible que les émissions d’actions ordinaires ou d’obligations classiques (9). De plus, les obligations convertibles coûtent moins cher car leurs taux d’intérêt sont plus bas que ceux payés sur les obligations classiques.

Pour les investisseurs, les obligations convertibles offrent la possibilité de réaliser des gains en capital, tout en offrant la sécurité d’une obligation. Elles sont un élément de diversification du portefeuille, étant faiblement corrélées avec les obligations classiques. Enfin, vis-à-vis le marché boursier, les obligations convertibles sont beaucoup moins volatiles à la baisse qu’à la hausse.

Conclusion

On ne peut prévoir le futur. Mais plusieurs reconnaissent que nous pourrions attendre plusieurs années avant que les taux d’intérêt reviennent à leurs niveaux d’antan.

Les obligations convertibles constituent un placement de choix dans le contexte des taux d’intérêt actuels :

® Elles offrent une sécurité comparable à celle des obligations classiques,

® Elles perdent moins de valeur que les obligations classiques lorsque les taux d’intérêt montent,

® Elles contribuent à la diversification du portefeuille,

® Elles permettent de participer aux gains de la bourse,

® Elles sont accessibles à un plus grand nombre d’entreprises.

Pour profiter de ce type de placement sans avoir à effectuer un travail de recherche fastidieux, investir dans un fonds communs d’obligations convertibles nord-américains apparaît comme le choix le plus judicieux (10).

(1) Sujet à la solvabilité de l’organisme émetteur.

(2) Il s’agit de la notation utilisée par l’agence DBRS pour désigner des titres dont le risque est jugé acceptable.

(3) Le marché des titres mondiaux à revenu fixe, RBC Global Asset Management, October 7 ’20.

(4) Le rôle des obligations dans un contexte de taux d’intérêt extrêmement bas, RBC, Septembre ’21.

(5) Par opposition à une inflation conjoncturelle causée par une reprise qui dépasse la capacité d’adaptation des agents économiques.

(6) Pour une explication plus complète sur la nature et les caractéristiques des obligations, consulter le fondement Les obligations.

(7) Voir Les obligations convertibles : garder le cap dans un marché volatil

(8) Global companies raise massive cash through convertible bonds, Reuters, February ’21.

(9) Global companies raise massive cash through convertible bonds, Reuters, February ’21.

(10) Il est recommandé de recourir aux services d’un conseiller spécialisé pour transiger des fonds mutuels.

FAQ

Quel est la différence entre une action ordinaire et une obligation?

Une obligation est un titre de créance, tandis qu’une action est un titre de propriété. L’obligation donne une rémunération à son détenteur, sous forme d’un intérêt versé à des dates prédéterminées. Une entreprise peut décider de verser un dividende sur ses actions ordinaires. Cependant, la décision est à la discrétion du conseil d’administration.

Pourquoi dit-on qu’une action est plus risquée qu’une obligation ?

En cas de vente d’une action, le détenteur reçoit un montant égal à la valeur marchande du titre au jour de la transaction. Le montant reçu peut être inférieur au prix payé. Le détenteur d’une obligation reçoit la valeur nominale du titre à sa date d’échéance. En cas de faillite de l’entreprise, le remboursement des obligations a priorité sur le remboursement des actions.

Quel sont les avantages des obligations convertibles?

Étant des produits hybrides, les obligations convertibles participent plus à la hausse des actions qu’à leur baisse. De même, elles ont également une sensibilité aux variations des taux d’intérêt nettement inférieure à celle des obligations classiques.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.