La Tribune apporte des réponses succinctes à des questions portant sur les finances personnelles. Ces réponses ne sont qu’informatives et pourraient ne pas être adaptées à toutes les situations. Le cas échéant, il est souhaitable d’obtenir un conseil professionnel.

_______________________________________________________

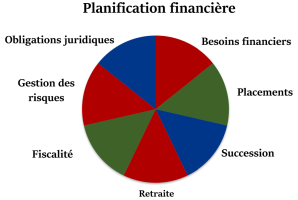

Cas pratiques soulignant l’importance d’une planification financière

Extrait de l’article Pourquoi consulter un planificateur financier?

1 – Un jeune couple achète une résidence

Un couple, âgé de 30 et 28 ans, achète une résidence dont le coût et la propriété sont partagés 50%-50%. Ils n’ont pas rédigé de testament, mais ont l’intention de le faire bientôt. Après quelques mois, un enfant naît de leur union. Dans l’année qui suit, le père de l’enfant a un accident et décède. La mère décide de vendre la résidence. Or, en l’absence de testament, la quote-part de la résidence appartenant au père revient à l’enfant. La mère ne peut donc pas vendre la résidence tant que l’enfant n’aura pas atteint sa majorité.

Qu’est-ce qu’un planificateur financier aurait dit ?

Chacun des conjoints auraient dû faire un testament, dans lequel il désigne l’autre conjoint comme légataire de sa quote-part de la résidence. Cette simple clause aurait permis d’éviter des maux de tête importants au conjoint survivant.

Cette situation ne doit pas être prise à la légère, car elle risque de se produire à répétition. Seulement 55% des Canadiens ont un testament. Mais chez les moins de 35 ans, la proportion tombe à 22 % !

2 – Une débâcle boursière se produit

Lors de la monumentale crise boursière de février 2020, le portefeuille d’un investisseur plonge de plus de 20%. Face à l’incertitude qui entoure une pandémie dont on est incapable de mesurer l’étendue, il décide de tout liquider. Il se dit qu’il réintégrera le marché boursier quand on y verra plus clair.

Cinq mois plus tard, malgré d’importants soubresauts, le marché boursier a repris ce qu’il avait perdu. Toujours échaudé de ses pertes et incertain de la situation pandémique, l’investisseur n’avait toujours pas réinvesti son capital.

En liquidant son portefeuille, l’investisseur a confirmé une perte réelle de 20% et il n’a pas profité du rebond du marché boursier.

Qu’est-ce qu’un planificateur financier aurait dit ?

Si, au départ, la personne avait investi son capital dans le cadre d’une structure de portefeuille explicite et correctement diversifiée, il aurait maintenu ses positions quitte à y apporter des modifications d’usage. Les crises boursières font partie de la réalité des investisseurs. Un portefeuille de placements doit tenir compte de cette réalité. Et à long terme, les marchés ont toujours produit des rendements positifs.

3 – Une mère de famille hérite d’un immeuble à revenus

Au décès de son père, une jeune mère de famille monoparentale hérite d’un immeuble à revenus (8 logements). Elle n’habite pas l’immeuble. Son père s’occupait de la gestion de l’immeuble. Elle ne possède aucune connaissance dans les domaines du bâtiment ou de la gestion d’un immeuble.

Elle se s’interroge à savoir si elle devrait garder ou vendre l’immeuble. Elle demande conseil à des amis. Ceux-ci lui recommandent de garder l’immeuble. Selon eux, gérer un tel immeuble n’est pas compliqué, n’importe qui peut apprendre comment faire. De plus, l’actif prendra assurément de la valeur avec les années.

Qu’est-ce qu’un planificateur financier aurait dit ?

Posséder et gérer un immeuble exige du temps : percevoir les loyers, répondre aux demandes et plaintes des locataires, s’assurer du bon état de l’immeuble, effectuer les réparations urgentes (problèmes de structure, fuites d’eau, …), entretenir les aires communes (soi-même ou engager des sous-traitants), effectuer la comptabilité des revenus et dépenses, payer les comptes, se tenir informé/réagir à certaines législations.

Seuls ceux qui possèdent des connaissances particulières dans le domaine immobilier et qui aiment traiter des situations usuelles auxquelles un propriétaire de logements multiplex doit faire face, peuvent considérer que l’investissement immobilier est un bon choix.

Pour les autres, une alternative est d’investir le produit de la vente de l’immeuble dans un panier de titres boursiers ou dans des fonds de placement qui versent des dividendes. Cette approche assure un rendement financier tout en exigeant très peu de travail de la part de l’investisseur.

4 – Un jeune professionnel désire optimiser le rendement de ses économies

Un professionnel âgé de 32 ans touche un salaire annuel de $120,000. Chaque année, il verse des contributions à son REER* et à son CELI* à hauteur des montants maximums autorisés.

L’analyse de ses comptes REER et CELI révèle que 60% des sommes sont placées dans des dépôts à terme (il s’agit de la proportion dans laquelle les CELI sont investis au Canada).

Qu’est-ce qu’un planificateur financier aurait dit ?

Quelqu’un qui gagne un salaire de $120,000 réalise une économie d’impôt qui représente 45% du montant versé à son REER. L’individu peut investir l’impôt ainsi économisé dans des placements qui produisent du rendement. À l’intérieur du REER et du CELI, les montants sont investis dans des placements à l’abri de l’impôt.

Dans le cas du REER, l’impôt sera payable uniquement lorsque les montants seront retirés. Mais, cela ne devrait pas se produire avant au moins 30 ans. De plus, on anticipe que les retraits soient alors imposés à des taux d’imposition plus bas.

C’est pourquoi, étant à l’abri de l’impôt sur le revenu, les contributions au REER et au CELI devraient être investies dans les placements qui produisent des rendements financiers significatifs, et non dans des dépôts à terme qui rapportent des sommes faméliques.

5 – Un père de famille souscrit une police d’assurance-vie au nom de son enfant

Un père de famille souscrit une police d’assurance vie entière dotée d’un capital décès de $50,000 au nom de son enfant de 5 ans. Les primes sont payables pendant 10 ans à raison de $74 par mois. Après 10 ans, l’enfant continue d’être assuré, mais il n’y a plus de prime à payer.

Qu’est-ce qu’un planificateur financier aurait dit ?

Pendant 10 ans, le père déboursera des primes annuelles de $888. À moins de circonstances exceptionnelles, un tel investissement n’est pas justifié. Le seul bénéfice que l’enfant pourrait en retirer serait de lui garantir une couverture d’assurance au cas où il ne serait pas assurable dans le futur. Un tel cas est hypothétique. Et à cette fin, un capital de $50,000 est largement insuffisant.

En revanche, si on investit le même montant dans un fond de placement produisant un rendement annuel net de 5%, le capital accumulé à l’âge de 40, 50 et 60 ans serait respectivement de $51,000, $86,000 et $134,000.

Dans tous les cas, le capital accumulé serait supérieur au capital décès de la police, dont l’enfant alors adulte pourrait disposer à sa discrétion !

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.