Les banques canadiennes : un choix irrésistible

Au travers des turbulences économiques qui ont marqué sa longue histoire, le secteur bancaire canadien a démontré une résilience remarquable. Pour celui qui cherche des rendements à long terme supérieurs, assortis d’un niveau de risque limité, le choix est irrésistible.

_____________________________________

Un secteur qui offre des avantages incomparables

Contrairement à la sécurité qu’offrent les rendements des obligations gouvernementales et les dépôts à terme, investir à la bourse comporte des risques de perte. En revanche, l’histoire démontre que les marchés boursiers affichent des rendements à long terme largement supérieurs. Et qui plus est, la probabilité que les indices boursiers produisent des rendements positifs sur des périodes de 10 ans est de l’ordre de 95%.

Parmi les secteurs qui offrent le meilleur rapport risque-rendement, les banques canadiennes viennent en tête de liste. Pour plusieurs raisons :

1 – Un nombre restreint de banques à charte

On compte un peu plus de 80 banques au Canada. Seulement 8 sont des banques à charte fédérale. Parmi ces dernières, les 6 banques les plus importantes (1) comptent pour 90 % des dépôts (2). À elles seules, elles dominent l’ensemble des activités du secteur bancaire canadien. Comme elles ne sont que 6, chacune est suivie par un grand nombre d’analystes financiers qui, à loisir, décortiquent leurs résultats sur une base continue.

2 – Un secteur étroitement règlementé et surveillé

Le Bureau du surintendant des institutions financières (BSIF) est l’organisme chargé de surveiller et d’appliquer la règlementation applicable au secteur financier canadien.

Le mandat du BSIF est clair : contribuer à minimiser les pertes des déposants et des souscripteurs ; favoriser la confiance du public dans le système financier canadien.

Afin de s’acquitter de son mandat, le BSIF applique une série de procédures visant à détecter des signes avant-coureurs de difficultés des institutions financières. Ces mesures comprennent le renforcement des règles de maintien des fonds propres, l’application de normes comptables rigoureuses et la mise place d’un cadre d’inspection davantage axé sur les risques.

Le fait que le secteur bancaire ne compte que 6 joueurs importants permet à l’organisme de contrôle de porter une attention particulière à chacun de ces joueurs.

Par rapport aux États-Unis, le contraste est frappant. Le pays compte plus de 4 000 banques qui, selon leur charte, sont régies par toute une série de réglementations différentes.

3 – L‘économie et le secteur bancaire sont règlementés par 2 organismes indépendants

Aux États-Unis, la Banque Fédérale joue 2 rôles : elle gère la politique monétaire et règlemente le secteur financier. Ici, la Banque du Canada ne gère que la politique monétaire. C’est le BSIF, organisme indépendant de la banque centrale, qui établit et applique la règlementation du secteur bancaire.

Or, on sait que les interventions de la banque centrale dans la fixation des taux d’intérêt et l’évolution de la masse monétaire ont un impact direct sur l’activité, voire la rentabilité, des banques.

En conséquence, l’indépendance du BSIF le protège de tout conflit d’intérêt susceptible de survenir s’il n’était qu’une dépendance de la Banque du Canada.

4 – Des réserves de capital qui excèdent les niveaux requis

Le BSIF exige que les banques maintiennent des réserves de capital élevées pour parer à des pertes imprévues. Au cours des 2 dernières années, le BSIF a imposé le maintien d’un coussin additionnel de fonds propres de 3,5% (3).

Ainsi, les 6 grandes banques canadiennes entament l’année 2024 avec l’obligation de détenir des fonds propres de catégorie 1 (CET1 ratio) sous forme d’actions ordinaires d’au moins 11,5 % (4). Aux États-Unis, les grandes banques sont tenues de maintenir un ratio CET1 de 4,5% (5).

À l’heure actuelle, les ratios de fonds propres des 6 grandes banques excèdent nettement le minimum imposé.

5 – Des sources de revenus diversifiées

La diversification des sources de revenu des banques canadiennes diminue les risques liés à leurs activités.

Ainsi, la gestion de patrimoine, les activités d’assurance, le courtage et les fusions/acquisitions occupent collectivement une part significative des revenus par rapport aux activités génératrices de revenus d’intérêt.

De même, la plus grande proportion de revenus générés hors du Canada contribue à répartir le risque lié à position géographique des banques. Exemple : à la CIBC, le bénéfice provenant des opérations américaines comptait pour 2% du bénéfice total en 2016. C’est quasiment 25% aujourd’hui (6).

6 – Un secteur rentable et porteur de hauts dividendes

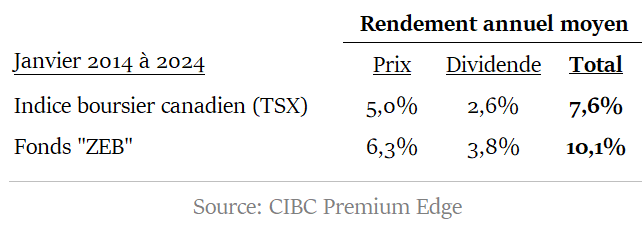

Au cours des 10 dernières années, un portefeuille réparti à parts égales dans les actions des 6 grandes banques canadiennes a dégagé un rendement largement supérieur à celui du principal indice boursier canadien :

* Le fonds « ZEB » est un FNB* investi à parts égales dans les actions des 6 grandes banques canadiennes.

Constat: le rendement des titres bancaires a surpassé le rendement de la bourse canadienne avec, en plus, un rendement de dividendes beaucoup plus élevé.

Le rappel d’une fable

Les banques canadiennes obtiennent les cotes les plus élevées parmi les banques mondiales.

On estime que le système bancaire canadien est un exemple à suivre. Cela été constamment démontré par la résilience des banques canadiennes lors des crises financières des 40 dernières années. À chaque fois, le cadre règlementaire canadien en a tenu compte et les six grands n’ont cessé de se renforcer.

Les banques sont plus sûres qu’avant. Elles produisent des flux réguliers de revenus provenant de sources beaucoup plus variées qu’il y a 20 ans.

Enfin, à long terme, le rendement du secteur bancaire est nettement supérieur à celui du marché boursier. Ce qui rend le placement encore plus intéressant, c’est que les rendements de dividende se situent entre 425% et 675% alors que les obligations 10 ans du gouvernement du Canada sont à 325% (7). Et cela, sans tenir compte du fait que :

♦ les dividendes sont sujets à un taux d’imposition plus bas que les revenus d’intérêt,

♦ les banques canadiennes augmentent systématiquement leurs dividendes à chaque année.

***

Certes, investir dans une banque canadienne n’est pas aussi excitant qu’acheter des actions d’une entreprise de cryptomonnaie.

Quelque part, cela devrait nous rappeler la fable du Lièvre et de la tortue.

_________________________________________(0)

(1) Banque Royale, Banque TD, Banque de Montréal, Banque Scotia, CIBC, Banque Nationale.

(2) Why Canada’s Banks Remain ‘Stable and Resilient, The New York Times, March ’23.

(3) Canada keeps bank capital requirements steady, BNN Bloomberg.

(4) Le ratio de fonds propres Catégorie 1: le rapport entre l’avoir propre des actions ordinaires et la somme des actifs sujets à une évaluation du risque.

(5) Annual Large Bank Capital Requirements, Board of Governors of the Federal Reserve System.

(6) Major Canadian banks pursue U.S. buys, Reuters, Jan 10 ’22.

(7) Rendements des obligations, Banque de Canada, date du 15 janvier ’24.

_________________________________________

FAQ

.

Les banques canadiennes peuvent-elles faire faillite?

Il est possible qu’une des 6 grandes banques canadiennes déclare faillite. La probabilité est faible car ces banques sont étroitement règlementées et surveillées par un organisme gouvernemental indépendant, le BSIF. De plus, les banques canadiennes constituent un oligopole qui contrôle l’ensemble des activités bancaires du pays.

.

Les banques canadiennes innovent-elles?

Les banques au Canada innovent constamment, notamment au niveau technologique. Elles investissent dans la technologie financière à titre d’incubateurs et d’accélérateurs de confiance. Ce faisant, elles renforcent leur collaboration avec les entreprises FinTech novatrices.

.

Les banques tirent-elles un revenu significatif de leurs activités de gestion de patrimoine?

Les activités de gestion de patrimoine contribuent de façon significative aux bénéfices des banques. Exemple: pour l’une d’entre elles, la gestion de patrimoine a compté pour près de 25% de son bénéfice en 2023.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.