L’argument-choc en faveur des dividendes

On accepte qu’une entreprise rentable et bien capitalisée ne paie pas de dividendes, mais à la seule condition qu’elle livre un rendement sur l’avoir des actionnaires égal ou supérieur à celui du marché boursier.

L’argument séculaire des sociétés qui ne paient pas de dividendes

Les entreprises en démarrage et celles qui passent par une restructuration ne disposent pas des liquidités qui leur permettraient de verser des dividendes. Mais, par définition, ces situations sont temporaires. En effet, une entreprise qui reste en démarrage ou en mode de restructuration trop longtemps fournit une bonne raison de ne pas y investir.

La situation est différente lorsqu’il s’agit d’entreprises matures et bien capitalisées. Le cas échéant, ces entreprises justifient l’absence de dividende par le besoin d’investir (toutes) les liquidités disponibles dans leurs infrastructures ou pour acquérir d’autres entreprises.

Or, la seule raison qui justifie qu’une entreprise ne paie pas de dividendes est qu’elle produit un rendement sur l’avoir des actionnaires égal ou supérieur à celui du marché boursier.

Si ce n’est pas le cas, il y a lieu de remettre en question les raisons d’y investir.

L’histoire témoigne de la supériorité des titres à dividendes

Année après année, deux (2) éléments retiennent l’attention :

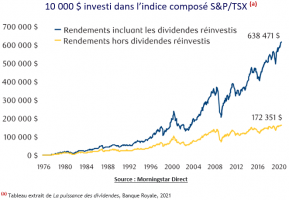

1 – Les dividendes représentent la part la plus importante du rendement boursier

Les dividendes représentent une portion plus importante du rendement de la bourse que le gain en capital (hausse de la valeur des titres) :

.

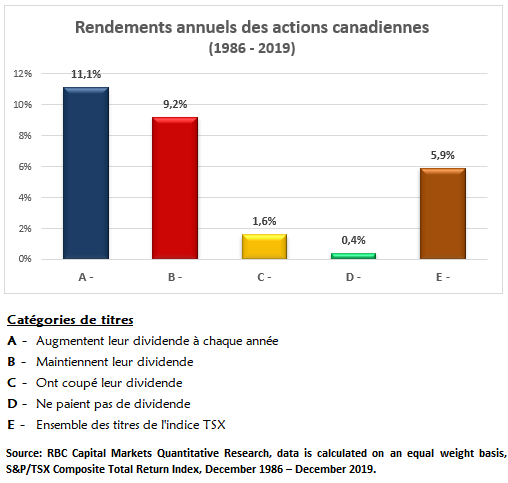

2 – Les titres qui paient des dividendes ont de meilleurs rendements à long terme

Pourquoi les entreprises qui paient des dividendes produisent de meilleurs rendements?

Aucune étude n’explique pourquoi les entreprises qui versent des dividendes ont des rendements supérieurs aux autres entreprises. Toutefois, on peut avancer des hypothèses :

1 – Ces entreprises sont plus disciplinées

Les entreprises qui paient des dividendes ont un engagement à long terme explicite et chiffré vis-à-vis leurs actionnaires. Il ne s’agit pas de vagues promesses de rendement futur dans un avenir imprécis. En retour, les actionnaires s’attendent à ce que l’engagement soit respecté. Pour cette raison, il est très rare qu’une entreprise réduise ou coupe son dividende. Un tel engagement impose une discipline financière additionnelle aux dirigeants.

2 – Elles utilisent leur capital plus efficacement

Ces entreprises disposent de moins de fonds à investir. Cette plus grande rareté de fonds disponibles suggère qu’ils seront dirigés vers les projets les plus importants, dont la rentabilité est la plus évidente. C’est la Loi des rendements décroissants.

Dans des entreprises matures qui ne paient pas de dividendes, la situation peut être fort différente. Une fois que les projets prioritaires ont été financés, certains dirigeants créatifs dénichent des projets d’investissements (i.e. des acquisitions) qui n’auraient pas été autrement considérés si les finances avaient été serrées.

L’histoire regorge d’exemples d’acquisitions d’entreprises qui se sont soldées par des échecs. Dans un article paru dans Harvard Business Review en mars 2021, l’auteur observe que les projets de fusions et acquisitions d’entreprises sont des échecs dans 70% à 90% des cas (1).

Les entreprises qui paient de hauts dividendes n’ont souvent pas le luxe de se lancer dans de tels projets.

Charlie Munger, associé de Warren Buffett, déclarait qu’advenant son décès et celui de Buffett, le moyen le plus simple de réduire le risque associé aux mauvaises acquisitions serait d’instaurer le versement d’un haut dividende. De cette façon, les dirigeants seraient incapables de gaspiller l’argent qu’ils ont déjà distribué (2).

3 – Leurs résultats financiers sont plus stables

Une étude de deux chercheurs universitaires américains indique que les résultats financiers des entreprises qui paient des dividendes tendent à être plus stables (moins volatils) à long terme. De plus, ces entreprises sont moins portées à réaliser des pertes. Les pertes qu’elles encourent sont surtout attribuables à des éléments exceptionnels (3).

4 – Elles doivent produire des résultats financiers qui génèrent systématiquement d’importantes liquidités

Les entreprises qui paient des dividendes ne se contentent pas de démontrer qu’elles sont rentables. Leurs profits se traduisent par des liquidités qui permettent d’acquitter les sommes promises aux actionnaires. Le versement de dividendes est un signe de santé et de solidité financière.

5 – Le dividende assure un rendement minimum en temps de crise

Des krachs boursiers se produisent, sans avertir, depuis que les marchés financiers existent (4). L’investisseur qui a un horizon de rendement à long terme doit composer avec cette réalité.

En temps de crise, alors que le prix des actions baisse, le dividende continue de procurer un rendement minimum à l’actionnaire. En même temps, les prix des stocks à hauts dividendes d’entreprises rentables tendent à perdre moins de valeur. La raison est que le rendement du dividende agit comme un puissant support du prix de l’action.

Les rendements des titres de croissance vs titres à dividendes

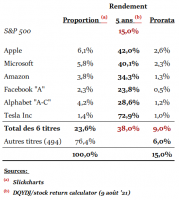

Au cours des 5 dernières années, les titres de croissance ont affiché de meilleurs rendements que les titres à dividendes (5).

La raison est que les 6 titres les plus importants de l’indice américain (tous des titres de croissance) ont eu des rendements exceptionnels, tels qu’illustré dans le tableau suivant :

Les 494 autres titres qui composent l’indice boursier incluent les titres de valeur et les autres titres de croissance. Leur rendement moyen a été de 6%.

On ne peut prévoir si les 6 principaux titres de l’indice (voir ci-haut) maintiendront un rendement exceptionnel au cours des prochaines années. Mais un portefeuille de placements adéquatement diversifié doit, de toute façon, inclure (voire surpondérer) les titres à dividendes. Lorsque les marchés sont dépressifs, les titres à dividendes offrent une meilleure stabilité et assurent un rendement minimum.

Conclusion

L’histoire des marchés confirme que les titres à dividendes offrent le meilleur rendement à long terme, considérant un niveau de risque moins élevé.

Les 5 raisons évoquées plus haut expliquent pourquoi ces titres constituent un choix privilégié pour l’investisseur.

Enfin, le retour éventuel du balancier en faveur des titres à dividende, de même que l’incertitude boursière alimentée par une crise de santé qui perdure, soulignent le rôle crucial que ces titres devraient jouer au cours des prochaines années.

C’est pourquoi la structure PORTEFEUILLE 101 prévoit que les titres à dividendes doivent représenter au moins 50% de la valeur totale du portefeuille.

(1) The Big Idea: The New M&A Playbook, Harvard Business Review, March ‘21

(2) Dividend Stocks Tend to Outperform, Morgan Stanley

(3) Beware the Pitfalls of High Yield Stocks, Douglas Skinner & Eugene Soltes, Wealth Enhancement Group.

(4) En 1637, se produisit le krach de la « tulipe hollandaise ». Elle mit en faillite de nombreux spéculateurs et commerçants.

(5) En l’absence de dividendes, le rendement des titres de croissance se résume au gain en capital.

FAQ

Comment dénicher des actions qui paient de bons dividendes?

Voici quelques principaux paramètres à vérifier avant de choisir un titre: l’évolution des rendements annuels passés, le ratio cours-bénéfice et le taux d’endettement par rapport aux normes de l’industrie, le taux du dividende et le taux de distribution du dividende*.

Pourquoi est-il important de verser des dividendes aux actionnaires?

Le dividende a plusieurs avantages : il fidélise l’actionnaire par un engagement financier concret et prévisible dans le temps, il témoigne de la saine situation financière de l’entreprise, il attire de nouveaux investisseurs pour peu que le taux de dividende soit intéressant.

Quand une entreprise est-elle justifiée de verser un dividende?

Une entreprise peut payer un dividende lorsqu’elle réalise des bénéfices qui excèdent ses autres engagements financiers. Elle peut verser le dividende en espèces ou en distribuant gratuitement un nombre d’actions dont la valeur marchande équivaut au montant du dividende déclaré

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.