Acheter ou louer sa résidence: un choix évident?

7 février 2020

Plusieurs raisons personnelles peuvent justifier qu’on préfère acheter ou louer sa résidence.

Le but ici est de déterminer si l’une des deux options est plus avantageuse sur le plan financier.

Les deux options ont leurs partisans

Plusieurs raisons personnelles peuvent justifier qu’on préfère acheter ou louer sa résidence. Les gens ont des goûts et des besoins qui leur sont propres. L’âge, la situation familiale, le travail, les passe-temps, le degré de sédentarité sont autant de facteurs qui influencent la décision d’acheter ou de louer. Ces goûts et besoins influent à leur tour sur le type de résidence qui convient le mieux : une maison, un condo ou appartement, en ville, en banlieue, …

Il ne s’agit pas de remettre en question les raisons personnelles qui motivent les choix de chacun. En revanche, on doit chercher à savoir laquelle des deux options est la plus avantageuse sur le plan financier.

Les partisans de l’option Achat font valoir que :

♦ Le coût d’un loyer correspond à peu près au coût d’une hypothèque

♦ L’achat représente un investissement alors que la location est une dépense

♦ À long terme, le marché de l’immobilier est en bonne santé

♦ L’achat est une forme d’épargne forcée.

Les partisans de l’option Location avancent que cette option :

♦ Coûte moins cher (i.e. pas de mise de fonds et des frais mensuels inférieurs)

♦ Donne la flexibilité d'investir son argent dans d'autres véhicules d'épargne

♦ Comporte des responsabilités financières moins importantes (i.e. pas de dette)

♦ Offre plus de flexibilité pour changer de résidence rapidement si nécessaire

♦ Ne réserve pas de surprises (bris et autres imprévus).

Chacun peut donner le poids qu’il veut à ces arguments. Mais la comparaison des deux options n’a de sens que lorsqu’on l’appuie sur des chiffres.

Les paramètres financiers à considérer

Pour que l’exercice soit utile, on ne peut raisonner dans l’abstrait. Tout est une question des choix qu’on s’offre.

Ainsi, je peux estimer s’il est plus avantageux de louer un appartement dont le loyer est de X avec l’achat d’une propriété qui coûte Y et dont je peux raisonnablement estimer les frais annuels.

La comparaison requiert un modèle d’analyse qui tienne compte des paramètres financiers propre à chaque option:

→ Le prix d’achat de la propriété

→ Les frais afférents à l’achat (notaire, taxes de mutation, …)

→ La mise de fonds et le montant du prêt hypothécaire

→ Le pourcentage du prêt affecté à l’assurance prêt hypothécaire (le cas échéant)

→ Le taux d’intérêt sur le prêt

→ Les frais de propriété distinctifs (1)

→ L’augmentation de valeur de la propriété

→ Le loyer mensuel

→ Le taux de rendement annuel du capital excédentaire investi (voir ci bas)

→ Le taux d’inflation.

Qu’est-ce que le taux de rendement du capital excédentaire investi?

Le capital excédentaire correspond à la différence entre les déboursés mensuels qu’un propriétaire encourrait par rapport à ceux d’un locataire. On assume que cette différence serait investie dans des placements comportant un taux de rendement donné.

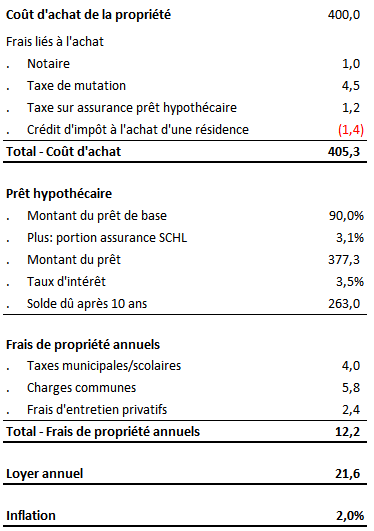

Les données et les hypothèses utilisées pour comparer les options Achat et Location

→ Nous comparons l’achat d’un condo 4 ½ avec la location d’un appartement de dimensions similaires, du même secteur.

→ L’analyse porte sur 10 ans, une période représentative de la durée de détention moyenne d’une propriété.

→ L’achat est financé par un prêt hypothécaire de 90%, auquel s’ajoute l’assurance de la SCHL, selon le barème en vigueur.

→ On assume un taux d’intérêt de 3,5%, lequel demeure le même pour 10 ans.

→ Le taux d’inflation est de 2%.

À noter: l'analyse comparative des deux options comporte des données et des hypothèses: les données sont les informations que l'on connaît lorsqu'on analyse telles options (le prix d'achat, les dépenses de propriété, le loyer, ...). Les hypothèses sont des conjectures qui se matérialiseront dans le futur et qu'on doit évaluer maintenant au mieux de notre connaissance (hausse de valeur de la propriété au cours des prochaines années, rendement du capital investi, taux d'intérêt après 5 ans).

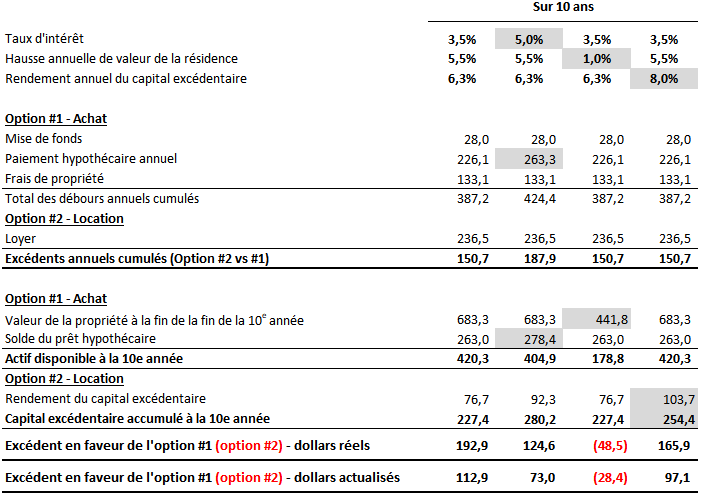

Le tableau qui suit résume les coûts de chaque option (2) (les chiffres sont en $000):

_____________________________________________________________________________

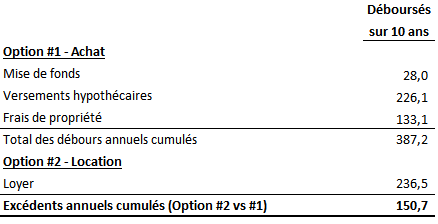

Calcul des déboursés sur une période de 10 ans

Basés sur ces hypothèses, voici le total des déboursés que le propriétaire et le locataire auraient chacun à effectuer au cours de la période de 10 ans ($000):

Selon ces calculs, l’option Location permettrait de réaliser des excédents annuels de $150,700 sur 10 ans.

Voyons comment la situation se présenterait au terme de la période de 10 ans.

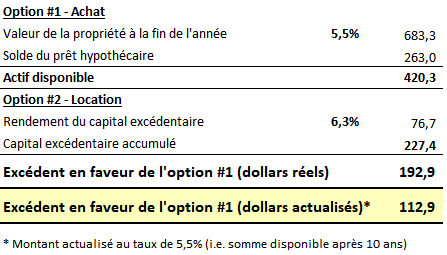

Calcul du capital accumulé après 10 ans, selon chacune des options

Dans l’option Location, on suppose que le rendement annuel du capital excédentaire investi serait de 6,3%, soit le rendement annuel de la bourse canadienne au cours des 20 dernières années (3).

Pour l’option Achat, on assume que la valeur de la propriété augmenterait de 5,5% par année au cours des 10 prochaines années, ce qui correspond à la variation annuelle moyenne de l’Indice IPP* des 20 dernières années pour la région de Montréal.

Le tableau suivant indique le capital accumulé après 10 ans, selon chacune des options :

Après 10 ans, le locataire aurait accumulé un capital de $227,400, soit le total des excédents annuels ($150,700) auxquels s’ajoute un rendement annuel de 6,3%, soit $76,700. De son côté, le propriétaire aurait une propriété dont la valeur marchande serait de $683,000. Après déduction du solde dû sur son prêt hypothécaire ($264,000), la valeur nette de sa propriété serait de $420,300, soit $192,900 de plus que le locataire. Comme ce montant serait disponible dans 10 ans, sa valeur actualisée est de $112,900.

Basé sur ces hypothèses, l’option Achat serait la plus avantageuse.

À noter : ces calculs ne tiennent compte d’aucun impôt qui pourrait être dû relativement à ces options. Or, le gain en capital que le propriétaire réalise sur la vente de sa résidence principale est exempt d’impôt. Quant au rendement sur le capital excédentaire, il proviendrait vraisemblablement de revenus et gains sur disposition de placements. Ces gains sont sujets à l’impôt sur le revenu sauf si les placements sont détenus dans des véhicules exempts d’impôt, tel le CELI et le REER.

Mais qu’en serait-il si on modifiait certaines hypothèses ?

3 paramètres pourraient avoir un impact significatif sur le capital accumulé au terme de la période de 10 ans :

► Le taux d’intérêt sur le prêt hypothécaire

► L’augmentation de la valeur marchande de la résidence

► Le rendement obtenu sur le capital excédentaire

Le tableau suivant illustre l’effet qu’auraient des changements à ces 3 hypothèses (1re colonne = hypothèses de départ) (4) :

Le taux d’intérêt

Sur la base des taux d’intérêt annoncés par différentes institutions financières en date de la présente, un taux d’intérêt fixe de 3,5% semble raisonnable. L'hypothèse suppose que ce taux serait valable pour une période de 10 ans.

Nous n’avons pas tenté de déterminer s’il serait possible de garantir un tel taux. Dans l’éventualité où le taux d’intérêt serait supérieur, il y a un risque que la charge d’intérêt supplémentaire soit significative.

Pour donner une idée de l’impact de la dépense d’intérêt, supposons que le taux d’intérêt serait de 5% au lieu de 3,5% sur 10 ans. Le capital disponible accumulé par le propriétaire au terme de la période de 10 ans serait alors inférieur de $53,000, en raison de déboursés hypotrhécaires additionnels de $37,000 et d'une valeur nette de la résidence inférieure de $16,000 au terme de la 10e année.

Observation : même avec un taux d’intérêt de 5%, l’option Achat présente encore un excédent de $124,600 par rapport à l’option Location, dans la mesure où les autres hypothèses sont inchangées.

.

L’augmentation de la valeur marchande de la résidence

Le scénario de départ suppose que la valeur marchande de la propriété augmenterait de 5,5% par année pendant 10 ans.

Selon une récente étude de Desjardins et l’Université Laval, les prix de l’immobilier au Québec devraient augmenter de l’ordre de 1% au cours des 10 prochaines années.

En supposant que tel serait le cas, et dans la mesure où les autres hypothèses seraient inchangées, le capital disponible accumulé par le propriétaire (valeur marchande de la résidence moins solde du prêt) après 10 ans passerait de $420,000 à $179,000.

Observation : l’option Location serait la meilleure car elle produirait un capital plus élevé de l’ordre de $48,500. Toutefois, cette différence n’est pas significative étant donné qu’elle est accumulée sur 10 ans.

.

Le taux de rendement du capital excédentaire investi

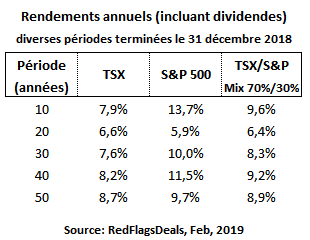

On suppose que le capital excédentaire de l’option Location, investi sur le marché boursier, produirait un rendement annuel de 6,3%. Le tableau suivant indique les rendements annuels historiques des marchés canadiens et américains pour différentes périodes. Il indique également les rendements qui auraient été obtenus en répartissant le capital sur les deux marchés (5):

Le mix de placements TSX 70% / S&P500 30% correspond à la répartition de PORTEFEUILLE 101. On constate que le rendement de 6,3% utilisé pour calculer le rendement du capital excédentaire de l’option Location, est conservateur. Il correspond à l’un des plus bas rendements obtenus historiquement pour des périodes de 10 ans et plus. Bien sûr, la probabilité existe que les rendements boursiers soient inférieurs au cours des 10 prochaines années. Mais la probabilité nous semble aussi grande (et même plus) que le rendement soit supérieur.

Observation : Même avec un rendement annuel de 8%, l’option Achat demeure la plus rentable après 10 ans.

Le risque financier : une variable à considérer

Les deux options ne comportent pas le même risque financier.

Dans l’option Achat, le propriétaire encourt une dette de près de $400,000 dont il est entièrement redevable jusqu’à ce qu’elle soit remboursée. Le risque est que la propriété ne gagne pas suffisamment de valeur au cours des années. Si le montant de la dette représente une proportion significative des actifs du propriétaire, une perte de valeur pourrait avoir un effet négatif important sur sa situation financière.

Advenant que le propriétaire soit obligé de vendre la propriété après quelques années à cause de problèmes financiers, il n’est pas certain qu’il pourra en obtenir un prix satisfaisant rapidement. Il est possible que le propriétaire doive attendre plusieurs mois avant de pouvoir vendre.

Le locataire n’a pas de dette hypothécaire à supporter et ses déboursés mensuels sont inférieurs à ceux d’un propriétaire. De plus, s’il investit ce qu’il économise ainsi à chaque mois, il devrait réaliser un rendement qui augmentera son capital disponible. Dans la mesure où ce capital est investi dans un portefeuille de placements bien structuré, il sera beaucoup plus facile d’en générer des liquidités que s’il est investi dans une propriété immobilière.

Conclusion

L’option Achat pourra souvent paraître plus rentable que l’option Location, même en posant une hypothèse conservatrice quant à la hausse de valeur de la propriété au cours des ans.

En effet, même en supposant une augmentation médiocre de 1%, il n’y a pas de différence significative par rapport à l’option Location. Ceci est dû au fait que le capital excédentaire investi n’est souvent pas suffisamment important pour générer un rendement équivalent à la hausse (même faible) de la valeur marchande de la propriété.

En revanche, l’option Achat est plus risquée parce que :

→ Les déboursés d’un propriétaire sont plus élevés que ceux d’un locataire

→ La hausse de valeur de la propriété demeure une conjecture. Le gain éventuel ne se réalisera que dans 10 ans.

→ Le propriétaire est redevable d’une dette importante dont il demeure entièrement responsable à partir du jour 1.

→ Si le propriétaire devait vendre pour faire face à des problèmes financiers, il n’est pas certain qu’il puisse le faire rapidement, ni à des conditions avantageuses.

Les goûts et les besoins personnels de chacun influeront toujours sur la décision d’acheter ou de louer sa résidence. Mais, dans tous les cas, la décision doit être supportée par une analyse non complaisante des opportunités et des risques financiers associés à ces deux options.

(1) Les frais de propriété distinctifs sont les frais encourus par un propriétaire, et non un locataire.

(2) Les prix et les coûts d’habitation ont été tirés de données de propriétés comparables d’un secteur de Montréal. Ces données sont utilisées uniquement pour illustrer des calculs.

(3) Source : TaxTips.ca, en date du 31 décembre 2019

(4) Ces calculs ne tiennent compte d’aucun impact fiscal (voir le paragraphe en italique).

(5) Le tableau est extrait d’un article paru au début 2019. Il exclut donc les rendements de 22% et 31% des marchés canadiens et américains en 2019.

Articles connexes

Bourse et parachutisme: des sports extrêmes?

Investir dans les titres d'entreprises incontournables