Comment choisir le bon planificateur financier?

Il est essentiel de choisir un professionnel qui a deux qualités. Il inspire une confiance sans compromis. Il possède les compétences pour accompagner son client dans l’ensemble des décisions qui auront un impact majeur sur son avenir financier.

Pour choisir le bon conseiller, on doit évaluer deux éléments

Il est impératif de faire affaire avec un planificateur financier qui répond à nos attentes. À cette fin, une rencontre d’introduction s’impose, dont l’objectif est double :

1 – Évaluer la relation de confiance

Au cours de cette rencontre, le planificateur présente son expérience et son approche professionnelle. Il profite aussi de l’occasion pour connaître les besoins et préoccupations de son client potentiel. Il pose les questions qui vont lui permettre d’évaluer l’étendue des services appropriés. Pour le client en devenir, c’est l’occasion de poser toutes les questions et de faire part de toutes ses préoccupations.

Le planificateur joue un rôle important sur le plan émotif. Cette rencontre permet notamment au client de voir si le conseiller est capable de s’identifier à lui et aux situations qu’il vit.

2 – Évaluer la compétence du planificateur

Il est primordial que le client détermine si la formation, les connaissances générales, l’expérience et les méthodes de travail du planificateur financier répondent à ses attentes.

10 questions à poser:

1 – Quel titre reconnu par l’AMF* détenez-vous ?

Le titre de planificateur financier est un titre professionnel reconnu par l’AMF*. Seuls les professionnels détenant le titre de planificateur financier peuvent apposer les initiales «PL. Fin » à leur nom.

Certains conseillers détiennent un permis de représentant en épargne collective ou de conseiller en sécurité financière. Ça veut dire que les premiers peuvent vendre des fonds d’investissement et les seconds sont habilités à vendre des produits d’assurance. Aucun n’est accrédité pour offrir des services en tant que planificateur financier.

2 – Est-ce que vous détenez d’autres titres professionnels?

Un nombre limité de planificateurs financiers détiennent également le titre « CPA », indiquant qu’ils sont membres en règle de l’Ordre des Comptables Professionnels Agréés du Québec.

Le titre CPA témoigne que son titulaire est un expert-comptable. Ce faisant, il possède des connaissances particulières dans un éventail de domaines liés à la planification financière (gestion des coûts, budgets, analyse de résultats, fiscalité, gestion de trésorerie, …).

Certains conseillers détiennent les titres CFA ou Conseiller en placement. Ces titres donnent le droit de gérer des portefeuilles de placements, mais pas d’offrir des services de planification financière.

3 – Préparez-vous des plans financiers personnalisés?

Certains planificateurs produisent des plans financiers standards, à partir de réponses à des questionnaires préétablis. Chaque client a ses particularités et s’attend de recevoir un plan financier unique.

4 – Quels produits et services offrez-vous ?

En plus des services de planification financière, certains planificateurs financiers possèdent des permis pour vendre des produits financiers, tels que des assurances et des fonds de placements. Idéalement, ils devraient fournir des services dans le cadre d’ententes indépendantes de tout service de planification financière.

5 – Comment êtes-vous rémunéré ?

Un conseiller peut recevoir un salaire, une commission ou un honoraire. Règle générale, un planificateur à l’emploi d’une institution financière est rémunéré par l’entremise des autres services que le client paie. Un cabinet privé peut payer des honoraires à un planificateur selon la complexité des dossiers client, ou à commission en fonction des produits financiers que son client achète.

Le paiement à honoraire est de loin préférable car il assure une parfaite indépendance du conseiller et ne crée aucune obligation (réelle ou perçue) de la part du client.

6 – Quel est le profil de vos clients ?

Il est bon de savoir si le conseiller préfère travailler avec certains types de clients en particulier. Il est aussi intéressant qu’il parle de son expérience avec des clients qui correspondent à notre profil.

7 – Quelle est votre philosophie de placement ?

Certains planificateurs favorisent l’investissement à long terme dans le cadre d’une structure de portefeuille explicite, alors que d’autres suivent les tendances et tentent de profiter des fluctuations du marché.

Deux questions corollaires:

® Est-ce que votre approche vise à maximiser les opportunités de rendement ou à minimiser les risques de perte ?

® Comment devrais-je structurer mon portefeuille de placement?

8 – Avez-vous reçu des avertissements ou mesures disciplinaires d’un organisme de réglementation ?

9 – À quelle fréquence et de quelle façon allez-vous communiquer avec moi?

Le planificateur devrait proposer un mode et une fréquence de communication qui lui paraissent appropriés dans les circonstances. En revanche, il demandera si son client a des attentes particulières. Le cas échéant, on s’attend qu’il propose une solution qui répondra à ces attentes.

10 – Qu’est-ce qui vous différencie des autres conseillers en placement ?

Un professionnel doit être en mesure d’expliquer clairement les avantages particuliers de faire affaire avec lui. Les arguments doivent faire ressortir des éléments spécifiques, que ce soit au niveau de l’expérience, des qualifications/compétences ou des méthodes de travail.

Méfiez vous de ceux qui répondent des platitudes!

Conclusion

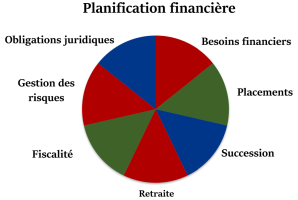

Il importe qu’une personne comprenne en quoi chacun des 7 domaines d’expertise a un impact sur sa santé financière.

Aussi, nous avons expliqué pourquoi il est sage de faire appel aux services d’un planificateur financier.

Mais pour en tirer les avantages, il est essentiel de choisir celui qui, en tous points, répond à nos attentes.

FAQ

Comment planifier son avenir financier?

Préparer un plan dans lequel on détermine deux choses : 1) comment chacun des sept éléments qui affectent la situation financière d’une personne influence notre situation personnelle et 2) les mesures à prendre pour optimiser leur impact financier.

.

Comment un bon conseiller établit une relation de confiance?

Un bon conseiller possède la compétence pour livrer les services promis dans le cadre de son mandat. Il comprend les attentes de son client, il respecte ses engagements et il répond rapidement aux demandes.

.

En quoi consiste l’aspect « obligations juridiques » d’un plan financier?

Il s’agit des droits et obligations qui découlent du statut juridique d’une personne. Cela touche à l’état civil, au régime matrimonial, à la protection des personnes mineures ou inaptes, à des éléments touchant la responsabilité individuelle dans un contexte d’entreprise.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.