La Tribune apporte des réponses succinctes à des questions portant sur les finances personnelles. Ces réponses ne sont qu’informatives et pourraient ne pas être adaptées à toutes les situations. Le cas échéant, il est souhaitable d’obtenir un conseil professionnel.

_______________________________________________________

Inflation et taux d’intérêt : cibler la cause, pas le symptôme

Des investisseurs arguent que le niveau des taux d’intérêt est un élément clé de la stratégie boursière.

Le raisonnement est court. Et il est susceptible d’entraîner de mauvaises décisions. L’erreur est de focaliser sur le symptôme, plutôt que sur la cause.

***

Dans un article paru à l’aube de l’été 2023, des experts mettaient à jour leur stratégie de portefeuille à la lumière des développements sur la scène économique.

Voici le commentaire de l’un d’entre eux:

« Ma grande surprise du 1er trimestre, c’est la résilience de l’économie malgré la hausse des taux d’intérêt depuis un an (1). »

Ce commentaire est particulièrement révélateur d’une vision à sens inverse de la réalité économique. À sens inverse parce que la performance de l’économie n’est pas conséquente des taux d’intérêt. Ce sont les taux d’intérêt qui sont fixés en conséquence de la performance de l’économie!

Il est normal de maintenir des taux d’intérêt élevés lorsque l’économie demeure résiliente!

Les taux d’intérêt n’ont qu’une fonction régulatrice.

Quel est le rôle des taux d’intérêt?

Faire contrepoids à l’inflation.

En augmentant les taux d’intérêt, les banques centrales freinent la demande globale, ce qui tend à limiter la consommation et, par ricochet, la hausse des prix. En baissant les taux d’intérêt, elles stimulent la demande, ce qui favorise la croissance économique et empêche les prix de s’effondrer, un signe distinctif de déflation.

L’inflation est le moteur des taux d’intérêt.

Les gouvernements considèrent que l’inflation devrait se situer dans une fourchette de 2 à 3%. Lorsque l’inflation excède la fourchette convenue, la banque centrale hausse son taux directeur*, dont la variation se répercute sur les autres taux d’intérêt pratiqués par les agents économiques. Et vice versa lorsque l’inflation descend en dessous du seuil minimum.

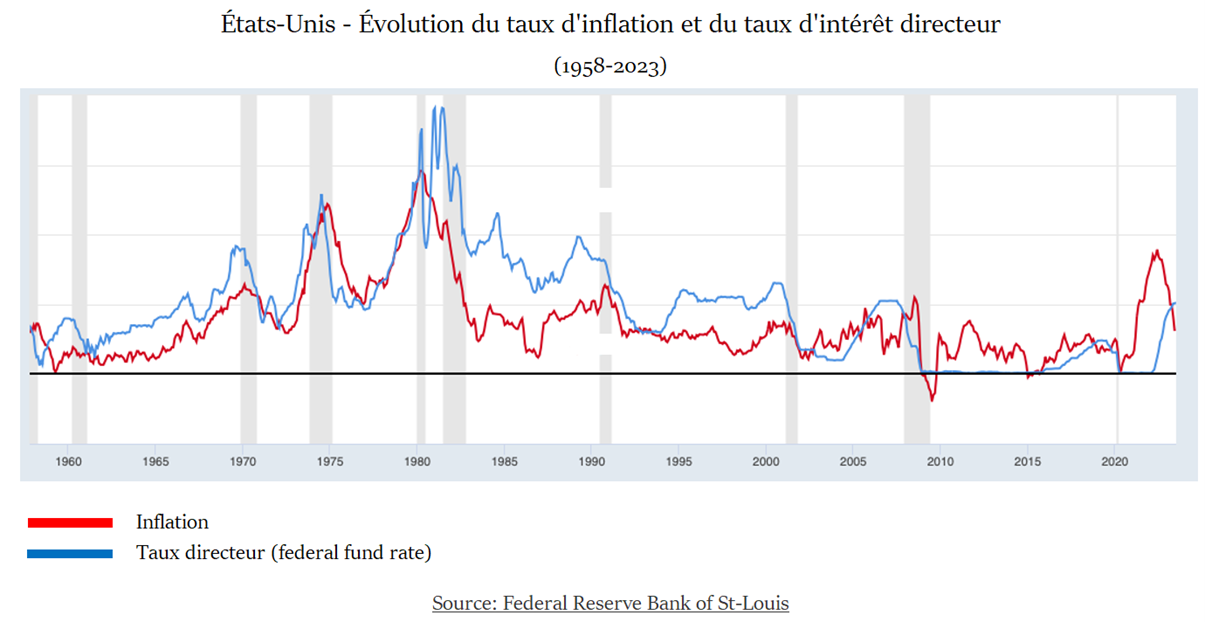

Le graphique suivant illustre la relation historique entre le taux d’intérêt directeur et le taux d’inflation aux États-Unis :

Il faut savoir que le processus d’ajustement des taux d’intérêt n’est pas automatique. Il résulte de décisions prises par la banque centrale à la lumière des conclusions qu’elle tire de l’actualité du moment.

Malgré tout, on constate la relation directe entre les taux d’inflation et le taux directeur* au cours des années. La courte période post-pandémique 2022 fait exception, alors que l’inflation avait soudainement monté en flèche. La hausse des taux d’intérêt a suivi avec quelques mois de retard ; l’équilibre est revenu en 2023.

Une variation de taux d’intérêt est-elle une bonne ou une mauvaise nouvelle?

À l’heure actuelle, des experts estiment qu’il est improbable que la banque centrale baisse son taux directeur. Le corollaire est que cela va entraîner une baisse des cours de la bourse.

Fort bien. Mais avant d’en tirer toutes sortes de conclusions, il faut comprendre pourquoi la banque centrale maintiendrait son taux directeur.

Si c’est parce que l’économie s’avère plus résiliente que prévu, le maintien (plutôt que la baisse) des taux n’est pas en soi une mauvaise nouvelle.

De fait, c’est la leçon à tirer de l’année 2023.

Alors que le taux directeur* est passé de 4,25% à 5%, la bourse a dégagé un rendement de 11% (2) et le PIB* a cru de 1,6% (3). Pendant ce temps aux États-Unis, le taux directeur passait de 4,1% à 5,3% et le PIB grimpait de +2,5% (4). Le tout accompagné, hors de toute attente, d’un rendement boursier exceptionnel de 26% !

En soi, des taux d’intérêt plus élevés ne sont pas une mauvaise nouvelle. Ils contrebalancent les pressions inflationnistes que la résilience de l’économie est susceptible d’entraîner.

L’important est de viser des taux d’intérêt réels nuls

Un taux d’inflation de 5% signifie que le dollar accuse une perte de valeur de 5% par année. En fixant le taux d’intérêt à 5%, on redonne au dollar la valeur que l’inflation lui fait perdre. L’important n’est pas que le taux d’intérêt soit de 2% ou de 5%, mais que le taux d’intérêt réel (taux d’intérêt nominal moins taux d’inflation) soit nul.

C’est le principe à respecter pour maintenir la stabilité de la monnaie.

***

L’inflation est une donnée économique. Les taux d’intérêt sont fixés en conséquence des données économiques.

La résilience de l’économie et des marchés financiers justifient des taux élevés parce que cette résilience crée des tensions inflationnistes. En soi, le niveau des taux d’intérêt n’est pas une bonne ou une mauvaise nouvelle.

Dans un prochain article, nous verrons si (et comment) des taux d’intérêt élevés devraient influencer le choix des placements.

__________________________________________________(0)

(1) Prudence après un début d’année fort, La Presse, 16 avril ’23.

(2) Source : Fonds indiciel TD (TDB216)

(3) Source : Taux de croissance du PIB 2014-2024, Statista.

(4) Source: Annual growth of real gross domestic product, Statista.

Cet article a été rédigé par Marc-Olivier Desmarais, CPA, Pl. Fin.

Il est planificateur financier indépendant. Sa pratique est encadrée par l'Autorité des Marchés Financiers (AMF) et par l'Institut de Planification Financière (IPF).

À travers les articles de Portefeuille 101, son objectif est de contribuer à la littératie financière et de stimuler la réflexion en matière de finances personnelles.