Contexte

Le capital accumulé par les Canadiens est insuffisant

Aujourd'hui, la durée de la retraite peut facilement excéder 25 ans. Pour une majorité d’individus, les revenus nécessaires pour assurer une retraite décente devront provenir du rendement sur le capital qu'ils auront accumulé.

Les experts estiment que le capital minimum nécessaire à la retraite doit correspondre à 10 fois le salaire annuel. En 2024, le capital minimum moyen au Canada devrait être de 650,000 $ par personne et de 800,000 $ par couple (source: Talent.com, 2024).

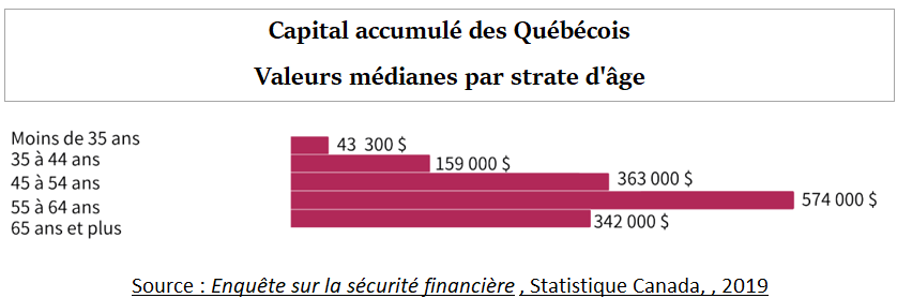

Or, le tableau suivant indique que les Québécois âgés de 65 ans+ ans ont des économies médianes de 342,000 $ (1), soit assez d'argent pour satisfaire à leurs besoins financiers de base pour quelques années, mais sans imprévus majeurs:

À noter: ces chiffres incluent les avoirs immobiliers, après déduction des dettes afférentes.

Selon une étude d'Equifax publiée en 2018, la dette moyenne des Québécois augmente depuis 5 ans. Fait inhabituel, ce sont les citoyens à la retraite et ceux qui s'y préparent qui contribuent le plus à la hausse de l'endettement. Ainsi, la dette du groupe 56-65 ans a cru de 34% et celle des 65 ans + de...57%!

La situation est problématique chez les jeunes. La moitié de la génération Y (18-30 ans) n’a pas commencé à épargner (2) .

***

Pourquoi les Canadiens ont-ils un capital insuffisant à l’aube de leur retraite?

Il y a 2 raisons :

1 - Trop de gens ne mesurent pas l’impact financier de leurs décisions

Mesurer l’impact financier de nos décisions permet de réaliser des gains substantiels.

Plus jeune on commence, plus les gains seront substantiels. La raison est que le temps qui passe amplifie l’impact financier (tant positif que négatif) de nos décisions.

Des décisions prises à un jeune âge peuvent avoir des conséquences à long terme importantes.

Exemple : à 25 ans, j’ai le choix d’acheter un véhicule de 50,000 $ ou de 25,000 $. Dans ce dernier cas, j’investis la différence (25,000 $) dans un placement libre d’impôt (tel un CELI) dont le rendement annuel est 6%.

Avec la seconde option, j’aurai accumulé un capital additionnel de 260,000 $ à l’âge de la retraite!

L’important n’est pas de savoir quelle option est préférable, mais de mesurer l’impact financier à long terme d’une telle décision prise à l’âge de 25 ans.

Des décisions qui paraissent banales peuvent avoir des retombées financières significatives si elles sont répétitives. Exemple : manger au restaurant, prendre ses vacances à l’étranger, …

De jeunes gens prennent régulièrement des décisions sans en mesurer l’impact financier à long terme.

Il en résulte un gaspillage d’argent qui aurait pu être investi à long terme. Qui aurait permis d’atteindre l’indépendance financière plus tôt.

.

2 - Les Canadiens ne profitent pas des rendements des marchés boursiers

Investir à la bourse est le moyen le plus sûr et le plus accessible pour faire de l’argent, pour peu qu’on respecte des principes de base.

Ainsi, entre le 31 décembre 2015 et 2020, le rendement annuel de la bourse canadienne a été de 9,3%. Aux États-Unis, le rendement annuel a été de 13,3%. Entre 1970 et 2020, le rendement des bourses canadienne et américaine a été respectivement de 9,5% et 11,3% (3). De 1961 à 2017, 98% de tous les rendements annualisés sur 5 ans des actions canadiennes ont été positifs (4).

Pourtant le citoyen moyen ne tire pas un rendement décent de son capital.

Le rendement moyen annuel des investisseurs américains au cours des 20 dernières années a été de 1,9% (5) . Au Canada le rendement annuel moyen des petits investisseurs a été à peine plus que 50% du rendement de la bourse canadienne.

Encore aujourd'hui, 51% des gens croient qu'investir à la bourse équivaut à jouer au casino! (6) .

.

Pourquoi les Canadiens ne gèrent pas leur argent de façon profitable?

Les Canadiens ne maîtrisent pas la gestion de leur argent parce qu’on ne leur a jamais montré.

Les parents ont leur part de responsabilité. Selon un récent sondage de la CIBC (7) :

♦ 73% des parents ne parlent pas régulièrement d'argent à leur enfant,

♦ 54% d'entre eux avouent manquer de savoir-faire financier,

♦ 17% s'estiment compétents pour parler d'investissements à leur enfant.

C’est ainsi que des gens n’apprennent pas, jeunes, à mesurer l’impact financier de leurs décisions.

On observe le même phénomène au niveau de l’investissement boursier. Des parents évitent de parler d’investissement boursier avec l'enfant, sinon pour l’en éloigner.

Or, les valeurs fondamentales face à l’argent se développent durant l’enfance et sont transmises par les parents.

Les parents sont les premiers repères de l’enfant. Ils sont les mieux placés pour enseigner les valeurs liées à l’argent en autant qu’ils :

♦ ont les connaissances de base,

♦ sont convaincus du bien-fondé de la démarche et

♦ sont prêts à consacrer le temps nécessaire à leur enfant.

S’ils ne sont pas en mesure d’accomplir cette démarche essentielle, les parents ont le devoir d’en appeler à des ressources compétentes pour les guider.

Ils ne sont pas les seuls responsables. L’école et le milieu de travail n’aident pas davantage leurs étudiants et employés à tirer le meilleur parti financier de leur patrimoine.

L’idée n’est pas de jeter le blâme. Mais chacun doit prendre acte de ses responsabilités.

.

Conclusion

En réponse à cette situation, PORTEFEUILLE 101 propose une approche qui comporte 3 étapes :

® Apprendre à dépenser,

® Apprendre à investir,

® Laisser fructifier le capital.

C’est la recette pour atteindre l’indépendance financière.

(1) Les inégalités de patrimoine au Québec, Observatoire des Inégalités, 2023.

(2) Étude de TC Media et Credo Consulting (2016)

(3) TaxTips, Historical before-tax returns 2020

(4) Stay Invested through market cycles, CIBC

(5) Journal de Montréal, 23 juillet 2019

(6) BlackRock 2015 Global Investor Pulse Survey, cité par Money Sense 27 0ctobre ‘15

(7) Cité par CNW - "CIBC: étude des besoins des consommateurs et conseils" 11 septembre 2018.